Recession or Not? โลกจะเกิดเศรษฐกิจถดถอยจริงหรือไม่?

ใกล้เข้าสู่ปี 2020 นี้ ประเด็นที่น่าสนใจนอกจากการติดตามประเด็นสงครามการค้าระหว่างสหรัฐฯและจีนกับ เรื่อง Brexit แล้ว คงหนีไม่พ้นความกังวลว่าปีหน้าจะเกิดภาวะเศรษฐกิจถดถอย (Recession) หรือไม่ ทั้งจากความเชื่อที่มองว่าวิกฤติเศรษฐกิจจะเกิดทุกรอบ 10 ปี หรือการที่นักเศรษฐศาสตร์และผู้จัดการกองทุนชั้นนำต่างเริ่มออกมาส่งสัญญาณเตือนถึงโอกาสที่จะเกิดภาวะเศรษฐกิจถดถอย ทั้งนี้ประมาณการเติบโตของ GDP โลก ของหน่วยงาน IMF, World Bank และ OECD ยังคงมองว่ายังเศรษฐกิจโลกจะยังคงเติบโตอยู่ในระดับ 2.70%-3.40% อยู่ อีกทั้งตัวบ่งชี้เศรษฐกิจถดถอยในประเทศที่มีขนาดเศรษฐกิจขนาดใหญ่ทั่วโลก ยังคงมีสัญญาณที่เป็นปกติ ดังนี้

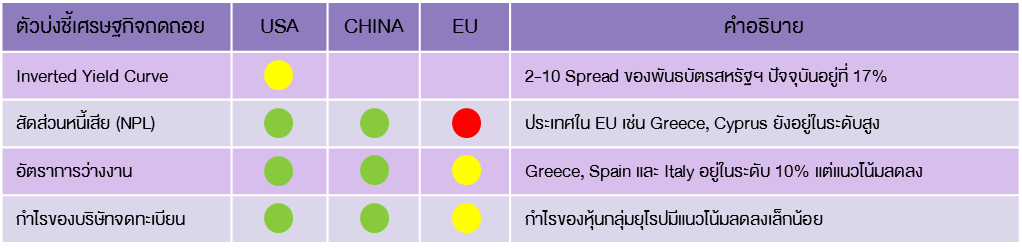

- ตัวเลขอัตราการว่างงาน สหรัฐฯ และจีนยังคงอยู่ในระดับต่ำ ที่ 3.5% และ 3.6% ตามลำดับ แต่สำหรับสหภาพยุโรปนั้นตัวเลขดังกล่าวอยู่ที่ 7.5% โดยแม้เยอรมันจะมีอัตราการว่างงานที่ต่ำเพียง 3% แต่กลุ่มประเทศที่มีเคยปัญหาเช่น กรีซ สเปน และอิตาลี ยังคงมีอัตราการว่างงานที่สูงถึงระดับ 10%

- NPL Ratio สำหรับสัดส่วนหนี้ที่ไม่ก่อให้เกิดรายได้หรือหนี้เสีย ในสหรัฐฯ และจีน ยังคงอยู่ในระดับต่ำที่ 1.4% และ 1.8% ตามลำดับ โดยแม้ในสหภาพยุโรปภาพรวมแม้จะมีสัดส่วนหนี้เสียเพียง 4% แต่หากดูในรายประเทศแล้ว ประเทศกรีซยังคงมีสัดส่วนหนี้เสียสูงถึง 40% ตามมาด้วยไซปรัสและโปรตุเกสที่ 20% และ 10%

- กำไรของบริษัทจดทะเบียน ในตลาดหุ้นสหรัฐฯ ยังคงมีแนวโน้มคงที่ตามสภาวะเศรษฐกิจที่ชะลอตัวในช่วงที่ผ่านมา สำหรับตลาดหุ้นยุโรปกำไรของบริษัทจดทะเบียนปรับตัวลดลงเล็กน้อย มีเพียงตลาดหุ้นจีนที่กำไรของบริษัทยังมีแนวโน้มที่เพิ่มสูงขึ้นแต่ปรับตัวเพิ่มขึ้นในอัตราที่ลดลง

- Inverted Yield Curve ส่วนต่างอัตราผลตอบแทนของพันธบัตรสหรัฐฯ ระยะสั้นเทียบกับระยะยาว ปัจจุบันอยู่ที่ 0.17% แต่ช่วงปลายเดือนสิงหาคมที่ผ่านมาได้เกิดภาวะ Inverted Yield Curve ในระยะเวลาสั้นๆ จึงเป็นสัญญาณที่ต้องเฝ้าระวัง

Source : Bloomberg, ECB, CEIC and FEDERAL RESERVE BANK OF ST. LOUIS

SCB Chief investment Office (SCB CIO) มองว่า ในปี 2020 ตลาดจะยังคงผันผวนและมีโอกาสน้อยที่จะเกิดภาวะเศรษฐกิจถดถอย แม้ว่าภาวะเศรษฐกิจถดถอยจะยังไม่เกิดขึ้นในปี 2020 นี้ แต่ไม่ได้หมายความว่าจะไม่มีความเสี่ยง เพราะที่ผ่านมาเรามักจะประสบปัญหาภาวะเศรษกิจถดถอยจากภาวะฟองสบู่หรือวิกฤตทางการเงิน แต่หากเราวิเคราะห์สาเหตุของเศรษฐกิจหดตัวที่ผ่านมาแล้ว จะสามารถจำแนกได้จาก 2 สาเหตุหลักๆ คือ “ความโลภ” และ “ความกลัว” ซึ่งเป็นสิ่งที่นักลงทุนค่อนข้างรู้จักเป็นอย่างดี

- ความโลภ เกิดจากผู้คนไล่ซื้อสินทรัพย์โดยหวังว่าจะขายต่อได้ในราคาสูงขึ้นเรื่อยๆ โดยไม่สนใจมูลค่าที่แท้จริง ทำให้เกิดฟองสบู่ขึ้นมาและเมื่อฟองสบู่แตกก็ส่งผลให้เศรษฐกิจหดตัวได้ ตัวอย่างปัญหาที่เกิดจากความโลภ เช่น

- Subprime Crisis (2008) ฟองสบู่อสังหาริมทรัพย์ในสหรัฐฯและสถาบันการเงินปล่อยสินเชื่อให้กลุ่มความน่าเชื่อถือต่ำจนก่อให้เกิดหนี้เสีย ส่งผลให้สหรัฐฯ GDP เติบโตลดลง -5.1% และอัตราการว่างงานอยู่ที่ 10%

- Dotcom Bubble (2000) การเก็งกำไรในหุ้นกลุ่มเทคโนโลยีและอินเตอร์เน็ต โดยในปี 1995-2000 ตลาด NASDAQ ปรับเพิ่มสูงขึ้นถึง 400% และมี P/E Ratio ที่สูงถึง 200 เท่า โดยเมื่อฟองสบู่แตกก็ส่งผลให้เศรษฐกิจสหรัฐฯ GDP เติบโตลดลง -0.3% และอัตราการว่างงานสูงขึ้นถึง 6.3%

- สำหรับกรณีความกลัวนั้น เกิดขึ้นเมื่อผู้คนรู้สึกว่าเศรษฐกิจไม่ดีหรือรายได้ในอนาคตจะน้อยลง จึงไม่กล้าใช้เงินเพื่อบริโภคและเก็บออมเงินมากขึ้น เมื่อการบริโภคลดลงจึงส่งผลให้กำไรของธุรกิจลดลง ก่อให้เกิดเศรษฐกิจไม่ดีเป็นวงจรต่อเนื่อง ซึ่งอาจขัดแย้งกันความเชื่อเดิมที่ว่า “เศรษฐกิจไม่ดี ควรเก็บเงินไว้เผื่อใช้ยามฉุกเฉิน” โดยในทางทฤษฎีเราเรียกว่า ความขัดแย้งของความประหยัด (Paradox of thrift) ตัวอย่างเช่น

- Japan Lost Decade (1991-ปัจจุบัน) หลังจากวิกฤตฟองสบู่หุ้นและอสังหาริมทรัพย์ของญี่ปุ่นแตกในปี 1987-1990 ทำให้ความมั่งคั่งของคนญี่ปุ่นลดลง ส่งผลให้คนญี่ปุ่นระมัดระวังตัวและเก็บออมแทนที่จะนำไปลงทุนหรือบริโภค ประกอบกับการเข้าสู่สังคมผู้สูงอายุ ส่งผลให้เศรษฐกิจญี่ปุ่นยังไม่ฟื้นจนถึงปัจจุบัน

- The Great Depression (1929-1939) ปัญหาการว่างงานที่สูงขึ้นจากการที่ดอกเบี้ยสูงและราคาสินค้าเกษตรต่ำลง อีกทั้งการที่ธนาคารมีหนี้เสียในระบบสูงขึ้นจากการปล่อยเงินกู้ให้นักลงทุนไปซื้อขายหุ้น ส่งผลให้ความเชื่อมั่นของผู้คนไม่กล้าลงทุนและใช้จ่ายเงิน โดยเศรษฐกิจเริ่มฟื้นตัวขึ้นเมื่อเกิดสงครามโลกครั้งที่ 2A

จากที่ผ่านมาจะเห็นได้ว่าเศรษฐกิจถดถอยที่เกิดจาก ความโลภ นั้นเมื่อเกิดขึ้นแล้วจะส่งผลให้ตลาดมีการปรับตัวลงในระยะสั้น โดยรัฐบาลสามารถป้องกันได้โดยออกมาตรการควบคุมการเก็งกำไรโดยการกำหนดกฎเกณฑ์และนโยบาย เช่น นโยบาย LTV ของภาคอสังหาริมทรัพย์ ที่ธนาคารแห่งประเทศไทยออกมาเพื่อลดความร้อนแรงในการเก็งกำไร แต่สำหรับเศรษฐกิจถดถอยที่เกิดจาก ความกลัว นั้นตลาดจะค่อยๆ ปรับตัวลงและซึมเป็นระยะเวลานาน โดยรัฐบาลต้องใช้นโยบายและวิธีการต่าง ๆ เพื่อให้ประชาชนรู้สึกมั่นใจในการใช้เงินและรู้สึกปลอดภัยกับรายได้ของตนเองในอนาคต

สุดท้ายนี้ SCB CIO มองว่าตอนนี้นักลงทุนและคนส่วนใหญ่ไม่ได้อยู่ในภาวะความโลภ แต่อยู่ในภาวะที่ระมัดระวัง ซึ่งอาจเป็นจุดเริ่มต้นของความกลัวในอนาคตได้ ผนวกเข้ากับการที่หลายประเทศกำลังเข้าสู้สังคมสูงอายุ ธุรกิจเดิมถูก Disrupt มีการนำเทคโนโลยีเข้ามาช่วยและมีการลดการใช้พนักงาน ล่าสุด Deutsche Bank เตรียมปลดพนักงานกว่า 18,000 ตำแหน่ง ธนาคาร HSBC ก็เตรียมลดพนักงานอีก 4,700 คน หากแนวโน้มเศรษฐกิจยังไม่ฟื้นตัว และภาคธุรกิจยังคงปรับลดพนักงานเพื่อลดต้นทุนต่อไป ในระยะเวลาอีกไม่นานโลกเราอาจพบกับเศรษฐกิจถดถอยในรูปแบบที่ไม่เคยพบมาก่อนก็เป็นได้

เขียนโดย คุณศรชัย สุเนต์ตา CFA, ผู้ช่วยผู้จัดการใหญ่ ผู้บริหารฝ่าย Chief Investment Office, SCB

ลงทะเบียนเข้าสู่ระบบ เพื่ออ่านบทความฟรีไม่จำกัด