เป็นบริษัท Startup ต้องเสียภาษีไหม?

ภาพจาก yellowpages.co.th

ภาพจาก yellowpages.co.th1 ในเรื่องที่เหล่า Startup หรือคนที่ต้องการจะทำ Startup อาจจะละเลยหรือไม่ทันได้คิดตั้งแต่ตอนแรกที่เริ่มทำบริษัทก็คือเรื่องการเสียภาษี จะมารู้ตัวอีกทีก็อาจเจอสรรพากรมาทวงถามแล้ว เรามีบทความที่จะแนะนำความรู้เรื่องนี้มาให้คนที่สนใจเป็น Startup ได้อ่านกันครับ โดยนักเขียนรับเชิญ ดร.ยุทธนา ศรีสวัสดิ์ ที่ปรึกษาด้านกฎหมายเว็บไซต์ iTax.in.th

โดยปกติ Startup มักจะเลือกทำธุรกิจเป็นนิติบุ

- ภาษีเงินได้ คือ ภาษีที่เก็บจากรายได้ของ Startup ที่เกิดขึ้นระหว่างปี (โดยมากจะใช้ปีฏิทิน โดยนับตั้งแต่ 1 ม.ค. - 31 ธ.ค.) ซึ่งถ้า Startup จดทะเบียนเป็นนิติบุคคล เช่น ทำธุรกิจในรูปของบริษัทจำกัด Startup จะมีหน้าที่ต้องยื่นภาษีปีละ 2 ครั้ง ได้แก่

ยื่นแบบภาษีเงินได้ประจำปี ภายในวันที่ 30 พ.ค. ของทุกปี (แต่ปี 2558 นี้ตรงกับวันเสาร์และวันวิสาขบู

ชา เลยเลื่อนเป็นวันที่ 2 มิ.ย. 58 แทน) ยื่นแบบภาษีเงินได้ครึ่งปี ภายในวันที่ 31 ส.ค. ของทุกปี สำหรับนิติบุคคลอัตราภาษีแบบขั้ นบันไดตั้งแต่ 0-20% - ภาษีมูลค่าเพิ่ม มักจะเรียกกันสั้นๆ ว่า VAT (Value Added Tax) คือ ภาษีที่เก็บจากยอดขายสินค้าหรื

อบริการที่เกิดขึ้นในแต่ละเดือน โดย Startup ที่จดทะเบียนเข้าระบบ VAT แล้วจะมีหน้าที่ต้องยื่น VAT ภายในวันที่ 15 ของทุกเดือน VAT จะจัดเก็บอยู่ในอัตราคงที่ 7%

ภาษีทั้ง 2 ประเภทนี้อยู่ในอำนาจจัดเก็

Startup ต้องเสียภาษีเงินได้หรือไม่?

ถ้า Startup มีรายได้มากกว่ารายจ่าย ก็ย่อมมีหน้าที่ต้องเสียภาษีเงิ

ในทางกลับกัน ถ้า Startup มีรายจ่ายมากกว่ารายได้ หรือเรียกง่ายๆ ว่าขาดทุน ก็ไม่มีหน้าที่ต้องเสียภาษีเงิ

ถ้า Startup ขาดทุนยังต้องยื่นภาษีอยู่ไหม?

ไม่ว่าจะขาดทุนหรือกำไร Startup ก็มีหน้าที่ต้องยื่นภาษีเงินได้

taxtic: ถ้าเลือกได้ Startup ควรเริ่มต้นจากทุนจดทะเบียนไม่

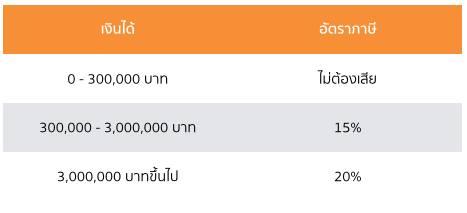

เช่น ถ้า Startup มีกำไรสุทธิ 1,000,000 บาทเหมือนเดิมแต่ได้สถานะ SME มาแล้ว Startup จะได้รับยกเว้นภาษี 300,000 บาทแรก ทำให้เหลือกำไรที่ต้องเสียภาษี

อัตราภาษีเงินได้นิติบุคคล (SME)

ในครั้งหน้าจะมาเล่าต่อว่า Startup ต้องเสียภาษีมูลค่าเพิ่มหรือไม่

เกี่ยวกับผู้เขียน

ดร.ยุทธนา ศรีสวัสดิ์ เป็นหนึ่งในทีมที่ปรึกษากฎหมายภาษีของ iTAX และเป็นเจ้าของผลงานพ็อคเก็ตบุ๊ค ITAX ภาษี ง่ายได้อีก

ปัจจุบัน ดร.ยุทธนา เป็นอาจารย์ประจำที่คณะนิติศาสตร์ มหาวิทยาลัยสยาม โดย ดร.ยุทธนา สำเร็จการศึกษาทางด้านกฎหมายภาษีในระดับปริญญาโทและปริญญาเอกจากมหาวิทยาลัย Southern Methodist University ประเทศสหรัฐอเมริกา ด้วยทุนพัฒนาบุคลากรของมหาวิทยาลัยสยาม

ลงทะเบียนเข้าสู่ระบบ เพื่ออ่านบทความฟรีไม่จำกัด