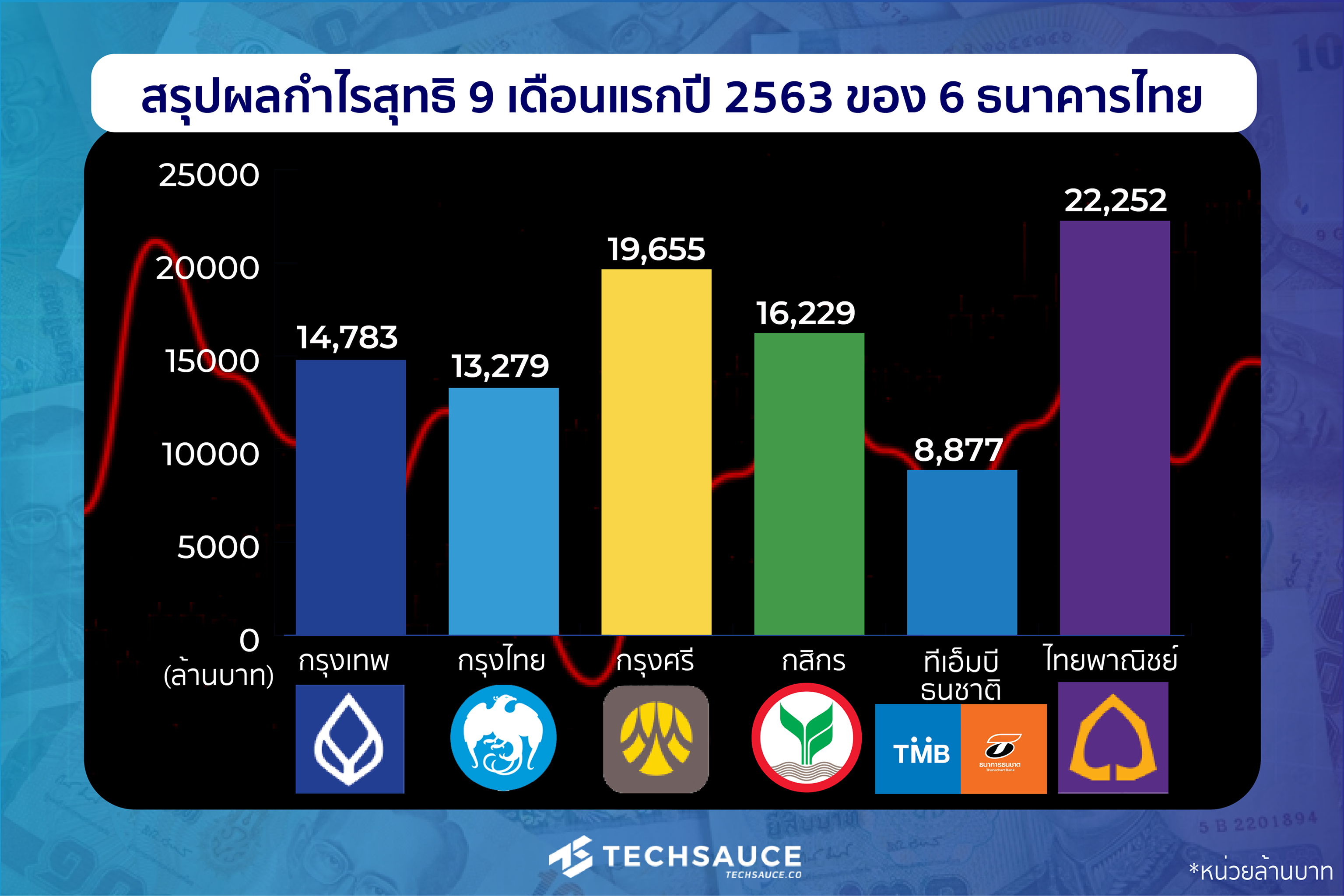

สรุปผลกำไรสุทธิ 9 เดือนแรกปี 2563 ของ 6 ธนาคารไทย

9 เดือนผ่านไปแล้วของ ปี 2563 มาดูกันว่าผลกำไรสุทธิของแต่ละธนาคารไทยในปีนี้เป็นอย่างไรกันบ้าง

ธนาคารกรุงเทพ

ธนาคารกรุงเทพและบริษัทย่อยรายงานกําไรสุทธิสําหรับ 9 เดือนของปี 2563 จํานวน 14,783 ล้านบาท ซึ่งได้รวมผลประกอบการของธนาคารเพอร์มาตา ตั้งแต่วันที่ธนาคารเข้าถือหุ้นเมื่อวันที่ 20 พฤษภาคม 2563 โดยกําไรสุทธิลดลงจากช่วงเดียวกันของปีก่อน สาเหตุหลักเนื่องจากการตั้งผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้น เพิ่มขึ้น เพื่อเป็นเงินสํารองสําหรับความไม่แน่นอนจากภาวะเศรษฐกิจที่หดตัวจากผลกระทบของสถานการณ์ โควิด-19 ตามแนวทางการดําเนินธุรกิจด้วยความรอบคอบและระมัดระวัง

รายได้ดอกเบี้ยสุทธิของธนาคารเพิ่มขึ้นร้อยละ 7.2 จากช่วงเดียวกันของปี 2562 เป็นผลจากการรวม รายได้ดอกเบี้ยสุทธิของธนาคารเพอร์มาตา โดยมีส่วนต่างอัตราดอกเบี้ยสุทธิอยู่ที่ร้อยละ 2.28 รายได้ที่มิใช่ดอกเบี้ย ลดลงสาเหตุหลักจากการลดลงของรายได้ค่าธรรมเนียมและบริการสุทธิและรายได้จากเงินลงทุน สําหรับค่าใช้จ่าย จากการดําเนินงานเพิ่มขึ้นร้อยละ 17.6 เป็นผลจากการรวมค่าใช้จ่ายของธนาคารเพอร์มาตา และประมาณการ ค่าใช้จ่ายเกี่ยวกับการควบรวมสาขาในประเทศอินโดนีเซีย ขณะที่อัตราส่วนค่าใช้จ่ายต่อรายได้จากการดําเนินงานอยู่ ที่ร้อยละ 52.0

ท่ามกลางความท้าทายทางเศรษฐกิจที่หดตัวทั่วโลก ธนาคารกรุงเทพยังคงยึดมั่นแนวทางการดำเนินธุรกิจ ด้วยความระมัดระวังและรอบคอบควบคู่กับการดำรงฐานะการเงินสภาพคล่อง และเงินกองทุนให้อยู่ในระดับที่แข็งแกร่ง เพื่อรักษาเสถียรภาพทางการเงินที่ยั่งยืน และเตรียมพร้อมการรองรับการดำเนินธุรกิจตามบริบทใหม่(New Normal)

ธนาคารกรุงไทย

ธนาคารและบริษัทย่อยมีกําไรจากการดําเนินงานในช่วงเก้าเดือนปี 2563 เท่ากับ 54,149 ล้านบาท เพิ่มขึ้นร้อยละ 12.4 จากช่วงเดียวกันของปีก่อน โดยรายได้ดอกเบี้ยสุทธิเพิ่มขึ้นจากช่วงเดียวกันของปีที่ผ่านมาจากรายได้ดอกเบี้ยเงินให้สินเชื่อที่มา จากการได้รับเงินบางส่วนจากการขายทอดตลาดทรัพย์สินหลักประกันจํานอง (“รายได้ดอกเบี้ยพิเศษ”) นอกเหนือจากต้นทุนทาง การเงินที่ลดลง ท่ามกลางสภาวะดอกเบี้ยนโยบายที่ถูกปรับลดลงจนต่ําสุดเป็นประวัติการณ์ที่ร้อยละ 0.50

นอกจากนี้ การ ขยายตัวของสินเชื่อซึ่งส่งผลให้สัดส่วนของสินเชื่อเปลี่ยนแปลงทําให้อัตราผลตอบแทนสุทธิต่อสินทรัพย์ที่ก่อให้เกิดรายได้ (NIM) ลดลงเป็น ร้อยละ 3.09 จากร้อยละ 3.33 ในช่วงเดียวกันของปีก่อน ทั้งนี้ รายได้อื่นยังคงขยายตัวดี ประกอบกับค่าใช้จ่ายจากการ ดําเนินงานที่ลดลงร้อยละ 13.8 โดยมี Cost to Income ratio เท่ากับร้อยละ 42.20 ลดลงจากร้อยละ 48.77 ในช่วงเดียวกันของปี 2562

ธนาคารและบริษัทย่อยได้พิจารณาถึงปัจจัยต่างๆ อย่างรอบคอบ ในการประมาณการถึงภาวะเศรษฐกิจที่ชะลอตัวลง อย่างรุนแรงและมีความไม่แน่นอนที่อาจส่งผลต่อคุณภาพสินเชื่อ จึงได้ตั้งสํารองผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้น จํานวน 35,649 ล้านบาท โดยได้รวมถึงการตั้งค่าเผื่อผลขาดทุนด้านเครดิตเต็มจํานวนสําหรับลูกค้าธุรกิจขนาดใหญ่รายหนึ่งในธุรกิจ สาธารณูปโภคและบริการที่เกี่ยวกับการขนส่งเพื่อสะท้อนถึงฐานะความเสี่ยงด้านเครดิตของลูกค้าดังกล่าวในไตรมาสที่ 2/2563 สูงขึ้นจากหนี้สูญ หนี้สงสัยจะสูญฯ ในช่วงเดียวกันของปี 2562 ร้อยละ 87.7 โดยอัตราส่วน Coverage Ratio ณ 30 กันยายน 2563 สูงขึ้นเป็นร้อยละ 135.6 จากร้อยละ 131.8 ณ วันที่ 31 ธันวาคม 2562 อัตราส่วนสินเชื่อด้อยคุณภาพก่อนหักค่าเผื่อหนี้สงสัยจะ สูญต่อสินเชื่อรวม (NPLs Ratio-Gross) เท่ากับ ร้อยละ 4.21 ลดลงจากร้อยละ 4.33 ณ 31 ธันวาคม 2562

จากผลประกอบการดังกล่าวธนาคารและบริษัทย่อยมีกําไรสุทธิส่วนที่เป็นของธนาคาร เท่ากับ 13,279 ล้านบาท ลดลง ร้อยละ 39.2 จากช่วงเดียวกันของปีก่อน ธนาคารมีอัตราส่วนเงินกองทุนชั้นที่ 1 และอัตราส่วนเงินกองทุนทั้งสิ้นต่อสินทรัพย์ถ่วงน้ําหนักตามความเสี่ยง เท่ากับ ร้อยละ 15.01 และ ร้อยละ 18.42 ตามลําดับ อยู่ในระดับที่แข็งแกร่งเมื่อเทียบกับเกณฑ์ของธปท.

ธนาคารกรุงศรีอยุธยา

จากการผ่อนคลายมาตรการล็อกดาวน์ในประเทศเพื่อป้องกันการแพร่ระบาดของโรคติดเชื้อโคโรนาไวรัสใน ไตรมาสสาม ส่งผลให้กิจกรรมทางเศรษฐกิจและธุรกิจปรับตัวในทิศทางที่ดีขึ้น อย่างไรก็ตาม การฟื้นตัวของเศรษฐกิจ ยังคงอยู่ในระดับค่อนข้างต่ํา และกิจกรรมทางเศรษฐกิจโดยรวมยังคงอยู่ในระดับที่ต่ํากว่าช่วงก่อนการระบาดของโรค ติดเชื้อโคโรนาไวรัสอย่างมีนัยสําคัญ

ในฐานะธนาคารพาณิชย์ที่มีความสําคัญเชิงระบบ กรุงศรียังคงดําเนินมาตรการเชิงรุกเพื่อบรรเทาภาระทาง การเงินสําหรับลูกค้าธุรกิจและลูกค้ารายย่อยที่ประสบปัญหา ในไตรมาส 3/2563 ธนาคารได้ให้การสนับสนุนลูกค้า ด้วยการเพิ่มสภาพคล่องทางการเงินและการปรับโครงสร้างหนี้ให้กับภาคธุรกิจและภาคครัวเรือนเพื่อเตรียมความพร้อม ให้แก่ลูกค้าก่อนการครบกําหนดมาตรการพักชําระหนี้ในระหว่างไตรมาส

จากสภาพแวดล้อมในการดําเนินธุรกิจข้างต้น กําไรสุทธิในช่วงเก้าเดือนแรกของปี 2563 อยู่ที่จํานวน 19,655 ล้านบาท ลดลงร้อยละ 25.3 หรือจํานวน 6,656 ล้านบาท จากช่วงเก้าเดือนแรกของปี 2562 เนื่องจากไม่มีการ บันทึกกําไรพิเศษจากการขายหุ้นจํานวนร้อยละ 50 ของบริษัท เงินติดล้อ จํากัด และค่าใช้จ่ายเพื่อรองรับประมาณการ หนี้สินที่เพิ่มขึ้นจากการชดเชยกรณีพนักงานเกษียณและเลิกจ้างตามการแก้ไขเพิ่มเติมพระราชบัญญัติคุ้มครองแรงงาน ในช่วงเก้าเดือนแรกของปี 2562

หากไม่รวมรายการพิเศษในช่วงเก้าเดือนแรกของปี 2562 ดังกล่าวข้างต้น กําไรสุทธิในช่วงเก้าเดือนแรกของปี 2563 ลดลงร้อยละ 4.1 หรือจํานวน 848 ล้านบาท เมื่อเทียบกับเก้าเดือนแรกของปี 2562 โดยปัจจัยหลักมาจากการ เพิ่มขึ้นของการตั้งสํารองเพื่อรองรับการด้อยลงของคุณภาพของสินเชื่อ ซึ่งสะท้อนการบริหารจัดการคุณภาพของ สินทรัพย์ด้วยความรอบคอบระมัดระวัง และการลดลงของกําไรจากการดําเนินงาน

ธนาคารกสิกรไทย

ธนาคารและบริษัทย่อยมีกําไรสุทธิสําหรับงวด 9 เดือน ปี 2563 จํานวน 16,229 ล้านบาท และมีกําไรสุทธิสําหรับ ไตรมาส 3 ปี 2563 จํานวน 6,679 ล้านบาท

ผลการดําเนินงานสําหรับงวด 9 เดือน ปี 2563 เมื่อเปรียบเทียบกับงวด 9 เดือน ปี 2562 ธนาคารและบริษัทย่อยมีกําไร สุทธิจํานวน 16,229 ล้านบาท ลดลงจากงวดเดียวกันของปีก่อนจํานวน 13,695 ล้านบาท หรือ 45.77% ส่วนใหญ่เกิดจากการที่ ธนาคารและบริษัทย่อยใช้หลักความระมัดระวังอย่างต่อเนื่องในการพิจารณาสํารองผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้น (Expected credit loss) เพิ่มขึ้นจากงวดเดียวกันของปีก่อนจํานวน 17,692 ล้านบาท หรือ 70.24% โดยการคํานึงถึงปัจจัยต่าง ๆ อย่าง รอบคอบจากความไม่แน่นอนของสภาวะเศรษฐกิจที่หดตัวลงจากสถานการณ์การระบาดของโควิด-19

ประกอบกับมาตรการของ ทางการที่ให้สถาบันการเงินให้ความช่วยเหลือลูกค้าที่ได้รับผลกระทบ ทําให้ยังคงต้องมีการติดตามดูแลคุณภาพหนี้อย่างใกล้ชิด แม้ว่ารายได้ดอกเบี้ยสุทธิเพิ่มขึ้นจํานวน 5,301 ล้านบาท หรือ 6.87% ส่วนใหญ่เกิดจากการเติบโตของสินเชื่อ รวมทั้งการรับรู้ รายได้ดอกเบี้ยและค่าธรรมเนียมรับเกี่ยวกับการให้สินเชื่อด้วยวิธีดอกเบี้ยที่แท้จริง (EIR) ซึ่งเป็นการปฏิบัติตาม TFRS 9 ประกอบกับการปรับลดอัตราเงินนําส่งกองทุนเพื่อการฟื้นฟูและพัฒนาระบบสถาบันการเงินลง และการลดลงของค่าใช้จ่าย ดอกเบี้ยจากเงินรับฝาก เป็นผลมาจากอัตราดอกเบี้ยเฉลี่ยที่ลดลง ทําให้อัตราผลตอบแทนสินทรัพย์ที่ก่อให้เกิดรายได้สุทธิ (Net interest margin: NIM) อยู่ที่ระดับ 3.34%

นอกจากนี้ รายได้ที่มิใช่ดอกเบี้ยลดลงจํานวน 8,085 ล้านบาท หรือ 19.41% ส่วนใหญ่ เกิดจากค่าธรรมเนียมรับเกี่ยวกับการให้สินเชื่อลดลงจากการเปลี่ยนไปแสดงเป็นรายได้ดอกเบี้ย และรายได้จากการจําหน่าย หลักทรัพย์ที่ลดลง สําหรับค่าใช้จ่ายจากการดําเนินงานอื่น ๆ ลดลงจํานวน 1,829 ล้านบาท หรือ 3.55% ส่วนใหญ่เกิดจากการ ลดลงของค่าใช้จ่ายเกี่ยวกับพนักงาน ค่าใช้จ่ายเกี่ยวกับอาคาร สถานที่และอุปกรณ์ และค่าใช้จ่ายกิจกรรมทางการตลาด ในขณะที่ ค่าใช้จ่ายในการจัดการหนี้เพิ่มขึ้น ส่งผลให้อัตราส่วนค่าใช้จ่ายจากการดําเนินงานอื่น ๆ ต่อรายได้จากการดําเนินงานสุทธิ (Cost to income ratio) อยู่ที่ระดับ 42.87%

ธนาคารทหารไทย

ในไตรมาส 3 ปี 2563 ธนาคารยังคงเผชิญกับความท้าทายเนื่องจากการแพร่ระบาดของโควิด-19 ส่งผลให้เศรษฐกิจหยุดชะงักอย่างที่ไม่เคยเกิดขึ้นมาก่อน ทีเอ็มบียังคงปรับปรุงพอร์ตสินเชื่อและเน้นสินเชื่อที่มีคุณภาพมากขึ้นเพื่อรับมือกับความท้าทายทางเศรษฐกิจที่เกิดขึ้นในอนาคต ขณะที่เงินฝากเพื่อออมหลัก สำหรับลูกค้ารายย่อยเติบโตได้ตามเป้าหมายเสริมสร้างฐานเงินฝากอย่างแข็งแกร่ง ในภาวะอัตราดอกเบี้ยขาลงและสินเชื่อชะลอตัว รายได้ดอกเบี้ยและส่วนต่างรายได้ดอกเบี้ยมีสัญญาณฟื้นตัวเล็กน้อยจากมาตรการล็อคดาวน์ ขณะที่รายได้ที่มิใช่ดอกเบี้ยยังคงชะลอตัวจากรายได้ที่มิใช่รายได้หลักของธนาคารจาก ความท้าทายในการเติบโตด้านรายได้ การรับรู้ประโยชน์ด้านต้นทุน (Cost Synergy realization) ยังคงทำได้ตามแผน สะท้อนค่าใช้จ่ายในการดำเนินงานที่ลดลง ธนาคารคงความรอบคอบและตั้งสำรองฯ เพิ่มขึ้นเพื่อรับมือกับภาพรวมที่อาจเกิดความไม่แน่นอนในอนาคต ขณะที่อัตราส่วนสินเชื่อด้อยคุณภาพอยู่ ในระดับต่ำที่ร้อยละ 2.33

ธนาคารได้มีการตั้ง ECL เพิ่มเติม เพื่อการบริหารจัดการอย่างรอบคอบ ผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้น (Expected Credit Loss: ECL) เพื่อรับมือกับความ ท่ามกลางความผันผวนทางเศรษฐกิจผันผวนจากเศรษฐกิจที่ชะลอตัวจากการแพร่ระบาดของโควิด-19 ประกอบกับมาตรการความ ช่วยเหลือลูกค้าที่ได้รับผลกระทบจากการโควิด-19 ตามแนวทางของ ธปท. ธนาคารยังคงความ รอบคอบและตั้งผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้น หรือ ECL เพิ่มขึ้นเป็นจํานวน 6,863 ล้าน บาท ในไตรมาส 3/2563 ซึ่งเพิ่มขึ้นร้อยละ 38.0 จากไตรมาสก่อน และร้อยละ 137.2 จากช่วงเวลา เดียวกันปีก่อน

สําหรับรอบ 9 เดือนปี 2563 ECL อยู่ที่ 16,595 ล้านบาท เพิ่มขึ้นร้อยละ 129.8 YoY การตั้งสํารองเพิ่มขึ้นในไตรมาสนี้สะท้อนแบบจําลอง ECL ที่คาดการณ์แนวโน้มในอนาคตและ management overlay ภายใต้สภาพเศรษฐกิจที่ถดถอย กําไรสุทธิ หลังตั้งสํารองฯ และหักภาษี กําไรสุทธิในไตรมาส 3/2563 อยู่ที่ 1,619 ล้านบาท ลดลงร้อยละ 47.7 QoQ และร้อยละ 23.3 จากช่วงเวลาเดียวกันปีก่อน

สําหรับรอบ 9 เดือนปี 2563 ธนาคารมีกําไรสุทธิอยู่ที่ 8,877 ล้านบาท เพิ่มขึ้นร้อยละ 58.3 YoY ซึ่งคิดเป็นอัตรา ผลตอบแทนต่อส่วนผู้ถือหุ้น หรือ ROE ที่ร้อยละ 6.0

ธนาคารไทยพาณิชย์

ธนาคารไทยพาณิชย์และบริษัทย่อยมีกําไรสุทธิ (งบการเงินรวมก่อนสอบทาน) ในไตรมาส 3 ของปี 2563 จํานวน 4,641 ล้านบาท ลดลง 69% จากช่วงเดียวกันของปีก่อน เป็นผลจากการตั้งเงินสํารองปกติที่สูงขึ้นในไตรมาสนี้ และการเทียบ กับฐานที่สูงในช่วงเดียวกันของปีก่อนซึ่งมีรายการกําไรพิเศษครั้งเดียวจากการขายหุ้นในบริษัทไทยพาณิชย์ประกันชีวิต หาก ไม่รวมรายการพิเศษดังกล่าว กําไรสุทธิลดลง 56% จากช่วงเดียวกันของปีก่อน ทั้งนี้ กําไรจากการดําเนินงานยังอยู่ในระดับ ใกล้เคียงกับช่วงเดียวกันของปีก่อน สําหรับเก้าเดือนแรกของปี 2563 ธนาคารมีกําไรสุทธิจํานวน 22,252 ล้านบาท ลดลง 36% จากช่วงเดียวกันของปีก่อน

ในไตรมาส 3 ของปี 2563 รายได้ดอกเบี้ยสุทธิมีจํานวน 23,724 ล้านบาท ลดลง 9% จากช่วงเดียวกันของปีก่อน สาเหตุหลักมาจากการลดลงของรายได้ดอกเบี้ยหลังจากที่ธนาคารได้ขายหุ้นของบริษัทไทยพาณิชย์ประกันชีวิตในปีที่ผ่านมาและการหดตัว ของส่วนต่างอัตราดอกเบี้ยสุทธิ ซึ่งเป็นผลส่วนใหญ่จากการปรับลดอัตราดอกเบี้ยนโยบายหลายครั้งในช่วงครึ่งแรกของปี ในขณะที่สินเชื่อโดยรวมขยายตัว 1% จากช่วงเดียวกันของปีก่อน และ 3% จากสิ้นปี 2562 รายได้ที่มิใช่ดอกเบี้ยมีจํานวน 10,761 ล้านบาท เพิ่มขึ้น 5% จากช่วงเดียวกันของปีก่อน หากไม่รวมกําไรพิเศษครั้งเดียวจากการ ขายหุ้นในบริษัทไทยพาณิชย์ประกันชีวิตในปีก่อน

กิจกรรมทางเศรษฐกิจที่เริ่มฟื้นตัวอย่างค่อยเป็นค่อยไปภายหลังการผ่อน คลายมาตรการปิดเมือง ทําให้รายได้ที่มิใช่ดอกเบี้ยประเภทเกิดประจํา (recurring) ในไตรมาส 3 ของปี 2563 เริ่มมีสัญญาณ ปรับตัวดีขึ้นโดยเพิ่มขึ้น 10% จากไตรมาสก่อน และเพิ่มขึ้น 7% จากช่วงเดียวกันของปีก่อน ค่าใช้จ่ายในการดําเนินงานมีจํานวน 15,747 ล้านบาท ลดลง 10% จากช่วงเดียวกันของปีก่อน เป็นผลจากการที่ธนาคารสามารถ ควบคุมค่าใช้จ่ายได้อย่างมีประสิทธิภาพในสภาพแวดล้อมเศรษฐกิจที่ยากลําบาก อย่างไรก็ตามรายได้รวมของธนาคารยังคง ได้รับผลกระทบของการแพร่ระบาดโควิด-19 ส่งผลให้อัตราส่วนค่าใช้จ่ายต่อรายได้ของธนาคารในไตรมาส 3 ของปี 2563 ปรับ สูงขึ้นเป็น 46%

นอกจากการเพิ่มขึ้นของสินเชื่อด้อยคุณภาพตามปกติ ธนาคารได้ทําการประเมินคุณภาพของพอร์ตสินเชื่อทั้งหมดอย่างรอบคอบ เพื่อทําการจัดชั้นลูกหนี้เชิงคุณภาพในกลุ่มลูกค้าที่มีความเสี่ยงสูง และมีแนวโน้มสูงที่จะฟื้นตัวไม่ได้ภายใต้โครงการให้ความ ช่วยเหลือทางการเงิน ส่งผลให้อัตราส่วนสินเชื่อด้อยคุณภาพ (NPL) ณ สิ้นเดือนกันยายน 2563 อยู่ที่ 3.32% เพิ่มขึ้นจาก 3.05%

ณ สิ้นเดือนมิถุนายน 2563 เพื่อรองรับความไม่แน่นอนทางเศรษฐกิจและคุณภาพสินเชื่อที่อาจด้อยลงจากผลกระทบของการแพร่ระบาดโควิด-19 ในไตรมาส 3 ของปี 2563 ธนาคารได้ตั้งเงินสํารองจํานวน 12,955 ล้านบาท โดยอัตราส่วนค่าเผื่อหนี้สงสัยจะสูญต่อสินเชื่อด้อยคุณภาพของ ธนาคารยังอยู่ในระดับสูงที่ 146% ในขณะที่เงินกองทุนตามกฎหมายของธนาคารยังอยู่ในระดับแข็งแกร่งที่ 18.7%

ที่มา SET

ลงทะเบียนเข้าสู่ระบบ เพื่ออ่านบทความฟรีไม่จำกัด