iPrice เผยดีกรีความร้อนแรงของสงคราม E-commerce ใน SEA Q3 2019

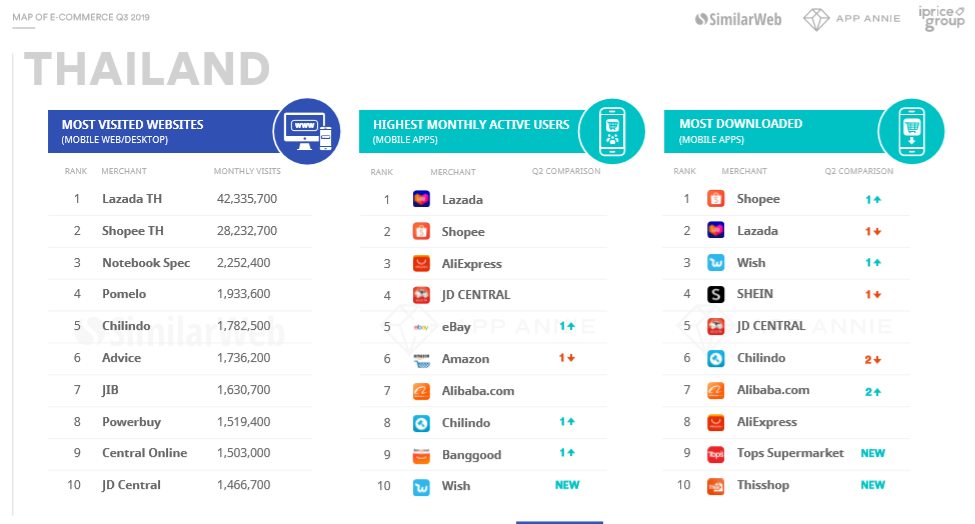

ดูจะเป็นเรื่องปกติที่ สงคราม E-commerce ระหว่างไตรมาสที่ 2 และ 3 ของทุก ๆ ปี มักแข่งขันไม่ร้อนแรงเท่าที่ควร ในภูมิภาคเอเชียตะวันออกเฉียงใต้ (SEA) อ้างอิงจากงานวิจัยสงคราม E-commerce ของ iPrice (ไอไพรซ์) ที่เก็บข้อมูลอัพเดตทุก ๆ ไตรมาสมาตลอด 3 ปี ในไตรมาสที่ 3 2019 นี้ เห็นจะมีประเทศ Non-English Speaking ที่อันดับการแย่งชิงส่วนแบ่งการตลาดมีเลื่อนขึ้น-ลงอยู่บ้าง ไม่นับอินโดนีเซียที่ Tokopedia ยังคงครองแชมป์อยู่ ต่างจากเวียดนามที่การแข่งขันเริ่มดุเดือนมากขึ้นโดยมี 4 ร้านค้ายักษ์ใหญ่ ได้แก่ Sendo, The Gioi Di Dong, Tiki และ Lazada ผลัดกันรุก-รับ แต่ก็ยังไม่มีใครโค่นแชมป์จาก Shopee ที่ครองอันดับแรกมา 5 ไตรมาสซ้อนลงได้ (เริ่มจาก Q3 2018 – Q3 2019) สำหรับประเทศไทย คาดว่าร้านค้า E-commerce สายแฟชั่นอย่าง Pomelo คงจะเริ่มงัดไม้เด็ดเข้ามาขอส่วนแบ่งการตลาดบ้าง พิสูจน์จากไตรมาสนี้ที่ขยับอันดับจากที่ 10 ในไตรมาสที่สองขึ้นมาเป็นอันดับที่ 4 (Q3 2019) ตามมาด้วย Chilindo ที่กลับมาติดอันดับ Top 5 อีกครั้ง (หลังจากหลุดไปอันดับที่ 6 ในไตรมาสที่ 2 2019)

Market Size โชว์ตลาด E-commerce ประเทศใดกำลังเป็นต่อ

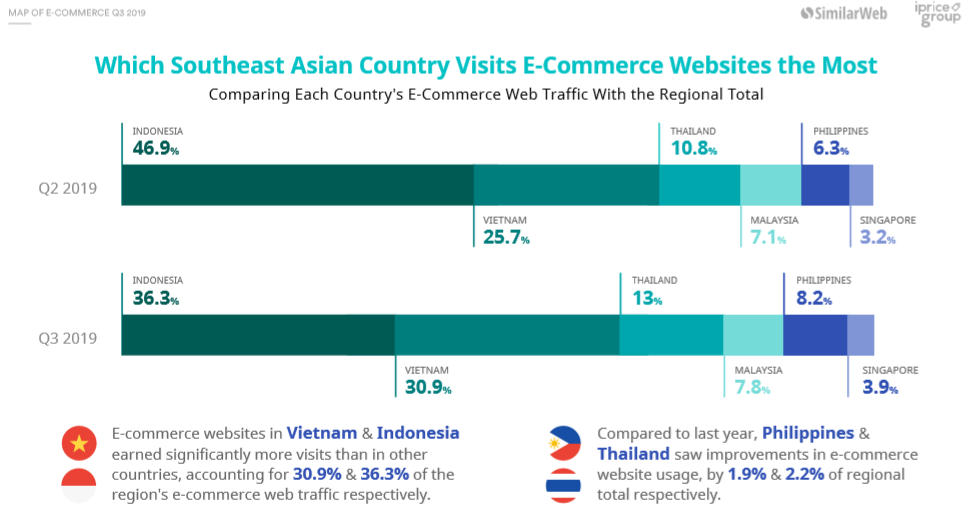

หนึ่งในจุดไฮไลท์พลิกผันของไตรมาสที่ 3 2019 นี้คือ ‘Market Size’ เริ่มจากอินโดนีเซีย ตลาด E-commerce ยักษ์ใหญ่ในภูมิภาคมีขนาด Market Size ลดลงจาก 46.9% เป็น 36.3% ทำให้ประเทศอื่น ๆ ได้อานิสงค์เพิ่มส่วนแบ่ง Market Size ของตนเองมากขึ้นตามอันดับ (มาก ไป น้อย) ดังนี้

- ตลาดเวียดนามเพิ่มจาก 25.7% เป็น 30.9%

- ตลาดไทยเพิ่มจาก 10.8% เป็น 13%

- ตลาดฟิลิปปินส์เพิ่มจาก 6.3% เป็น 8.2%

- ตลาดมาเลเซียเพิ่มจาก 7.1% เป็น 7.8%

- ตลาดสิงคโปร์เพิ่มาก 3.2% เป็น 3.9%

Local VS Regional ร้านค้าอีคอมเมิร์ซต้นกำเนิดแบบไหนกำลังมากแรงในภูมิภาค

หาลองวิเคราะห์จาก Market Share ของตลาด E-commerce ในภูมิภาค ดูเหมือนร้านค้า E-commerce อินเตอร์จะได้รับส่วนแบ่งการตลาดมากกว่าร้านค้าท้องถิ่นเล็กน้อย (ร้านค้าอีคอมเมิร์ซอินเตอร์ 56% และร้านค้าท้องถิ่น 44% โดยประมาณ) คาดได้รับอนิสงค์จาก Lazada และ Shopee อีคอมเมิร์ซยักษ์ใหญ่สัญชาติสิงคโปร์ที่ขยายกิ่งก้านสาขาครอบคลุมทั่วภูมิภาค ซึ่งดูเหมือน English Country จะเป็นตลาดที่มีร้านค้า E-commerce อินเตอร์ยึดครองเป็นส่วนใหญ่ (ไม่นับสิงคโปร์) อาจเพราะความสะดวกด้านภาษาทำให้นักลงทุนกล้าที่จะเข้าไปทำธุรกิจมากขึ้น มีไฮไลท์ที่น่าสนใจดังนี้

หาลองวิเคราะห์จาก Market Share ของตลาด E-commerce ในภูมิภาค ดูเหมือนร้านค้า E-commerce อินเตอร์จะได้รับส่วนแบ่งการตลาดมากกว่าร้านค้าท้องถิ่นเล็กน้อย (ร้านค้าอีคอมเมิร์ซอินเตอร์ 56% และร้านค้าท้องถิ่น 44% โดยประมาณ) คาดได้รับอนิสงค์จาก Lazada และ Shopee อีคอมเมิร์ซยักษ์ใหญ่สัญชาติสิงคโปร์ที่ขยายกิ่งก้านสาขาครอบคลุมทั่วภูมิภาค ซึ่งดูเหมือน English Country จะเป็นตลาดที่มีร้านค้า E-commerce อินเตอร์ยึดครองเป็นส่วนใหญ่ (ไม่นับสิงคโปร์) อาจเพราะความสะดวกด้านภาษาทำให้นักลงทุนกล้าที่จะเข้าไปทำธุรกิจมากขึ้น มีไฮไลท์ที่น่าสนใจดังนี้

ตลาดมาเลเซีย: ร้านค้าท้องถิ่นได้ส่วนแบ่งการตลาดเพียง 11% นอกนั้นเป็นร้านค้าอีคอมเมิร์ซอินเตอร์มากถึง 89%

ตลาดฟิลิปปินส์: ร้านค้าท้องถิ่นเข้าแข่งขันเพียง 4% นอกนั้นกว่า 96% คือร้านค้าอีคอมเมิร์ซอินเตอร์ครองตลาดทั้งหมด

ที่น่าสนใจคือ ตลาดไทย ที่ถึงแม้จะไม่ใช่ประเทศ English Speaking แต่เปอร์เซ็นของร้านค้า E-commerce อินเตอร์ที่เข้ามาครองตลาดก็สูงถึง 78% ในขณะที่มีร้านค้าท้องถิ่นเพียง 22% เท่านั้น อาจเพราะรัฐบาลไทยจัดตั้งเขตปลอดอากร (EEC) ยังไม่รวมพิธีศุลกากรค้า E-commerce ในอีอีซีที่เพิ่งออกฉบับใหม่เมื่อวันที่ 28 ตุลาคม 2019 อีก มากไปกว่านั้น ประเทศไทยยังมีห้างร้านและบริษัทชั้นนำมากมายที่พร้อมจับมือลงทุนกับต่างชาติ (เช่น JD Group จับมือกับ Central Group เป็นต้น) ทำให้ร้านค้าอีเมิร์ซอินเตอร์เข้ามาแบ่งส่วนแบ่งทางการตลาดง่ายขึ้น คาดว่าในอนาคตคงได้เห็นร้านค้าอีคอมเมิร์ซหน้าใหม่เพิ่มเติม

เจาะลึกไฮไลท์สำคัญของตลาด E-commerce แต่ละประเทศใน SEA

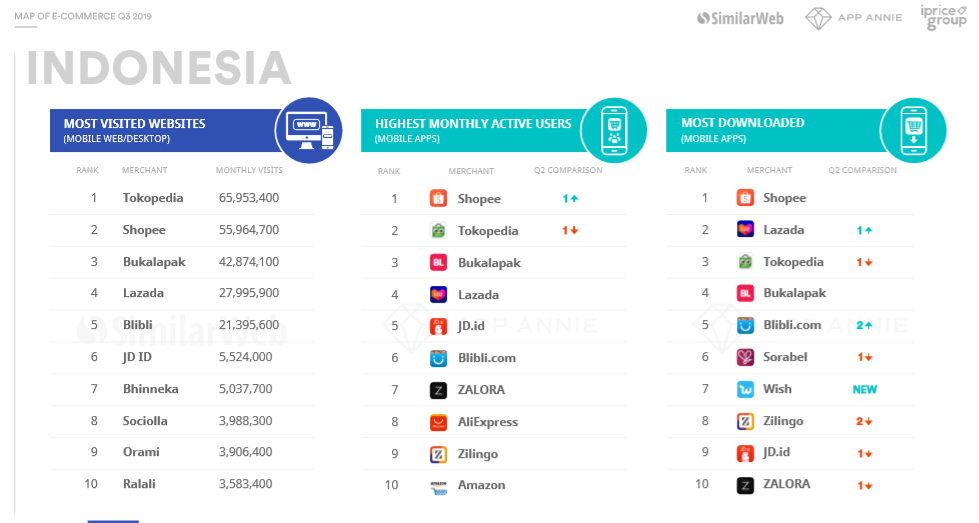

- อินโดนีเซีย: Tokopedia เป็นร้านค้า E-commerce ท้องถิ่นที่มี Market Share สูงสุดที่ 25% ตามด้วย Shopee 22% นอกจากนี้ยังมีการเปลี่ยนอันดับแบบก้าวกระโดดสำหรับจำนวนการดาวน์โหลดแอพพลิเคชั่นดังนี้ 1) BliBli.com เปลี่ยนจากอันดับที่ 7 เป็นอันดับที่ 5 2) Zilingo ตกจากอันดับที่ 6 มาเป็นที่ 8 และ 3) Wish เป็นร้านค้า E-commerce หน้าใหม่ที่ติดอันดับ 7 ในไตรมาสนี้

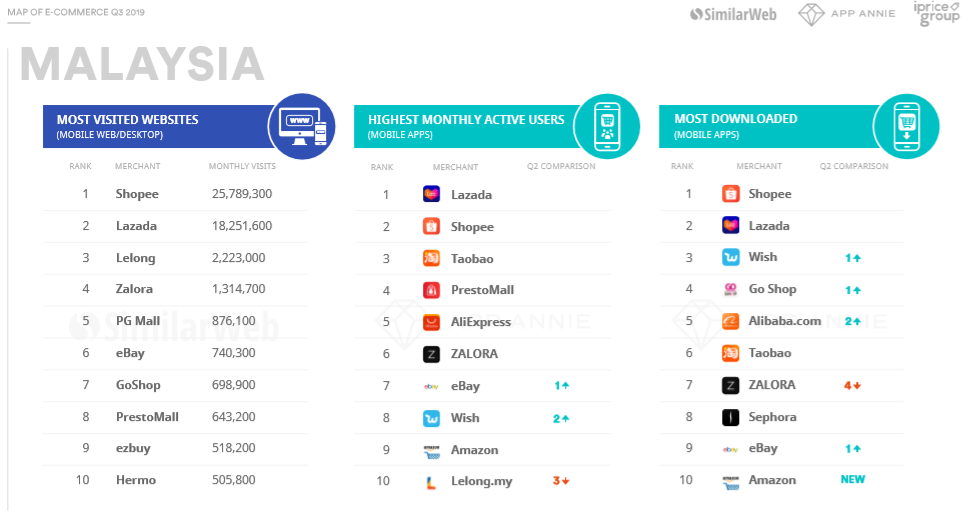

- มาเลเซีย: Shopee ได้ Market Share เพิ่มขึ้น 2% จากไตรมาสที่ 2 2019 และ PG Mall ร้านค้าท้องถิ่นยังก้าวขึ้นมาติดอันดับ Top 5 ในตลาดมาเลเซียอีกด้วย มากไปกว่านั้นอันดับการใช้งานแอพพลิเคชั่นยังมีหลายจุดน่าสนใจ เช่น 1) Wish เลื่อนขึ้นจากอันดับที่ 10 เป็นอันดับที่ 8 และ 2) Lelong ตกจากอันดับที่ 7 ลงมาสามขั้น เป็นอันดับที่ 10 กลายเป็นร้านค้ารั้งท้ายใน Top 10 ยังมีจำนวนการดาวน์โหลดแอปพลิเคชั่นที่น่าสนใจ 3 ร้านค้าด้วยกัน ได้แก่ 1) Zalora ตกจากอันดับที่ 3 เป็นอันดับที่ 7 2) Alibaba เลื่อนจากอันดับที่ 7 เป็นอันดับที่ 5 และ 3) Amazon ก้าวเข้าสู่สมาชิก Top 10 ในไตรมาสนี้

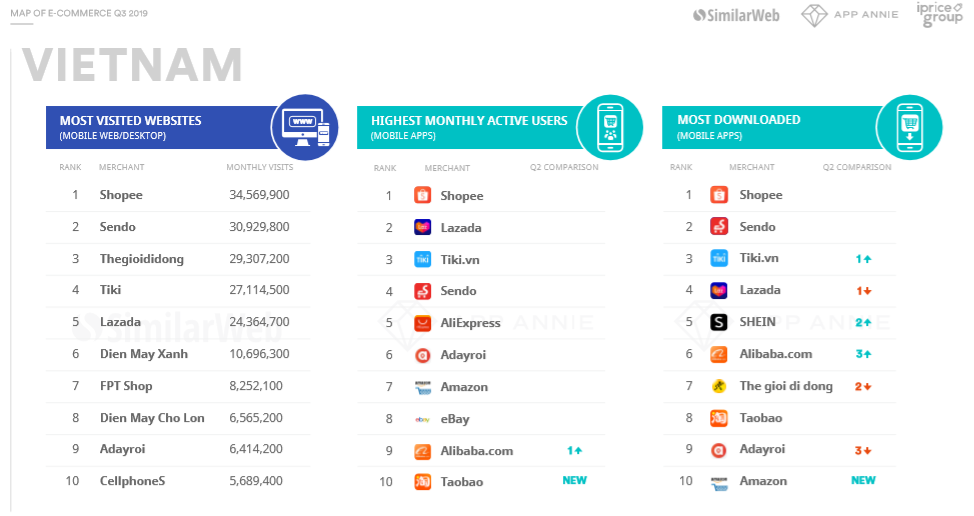

- เวียดนาม: Sendo ติดอันดับร้านค้า E-commerce ที่มีผู้เข้าชมสินค้าทางเว็บไซต์มากที่สุดเป็นอันดับที่ 2 เป็นครั้งแรก (เลื่อนจากอันดับที่ 4 ในไตรมาสที่ 2) นอกจากนี้ Lazada ยังตกจากอันดับที่ 3 มาเป็นอันดับที่ 5 ครั้งแรกในรอบ 1 ปีอีกด้วย (Market Share ลดลง 1.3% จากไตรมาสที่ 2) มากไปกว่านั้นเวียดนาม ยังเป็นตลาด E-commerce ที่อันดับผู้ใช้งานและผู้ดาวน์โหลดแอพพลิเคชั่นมีการเปลี่ยนแปลงมากที่สุด เริ่มจาก Taobao เข้าเป็นสมาชิก Top 10 สำหรับผู้ใช้งานแอพพลิเคชั่นสูงสุดครั้งแรกในปี 2019 และยังมี 5 อันดับพลิกผันใน Top 10 แอพพลิเคชั่นที่ได้รับการดาวน์โหลดสูงสุด ได้แก่ 1) SHEIN เลื่อนขึ้นจากอันดับ 7 เป็นอันดับที่ 5 2) Alibaba เลื่อนขึ้นจากอันดับที่ 9 เป็นอันดับที่ 6 3) Amazon ติดอันดับที่ 10 ในไตรมาสนี้ 4) The Gioi Di Dong ตกจากอันดับที่ 5 เป็นอันดับที่ 7 และ 5) Adayroi ตกจากอันดับที่ 6 เป็นอันดับที่ 9

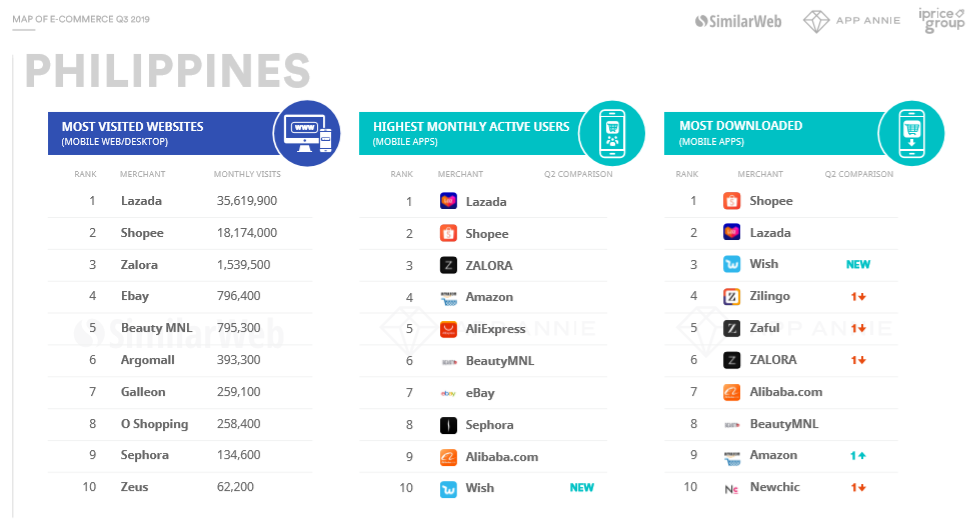

- ฟิลิปปินส์: แม้ Lazada และ Shopee จะยังคงรักษาอันดับเดิมไว้เหนียวแน่น (Lazada #1 และ Shopee #2) แต่ไตรมาสนี้ Lazada ได้ Market Share เพิ่มขึ้น 5.6% ในขณะที่ Shopee ลดลง 2.8% ด้านอันดับของการใช้งานและดาวน์โหลดแอพพลิเคชั่น ‘Wish’ คือร้านค้าอีคอมเมิร์ซหน้าใหม่ที่เข้าเป็นสมาชิก Top 10 ทั้งสองประเภท (อันดับที่ 10 และอันดับที่ 3)

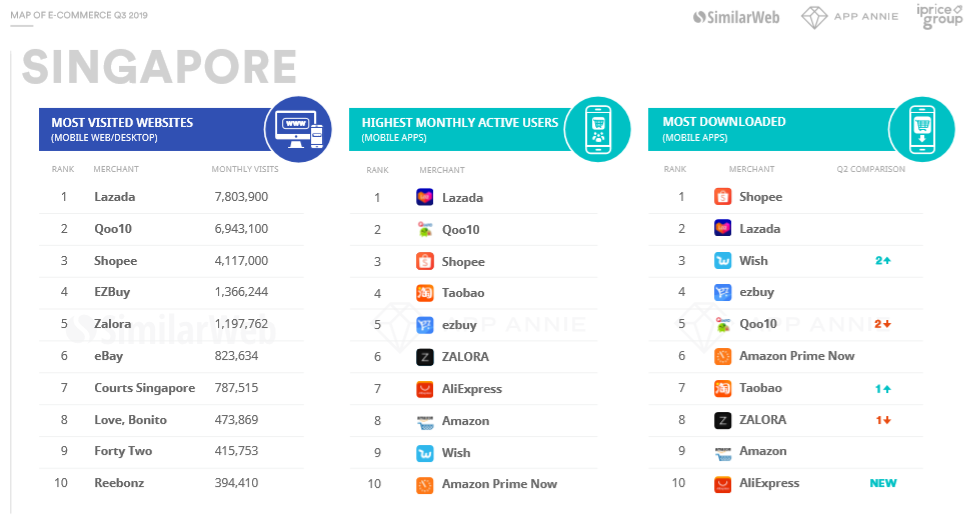

- สิงคโปร์: Shopee ยังคงอยู่ลำดับที่ 3 มาตั้งแต่ไตรมาสที่ 2 2018 แต่ไตรมาสที่ 3 2019 นี้ Shopee ได้ Market Share เพิ่มขึ้นจาก 11.21% เป็น 14.85% อย่างไรก็ตาม สิงคโปร์เป็นประเทศเดียวที่อันดับการใช้งานแอพพลิเคชั่นไม่มีการเปลี่ยนแปลงในไตรมาสนี้จะเปลี่ยนแปลงเล็กน้อยตรงจำนวนการดาวน์โหลดแอปพลิเคชัน ดังนี้ 1) Wish เลื่อนจากอันดับที่ 5 เป็นอันดับที่ 3 2) AliExpress เข้าร่วมเป็นสมาชิก Top 10 ครั้งแรก และ 3) Qoo10 ตกจากอันดับที่ 3 เป็นอันดับที่ 5

- ไทย: มีการเปลี่ยนแปลงอย่างก้าวกระโดดของสองร้านค้าอีคอมเมิร์ซได้แก่ Pomelo จากอันดับ 10 เป็นอันดับ 4 และ ThisShop จากอันดับที่ 29 เป็นอันดับที่ 18 ส่วนด้านการใช้งานและการดาวน์โหลดแอพพลิเคชั่นมีการสลับกันขึ้น – ลง เล็กน้อย เริ่มจาก Wish ที่เข้าติดอันดับ Top 10 ของแอพพลิเคชั่นที่มีผู้ใช้งานสูงสุด และยังมีการเปลี่ยนแปลงอันดับเล็กน้อยสำหรับแอพพลิเคชั่นที่มีผู้ดาวน์โหลดสูงสุด ดังนี้ 1) Chilindo ตกจากอันดับที่ 4 เป็นอันดับที่ 6 2) Alibaba เลื่อนขึ้นจากอันดับที่ 9 เป็นอันดับที่ 7 และ 3) ThisShop ติดอันดับ Top 10 ครั้งแรก

จากการวิเคราะห์การเปลี่ยนอันดับของแอพพลิเคชั่นในแต่ละประเทศทั้งจากยอดการใช้งานและยอดการดาวน์โหลดแอพพลิเคชั่นทำให้พบว่า ‘Wish’ ร้านค้าอีคอมเมิร์ซสัญชาติอเมริกัน กำลังเข้ามาตีตลาด SEA บางประเทศ Wish กลายเป็นร้านค้าหน้าใหม่ที่มีรายชื่อในอันดับ Top 10 ของทั้งการใช้งานและการดาวน์โหลดแอพพลิเคชั่น โดยดันร้านค้าเจ้าถิ่นยักษ์ใหญ่หลายเจ้าตกอันดับไป เห็นจะมีเพียงตลาดเวียดนามที่ร้านค้าอีคอมเมิร์ซหน้าใหม่นี้ยังไม่สามารถขอส่วนแบ่งการตลาดได้ อาจเป็นเพราะชาวเวียดนามสนับสนุนร้านค้าท้องถิ่นมากกว่าร้านค้าอินเตอร์นั่นเอง

ผู้เขียน ขนิษฐา สาสะกุล iPrice

ลงทะเบียนเข้าสู่ระบบ เพื่ออ่านบทความฟรีไม่จำกัด