สรุปเทรนด์การทำงานร่วมกันระหว่างธนาคารและ FinTech ทั่วโลก

เมื่อปีก่อนถือเป็นปีที่ธนาคารทั่วโลกตระหนักถึงการมาของ FinTech เต็มตัว เราได้เห็นการเคลื่อนไหวของธนาคารหลายแห่ง จากทั้่งอเมริกา ยุโรป และเอเชีย ลองมาดูกันว่าใครทำอะไรกันบ้าง ทั้งนี้

การตื่นตัวของธนาคารทั่วโลกในปี 2016

- สำหรับธนาคารสหรัฐฯ หลายแห่งที่ถือครอองเศรษฐกิจโลกและดูเพิกเฉยกับเรื่องนี้ ไม่นานมานี้เองก็ได้ตื่นขึ้นมาและหันมาลงทุนใน Startup ทำการเปิด APIs และแพลตฟอร์มให้กับ 3rd party developers

- ฟากของผู้เล่นในยุโรป ยังอยู่ในช่วงเริ่มต้น โดยเริ่มต้นโครงการ accelerators และ Hackathons และจับมือกับการพาร์ทเนอร์ต่างๆ

- ธนาคารในแถบเอเชีย มักประกาศแผนอันใหญ่โต เปิดตัว Innovation Labs มากมาย (เหมือนจะไปก่อนตลาดเสียอีก) แต่ยังมีข้อสงสัยกันอยู่ว่าจะเกิดนวัตกรรมได้จริงแค่ไหนกัน

- ในขณะที่รายที่ดูจับต้องได้กับเป็นธนาคารในออสเตรเลียและแอฟฟริกาเสียมากกว่า

- ส่วนฟากของธนาคารในตะวันออกกลางยังคงจับตาดูความเคลื่อนไหว ยังไม่ได้ประกาศแผนอะไรออกชัดเจน

เจาะลึกการลงทุนของธนาคาร

- สำหรับธนาคารแล้วส่วนที่ให้ความสนใจยังคงจำกัดอยู่ มักเน้นไปลงที่ส่วนการลงทุนอย่าง Online Trading, Robo-Advisory, Wealth Management และ Personal Financial Management ถ้านอกเหนือจากนั้นก็จะเป็นสาย Online Lending และ Blockchain ในขณะที่บริการอย่างการโอนเงินข้ามประเทศผ่านโมบาย หรือ e-wallet ดูจะยังไม่ค่อยเห็นการเปลี่ยนแปลงเท่าไหร่นัก

- อีกเทรนด์ที่น่าสนใจคือ การเปิดตัวของ Digital Banks อย่าง GSbank โดย Goldman Sachs จากสหรัฐฯ , Digibank (ในอินเดียและเตรียมเปิดตัวในอินโดนีเซีย) โดย DBS สิงคโปร์, ACCESS online SM (ในอินโดนีเซีย) โดย JP Morgan

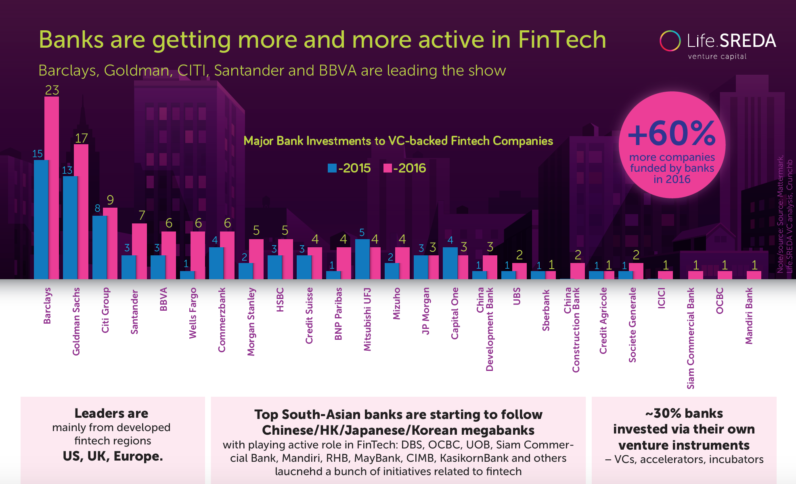

- Barclays, Goldman Sachs, Citi, Santander และ BBVA คือผู้นำด้านการลงทุนใน FinTech ในช่วงปีก่อน โดย Goldman Sachs และ Citi และ Santander เน้นลงทุนเพื่อต้องการผลตอบแทนของการลงทุนโดยตรง BBVA และ Barclays เน้นเรื่อง Strategic Investments ทั้งใน่แง่ผลตอบแทนด้านการเงิน และการเพิ่มคุณค่าให้กับธุรกิจหลักของธนาคาร

- อย่างที่กล่าวไว้ในด้านการลงทุน ธนาคารส่วนใหญ่มองหาประโยชน์ในเชิงกลยุทธ์ที่จะเสริมธุรกิจหลักของทางธนาคาร ไม่ว่าจะเป็นการนำ product มาเชื่อมกับ product ของทางธนาคารและส่วนใหญ่จะเป็นช่องทางทางดิจิทัลใหม่ๆ ในการดึงลูกค้า รวมถึงการให้บริการที่ดึขึ้น บางธนาคารก็เลือกที่จะลงทุนเพื่อสร้างความแตกต่างในเชิง Product และลดความเสี่ยงในระยะยาว

- ปี 2016 เป็นปีที่ธนาคารในเอเชียขยับตัวตามทิศทางโลกอย่างเห็นได้ชัดเจน เริ่มจากจีน เกาหลี ญี่ปุ่น ทั้ง DBS, OCBC, UOB ในสิงคโปร์ Maybank, CIMB, Hong Leong และ RHB จากมาเลเซีย SCB, Kbank, Krungsri ในประเทศไทย Mandiri จากอินโดนีเซีย และอื่นๆ อีกมากมาย จุดที่น่าสนใจคือดูเหมือนธนาคารในแถบนี้จะตื่นตัวกันมากกว่าตลาดจะพร้อมเสียอีก นั่นหมายถึงพวกเขาอาจจะปรับตัวและจัดการกับสิ่งที่กำลังมาในอนาคตได้ทันท่วงทีมากขึ้น

- ธนาคารและสถาบันการเงินต่างจับมือกับ robe-advisor และ online wealth management services ต่างๆ รวมถึง P2P และ P2B lending ด้วย อาทิ Santander, UOB, Belfius Bank, Alfa Bank เป็นต้น

- ยังคงมีอีกหลายๆ Segment และ Niche Market อีกหลายจุดที่ทางธนาคารยังไม่ได้กระโดดลงไป การเปิดให้มีการทำงานร่วมกันในเชิงของ Open APIs จริงๆ จะเป็นโอกาสใหญ่ที่ต้องติดตามกันต่อในโมเดลอย่าง Bank-as-a-Service Platform

ไม่ใช่แค่ธนาคาร แต่ธุรกิจสื่อสารและประกันก็มา

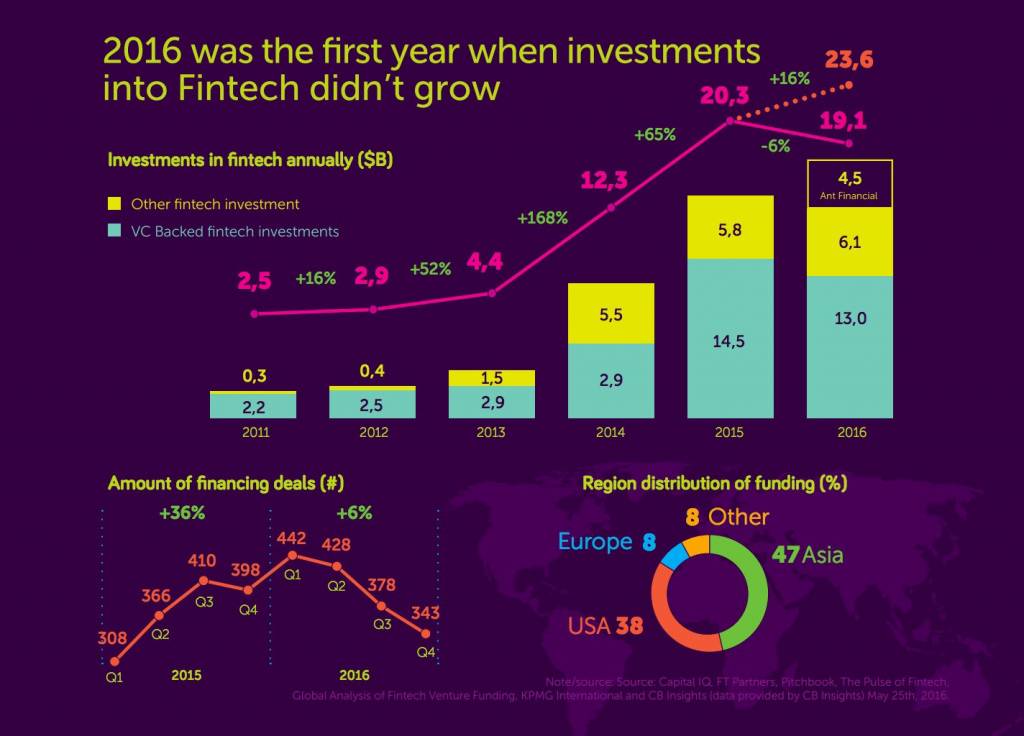

- ความคึกคักของวงการเกิดจากความกังวลของตัวธนาคารเอง อาทิ Goldman Sachs เปิดตัว Digital Bank ในเดือนเมษายนปีก่อน ตามมาด้วย online-lending platform, ข่าวการเข้าๆ ออกๆ ของธนาคารต่างๆ ใน R3 Banking blockchain consortium หรือ เงินทุนกว่า 200 ล้านยูโรโดย Unicredit อย่างไรก็ตามยังมีผู้เล่นอีกกลุ่มที่ active มากๆ ในโลก FinTech และไม่กล่าวถึงไม่ได้เลยก็คือ Telco ที่ใช้โครงข่ายและศักยภาพที่ตัวเองมีอยู่มาทำเป็น E-wallet และรวมถึงกลุ่มธุรกิจสายประกันที่ตื่นตัวกันมากขึ้นในฟากของ InsurTech ซึ่งเหตุการณ์ดังกล่าวก็เฉกเช่นเดียวกันในบ้านเราทั้งกลุ่มจีนที่บุกไทย อย่าง Ant Financial ที่ลงทุนใน Ascend Money ที่ถือ True Money อยู่ และข่าวการมาของ เมืองไทยประกันชีวิต รวมถึง AIA ที่ฮ่องกง

การขยับตัวของธนาคารกลางในแต่ละประเทศ

- เพียงแค่ภายในระยะเวลา 1 ปีเท่านั้น FinTech ในเอเชียเติบโตเกือบ 2 เท่า และเป็นปีแรก (2016) ที่สหรัฐฯ ไม่ได้ขึ้นมานำโด่งในเชิงการลงทุนด้าน FinTech ส่วนหนึ่งเกิดจากการกระตุ้นจากธนาคารกลางของแต่ละประเทศในเอเชียทั้งสิงคโปร์ ฮ่องกง จีน มาเลฯ เกาหลีใต้ และญี่ปุ่น ซึ่งมีการให้สิทธิ, แนวทาง รวมถึง Sandbox เพื่อหวังช่วยผลักดันให้ FinTech เติบโตมากขึ้นภายใต้กฏระเบียบที่วางไว้ และไม่นอกลู่นอกทาง

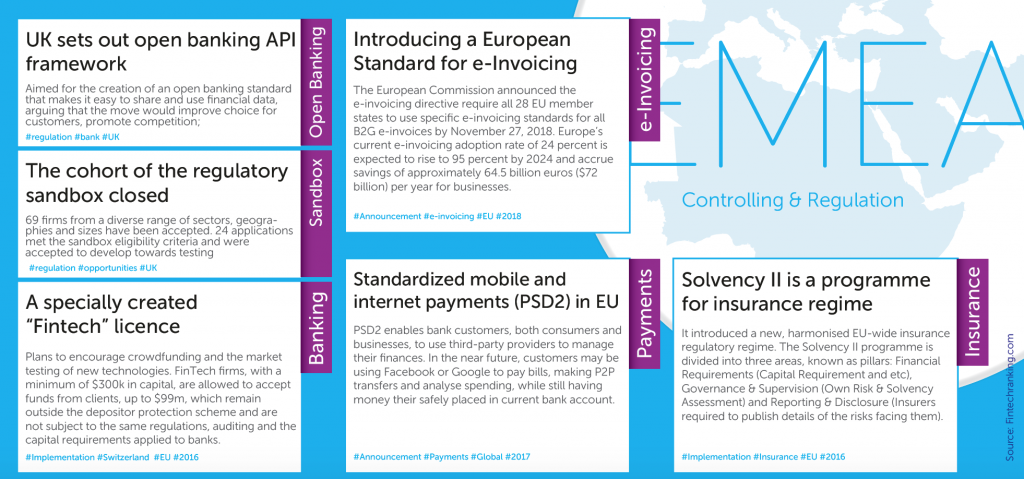

- ในขณะที่ตลาด FinTech ในสหรัฐฯ ค่อนข้างเติบโตและมีกฏระเบียบออกมาชัดเจนอยู่พอสมควรแล้ว แต่ก็ยังมีบาง segment ที่ต้องจับตาอย่าง crowdfunding อยู่ ในขณะที่อังกฤษ และยุโรปซึ่งเป็นต้นแบบและจุดวัดให้กับประเทศอื่นๆ ทั่วโลก ซึ่ง Open Banking Standard (Bank-as-a-Service และ APIs) และกลุ่มของ Payment Service Directive (PSD2 : ที่เปิดให้ 3rd party จัดการธุรกรรมทางการเงินได้ เช่น Facebook, Google สามาถใช้เป็นช่องทางการชำระเงินได้) จะกลายเป็น license และกฏระเบียบแบบใหม่ที่น่าจับตาสำหรับธนาคารรูปแบบดิจิทัลที่จะเกิดขึ้นต่อไปทั่วโลกในอนาคต

อ้างอิงจาก LifeSREDA, Thenextweb

ขอบคุณเนื้อหาดีๆ จากนักลงทุนสาย FinTech โดยตรงอย่าง Life.SREDA ซึ่งปีก่อน Vladislav Solodkiy ได้มาแชร์เนื้อหาด้าน FinTech ทั่วโลก ในงาน Techsauce Summit 2016

และแน่นอนว่าปีนี้เนื้อหาจะยิ่งเข้มข้นมากขึ้นกับงาน Techsauce Global Summit 2017 โดย Igor Pesin ซึ่งเป็น Partner และ Investment Director แห่ง Life.SREDA VC จะมาแชร์ข้อมูลเชิงลึกในส่วนของ FinTech ให้เราได้ฟังกันอย่างจุใจ

Igor Pesin

Igor Pesin

ใครที่สนใจร่วมงาน Techsauce Global Summit 2017 สามารถสำรองที่นั่งได้แล้วที่นี่

ลงทะเบียนเข้าสู่ระบบ เพื่ออ่านบทความฟรีไม่จำกัด