Retail trade 2019 ตลาด Grocery ฟื้นตัวอย่างช้า ๆ ในภาวะตลาดแข่งเดือด

ภาพรวมธุรกิจค้าปลีกสินค้า Grocery (ร้านขายสินค้าอุปโภคบริโภค) ในปี 2019 มีแนวโน้มฟื้นตัวอย่างช้า ๆจากในปี 2018 ที่สภาวะตลาดชะลอตัวต่อเนื่องจากภาวะการจ้างงานและรายได้ที่ยังอ่อนแอ ขณะที่หนี้ครัวเรือนยังอยู่ในระดับสูง แต่ในปี 2019 ตลาดจะค่อย ๆ ฟื้นตัวดีขึ้น

โดยคาดว่า จะขยายตัวราว 3-4% ตามการฟื้นตัวของการจ้างงานและรายได้ที่ค่อย ๆ ปรับตัวดีขึ้นรวมถึงปัจจัยสนับสนุนจากนักท่องเที่ยวโดยเฉพาะจีนที่ยังเติบโต ทั้งนี้การฟื้นตัวของกำลังซื้อยังกระจุกตัวเฉพาะบางกลุ่ม โดยเฉพาะกลุ่มที่มีรายได้ปานกลางถึงสูงเป็นหลัก

ขณะที่กลุ่มที่มีรายได้น้อยยังไม่ฟื้นตัวเนื่องจากราคาสินค้าเกษตรที่ยังอยู่ในระดับต่ำ อีกทั้งยังมีปัจจัยลบจากหนี้ภาคครัวเรือนที่ยังอยู่ในระดับสูง ปัจจัยที่ส่งผลต่อการฟื้นตัวของธุรกิจค้าปลีก grocery ในระยะต่อไปคงต้องจับตามองมาตรการกระตุ้นเศรษฐกิจหลังเลือกตั้ง ซึ่งคาดว่ารัฐบาลชุดใหม่จะให้ความสำคัญกับการกระตุ้นการบริโภคเป็นอันดับต้น ๆ

แม้ว่าตลาดค้าปลีก grocery จะฟื้นตัวอย่างช้า ๆ แต่ผู้ประกอบการรายใหญ่ยังคงขยายสาขาอย่างต่อเนื่อง โดยเน้นขยายร้านขนาดเล็กอย่างร้านสะดวกซื้อซึ่งยังมีโอกาสเติบโตได้อีกมาก รวมถึงมองหาโอกาสในการขยายสาขาในต่างประเทศโดยเฉพาะกลุ่มประเทศ CLMV แนวโน้มการแข่งขันที่รุนแรงมากขึ้นส่งผลให้ผู้ประกอบการต้องปรับตัวทั้งปรับรูปแบบสาขา รวมถึงเพิ่มความหลากหลายและสร้างความแตกต่างของสินค้าและบริการ

ขณะเดียวกันการแข่งขันจากช่องทางออนไลน์ส่งผลให้ผู้ประกอบการต้องปรับตัวไปสู่ Omni channel โดยขยายตลาดออฟไลน์ควบคู่กับออนไลน์ด้วย รวมถึงนำเอาเทคโนโลยีเข้ามาใช้ในการบริหารจัดการร้านค้าและทำการตลาด ตลอดจนการใช้ Big data ในการวิเคราะห์ข้อมูลลูกค้าเพื่อเสริมความแข็งแกร่งให้ธุรกิจ

แนวโน้มธุรกิจค้าปลีก grocery ปี 2019

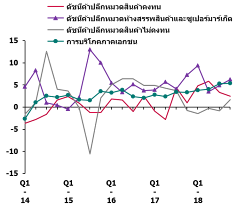

ธุรกิจค้าปลีกสินค้า grocery ในปี 2019 คาดว่า จะเติบโตราว 3-4% แต่ยังเป็นการฟื้นตัวอย่างช้า ๆ จากสภาวะตลาดที่ซบเซาต่อเนื่องในปี 2018 จากการจ้างงานและรายได้ที่ยังอ่อนแอ ทั้งนี้ในปี 2019 ตลาดมีแนวโน้มฟื้นตัวดีขึ้นแต่เป็นการฟื้นตัวอย่างช้า ๆ เนื่องจากภาวการณ์จ้างงานและค่าจ้างแรงงานยังฟื้นตัวในอัตราที่ต่ำ รวมถึงรายได้ภาคเกษตรที่ยังอ่อนแอจากราคาสินค้าเกษตรที่ยังอยู่ในระดับต่ำ ส่งผลให้กำลังซื้อยังฟื้นตัวจำกัดแต่เฉพาะกลุ่มที่มีรายได้ปานกลางถึงสูง ทั้งนี้หากดูภาพรวมการเติบโตของดัชนีค้าปลีกสินค้าไม่คงทนซึ่งเป็นเครื่องชี้วัดภาวะตลาดค้าปลีกสินค้าหมวด grocery จะพบว่า ในไตรมาส 4 ปี 2018 ยอดขายเริ่มมีสัญญาณฟื้นตัวดีขึ้น โดยกลับมาขยายตัวเป็นบวกที่ 1.7% (YOY) จากในช่วง 9 เดือนแรกที่ติดลบ 0.9% (YOY)

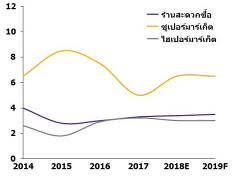

ขณะที่ดัชนีค้าปลีกหมวดห้างสรรพสินค้าและซูเปอร์มาร์เก็ตขยายตัว 5.9% ในปี 2018 ทั้งนี้หากดูการเติบโตของมูลค่าตลาดค้าปลีก grocery ในปี 2018 ที่แบ่งตามประเภทร้านค้าจากข้อมูลของสมาคมค้าปลีกจะพบว่า ร้านgrocery ประเภทซูเปอร์มาร์เก็ตมีแนวโน้มขยายตัวดีกว่ารูปแบบอื่น ๆ โดยเติบโต 6.5% เทียบกับร้านค้าประเภทไฮเปอร์มาร์เก็ตและร้านสะดวกซื้อที่เติบโต 3% และ 3.4% ตามลำดับ ส่วนหนึ่งเป็นผลมาจากกำลังซื้อที่ยังฟื้นตัวจำกัดแต่เฉพาะกลุ่มที่มีรายได้ปานกลางถึงสูงซึ่งเป็นกลุ่มลูกค้าหลักของซูเปอร์มาร์เก็ต

สำหรับแนวโน้มปี 2019 EIC คาดการณ์ว่า มูลค่าตลาด grocery มีแนวโน้มค่อย ๆ ฟื้นตัวดีขึ้น โดยอัตราการเติบโตจะอยู่ที่ราว 3-4% โดยปัจจัยสนับสนุนจะมาจากการจ้างงานและรายได้ที่ค่อย ๆ ปรับตัวดีขึ้น รวมถึงจำนวนนักท่องเที่ยวต่างชาติ โดยเฉพาะจีนที่มีการใช้จ่ายชอปปิงสูงยังเติบโตได้ต่อเนื่อง อย่างไรกีดี ยังต้องจับตามองความเชื่อมั่นของผู้บริโภคซึ่งจะขึ้นกับปัจจัยด้านเสถียรภาพการเมืองเป็นหลัก รวมถึงนโยบายกระตุ้นเศรษฐกิจภายหลังเลือกตั้ง ซึ่งคาดว่ารัฐบาลชุดใหม่จะเน้นกระตุ้นการบริโภค รวมถึงนโยบายการปรับขึ้นค่าแรงขั้นต่ำซึ่งจะทำให้กำลังซื้อปรับตัวดีขึ้น อย่างไรก็ดี ราคาสินค้าเกษตรที่ยังไม่ฟื้นตัวและหนี้ภาคครัวเรือนที่ยังอยู่ในระดับสูงยังคงเป็นปัจจัยเสี่ยงต่อการฟื้นตัวของการบริโภคและจะส่งผลให้ธุรกิจค้าปลีกฟื้นตัวได้อย่างช้า ๆ

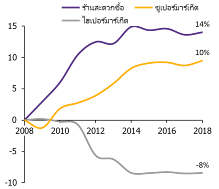

ดัชนีค้าปลีกและการบริโภคภาคเอกชน

ดัชนีค้าปลีกและการบริโภคภาคเอกชน  การเติบโตของธุรกิจค้าปลีก grocery

การเติบโตของธุรกิจค้าปลีก groceryแม้ว่าแนวโน้มการบริโภคยังฟื้

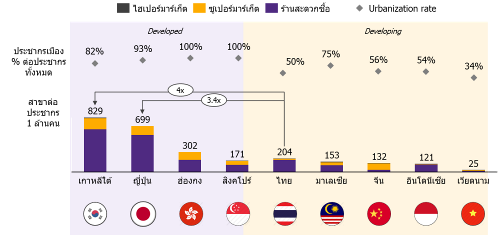

ขณะที่โอกาสในการขยายสาขาร้

จำนวนร้าน grocery และ urbanization rate ของประเทศในเอเชีย

จำนวนร้าน grocery และ urbanization rate ของประเทศในเอเชียการแข่งขันในธุรกิจค้าปลีก grocery มีแนวโน้มรุนแรงขึ้นและจะเกิ

ขณะเดียวกัน ผู้ประกอบการยังมีการปรับตั

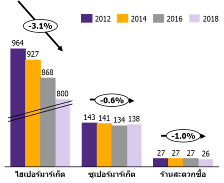

ยอดขายต่อสาขาของร้าน grocery ประเภทต่าง ๆ

ยอดขายต่อสาขาของร้าน grocery ประเภทต่าง ๆ  ขนาดพื้นที่ต่อสาขาของร้าน grocery

ขนาดพื้นที่ต่อสาขาของร้าน groceryMega trend ที่ส่งผลกระทบต่อตลาดค้าปลีก grocery

แม้ว่าการเติบโตของช่องทางออนไลน์จะส่งผลกระทบต่อธุรกิจค้าปลีกที่มีหน้าร้านโดยรวม แต่สำหรับร้านgrocery จะได้รับผลกระทบน้อยกว่าร้านประเภทอื่นๆ ทั้งนี้จากการวิเคราะห์เทรนด์ของโลกเกี่ยวกับพฤติกรรมของผู้บริโภคในการซื้อสินค้า grocery จะพบว่า ผู้บริโภคส่วนใหญ่ยังนิยมซื้อสินค้า grocery โดยเฉพาะอาหารสดจากร้านค้ามากกว่าช่องทางออนไลน์ ทั้งนี้จากข้อมูลผลสำรวจของ eMarketer ในปี 2018 พบว่า การซื้อสินค้า grocery ของประเทศในเอเชียและยุโรป 10 ประเทศผ่านช่องทางออนไลน์ยังมีสัดส่วนไม่มากนักโดยเฉลี่ยอยู่ที่ราว 3.5% ของยอดขายออนไลน์โดยรวม

นอกจากนี้ จากผลสำรวจของ Morgan Stanley เกี่ยวกับพฤติกรรมการซื้อสินค้า grocery ผ่านช่องทางออนไลน์ใน 10 ประเทศทั่วโลกพบว่า สาเหตุสำคัญที่ผู้บริโภคไม่ซื้อสินค้า grocery ผ่านช่องทางออนไลน์คือผู้บริโภคส่วนใหญ่ต้องการไปเลือกซื้ออาหารสดด้วยตนเองและบางส่วนชื่นชอบการเดินเลือกซื้อสินค้า grocery จากร้านค้า สำหรับประเทศไทย อีไอซีมองว่า ร้าน grocery ยังไม่น่าจะได้รับผลกระทบจากช่องทางออนไลน์มากนัก

จากผลสำรวจของอีไอซีเกี่ยวกับพฤติกรรมการซื้อสินค้าออนไลน์ของผู้บริโภคพบว่า แม้คนไทยจะซื้อสินค้าออนไลน์มากขึ้น แต่ยังไม่บ่อย โดย 83% ของผู้ตอบแบบสำรวจมีการซื้อสินค้าออนไลน์น้อยกว่า 2 ครั้งต่อเดือน อย่างไรก็ดี การเติบโตของอีคอมเมิร์ซในช่วงที่ผ่านมาส่งผลให้ผู้ประกอบการค้าปลีกส่วนใหญ่รวมถึงร้าน grocery รายใหญ่ของไทยตื่นตัวและปรับตัวไปสู่ omni channel โดยให้ความสำคัญกับช่องทางออนไลน์ควบคู่กับช่องทางออฟไลน์

ทั้งนี้แม้ว่ายอดขายออนไลน์ของผู้ประกอบการ grocery รายใหญ่มีแนวโน้มเติบโตต่อเนื่อง แต่ ยอดขายออนไลน์ยังเป็นสัดส่วนที่น้อยมากเมื่อเทียบกับยอดขายรวม โดยในปัจจุบันมีสัดส่วนอยู่ที่เพียงราว 2-3% ของยอดขายรวม แต่แนวโน้มคาดว่าน่าจะเติบโตสูงขึ้นในอนาคตและจะเป็นช่องทางยอดขายซึ่งกันและกันเนื่องจากพฤติกรรมของผู้บริโภคที่มีการหาข้อมูลและซื้อสินค้าจากหลากหลายช่องทาง เช่น รูปแบบการซื้อสินค้าอย่าง click and collect รวมถึงการโปรโมทสินค้าผ่านช่องทางต่างๆ

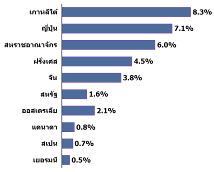

ยอดขายสินค้า grocery ของประเทศต่างๆ ผ่านช่องทางออนไลน์ในปี 2018

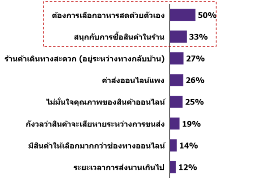

ยอดขายสินค้า grocery ของประเทศต่างๆ ผ่านช่องทางออนไลน์ในปี 2018  สาเหตุที่ผู้บริโภค*ไม่ซื้อสินค้า grocery ผ่านช่องทางออนไลน์

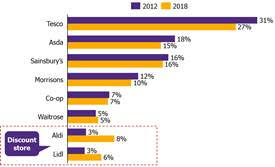

สาเหตุที่ผู้บริโภค*ไม่ซื้อสินค้า grocery ผ่านช่องทางออนไลน์จับตามองการพัฒนาโมเดลร้านค้า grocery รูปแบบอื่น ๆ โดยดิสเคาน์สโตร์ขนาดเล็กเป็นอีกหนึ่งรูปแบบที่ได้รับความนิยมมากขึ้น โดยในช่วงที่ผ่านมาจะเห็นการชะลอตัวของตลาด grocery ในกลุ่มประเทศพัฒนาแล้วอย่างเช่นสหรัฐฯ และยุโรปที่ตลาดค่อนข้างอิ่มตัวแล้ว แต่ยังมีรูปแบบของร้าน grocery บางประเภทที่ยังเติบโตได้ค่อนข้างดีท่ามกลางภาวะตลาดที่ซบเซา ทั้งนี้จากกรณีศึกษาของประเทศอังกฤษพบว่า หากเปรียบเทียบยอดขายของร้าน grocery รายใหญ่ ๆ จะพบว่าผู้เล่นรายใหญ่ที่มีรูปแบบร้านค้าอย่างไฮเปอร์มาร์เก็ตและซูเปอร์มาร์เก็ตอย่างเช่น Tesco Asda และ Sainsbury มียอดขายลดลง ขณะที่ ร้านดิสเคาน์สโตร์

ขนาดเล็กอย่าง Aldi และ Lidl กลับมียอดขายเติบโตและมีส่วนแบ่

ส่วนแบ่งตลาดของร้าน grocery รูปแบบต่าง ๆ ของอังกฤษ

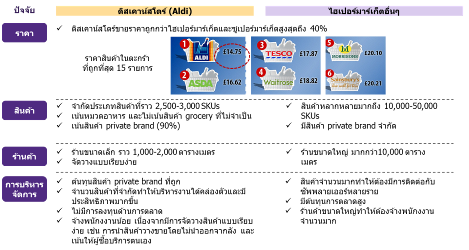

ส่วนแบ่งตลาดของร้าน grocery รูปแบบต่าง ๆ ของอังกฤษ  ความแตกต่างของโมเดลค้าปลีกแบบดิสเคาน์สโตร์ของ Aldi กับไฮเปอร์มาร์เก็ตอื่นๆ

ความแตกต่างของโมเดลค้าปลีกแบบดิสเคาน์สโตร์ของ Aldi กับไฮเปอร์มาร์เก็ตอื่นๆแม้ว่าดิสเคาน์สโตร์ขนาดเล็

อย่างไรก็ดี พฤติกรรมของผู้บริโภคมีแนวโน้

กลยุทธ์การแข่งขันของผู้ประกอบการจะเปลี่ยนไปอย่างไร?

ผู้ประกอบการยังเน้นกลยุทธ์การขยายสาขาหลากหลายรูปแบบ (multi-format) และปรับเปลี่ยนรูปแบบสาขารวมถึงการเพิ่มบริการที่หลากหลายให้ตอบโจทย์ความต้องการในแต่ละทำเล แม้ว่าสาขาร้าน groceryขนาดเล็กยังมีโอกาสเติบโตได้อีกมาก แต่ผู้ประกอบการส่วนใหญ่ยังมีการขยายสาขาหลากหลายรูปแบบรวมถึงมีการพัฒนารูปแบบสาขาให้ตอบโจทย์ความต้องการของผู้บริโภคในแต่ละทำเลมากขึ้น นอกจากนี้ การเพิ่มบริการที่หลากหลายภายในร้านนอกเหนือจากการขายสินค้าจะช่วยดึงดูดลูกค้าให้มาใช้บริการมากขึ้นและยังช่วยให้สามารถแข่งขันกับร้านค้าออนไลน์ได้มากขึ้นด้วย ตัวอย่างเช่น บริการชำระเงิน บริการจุดรับสินค้าที่ซื้อผ่านช่องทางออนไลน์ การให้บริการทางการเงิน (banking agent) รวมถึงโซนนั่งรับประทานอาหาร มุมกาแฟ เครื่องดื่มและเบเกอรี่ ทั้งนี้ grocerant ซึ่งเป็นการนำเอาร้านอาหารเข้ามาไว้ภายใน grocery store มีแนวโน้มได้รับความนิยมมากขึ้น โดยบางแห่งจะมีจุดขายอยู่ที่การที่ลูกค้าสามารถเลือกสรรวัตถุดิบเองจากตู้แช่และนำมาให้ทางร้านปรุงให้ทำให้มั่นใจในคุณภาพและความสดใหม่ของอาหาร นอกจากนี้ ไม่เพียงแต่ไฮเปอร์มาร์เก็ตและซูเปอร์มาร์เก็ตเท่านั้น แม้แต่ร้านขนาดเล็กอย่างร้านสะดวกซื้อยังหันมาให้บริการพื้นที่นั่งทานอาหารสำหรับสาขาในบางทำเล ซึ่งสอดคล้องกับไลฟ์สไตล์ของคนรุ่นใหม่ที่ต้องการความสะดวกรวดเร็ว ซึ่งจะช่วยดึงดูดลูกค้าให้เข้ามาใช้บริการมากขึ้น

การแข่งขันจะเน้นไปที่การนำเอานวัตกรรมเทคโนโลยีใหม่ ๆ มาใช้เพื่อสร้างประสบการณ์ใหม่ ๆ และ ตอบโจทย์การให้บริการกับลูกค้า ตลอดจนการบริหารจัดการร้านค้าและทำการตลาดผ่านช่องทางดิจิทัล ตัวอย่างเช่นการนำเอาเทคโนโลยี Artificial Intelligence (AI) มาใช้ในการประมาณการยอดสั่งซื้อสินค้า รวมถึงใช้ในการติดตามความเคลื่อนไหวและพฤติกรรมการซื้อสินค้าของลูกค้าเพื่อนำมากำหนดราคาและโปรโมชัน

นอกจากนี้ ผู้ประกอบการยังอาจนำเอาโมบายคูปองมาใช้ร่วมด้วย โดยจะวิเคราะห์และประมวลผลข้อมูลการซื้อสินค้าของลูกค้าแต่ละรายเพื่อจัดส่งคูปองหรือโปรโมชันให้สอดคล้องกับพฤติกรรมการเลือกซื้อสินค้าของลูกค้าเป็นรายบุคคล นอกจากนี้ ผู้ประกอบการยังได้นำเอาเทคโนโลยีการชำระเงิน self-check out มาใช้และคาดว่าจะพัฒนาไปสู่รูปแบบใหม่ ๆ ดังเช่นเทรนด์ในต่างประเทศ อาทิ Kroger และ Walmart ที่ใช้ระบบ scan and goโดยลูกค้าสามารถใช้แอปพลิเคชันในมือถือมาสแกนราคาและชำระเงินได้เลยขณะที่ Amazon Go พัฒนาไปถึงขั้นที่ลูกค้าเลือกซื้อสินค้าและสามารถเดินผ่านจุดชำระเงินได้โดยไม่ต้องหยิบสินค้าออกจากรถเข็น ซึ่งเทคโนโลยีต่าง ๆ เหล่านี้นอกจากจะช่วยในการบริหารจัดการร้านค้าแล้ว ยังมีส่วนช่วยในการสร้างประสบการณ์ใหม่ให้กับผู้บริโภคที่จะได้รับความสะดวกและสนุกกับการชอปปิงมากขึ้นอีกด้วย

โดยสรุปภาพรวมธุรกิจค้าปลีก grocery มีแนวโน้มฟื้นตัวดีขึ้นแม้ว่าแรงกระตุ้นการบริโภคในประเทศยังไม่แข็งแกร่งมากนัก แต่โอกาสในการขยายสาขาร้าน grocery ของไทยยังมีอีกมาก โดยเฉพาะรูปแบบขนาดเล็กที่สอดรับกับพฤติกรรมการบริโภคที่เปลี่ยนแปลงไป ขณะเดียวกัน แนวโน้มการแข่งขันจะรุนแรงมากขึ้น ซึ่งในปัจจุบันผู้ประกอบการได้มีการปรับตัวหลายด้านทั้งการพัฒนารูปแบบร้านค้า การเพิ่มความหลากหลายนำเอาสินค้าและบริการที่ตอบโจทย์พฤติกรรมของผู้บริโภคมากขึ้น รวมถึงการพัฒนาช่องทางออนไลน์ควบคู่ไปด้วยซึ่งน่าจะช่วยเสริมให้ธุรกิจค้าปลีก grocery ยังเติบโตได้ต่อเนื่องในระยะ 1-2 ปีข้างหน้า

ลงทะเบียนเข้าสู่ระบบ เพื่ออ่านบทความฟรีไม่จำกัด