10 กลยุทธ์ดิจิทัล ที่ธนาคารต้องให้ความสำคัญในปี 2017

ในขณะที่กลยุทธ์ด้านอุตสาหกรรมธนาคารนั้นมีมากมาย สิ่งสำคัญคือ เราควรจัดอันดับความสำคัญว่า จะสนใจกลยุทธ์ใดเป็นอันดับต้นๆ เพื่อจะหาว่าอะไรเป็นสิ่งสำคัญในปี 2017 Digital Banking Report ได้สำรวจมากกว่า 500 สถาบันทางการเงินทั่วโลกเพื่อจัดทำเป็นรายงาน 2017 Retail Banking Trends and Predictions

การศึกษานี้ครอบคลุมธนาคาร สหภาพเครดิตในทุกๆ ทรัพย์สิน ซึ่งครอบคลุมในทวีปเอเชีย แอฟริกา อเมริกาเหนือและใต้ และอเมริกากลาง ยุโรป ตะวันออกกลางและออสเตรเลีย แต่ละธนาคารจะถูกถามว่ากลยุทธ์อะไรที่จำเป็นสำหรับปี 2017 เป็นที่น่าทึ่งว่า แม้ว่าแต่ละธนาคารจะตั้งอยู่ในภูมิศาสตร์ที่ต่างกัน ขนาดทรัพย์สินก็ต่างกัน แต่อันดับของกลยุทธ์ที่สำคัญที่พวกเขาได้จัดอันดับไว้กลับมีความเกี่ยวข้องกัน

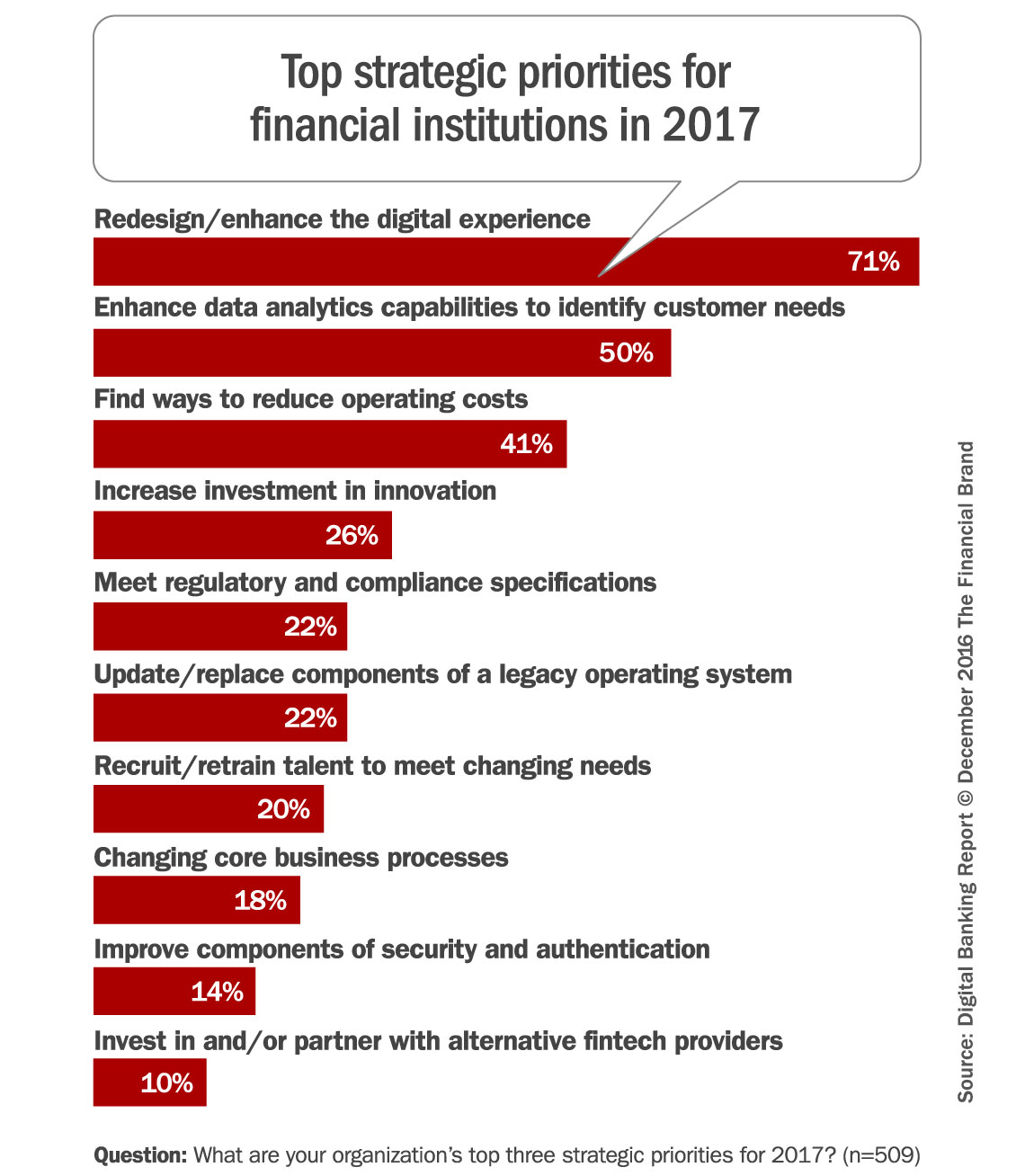

โดยรวมแล้ว 3 อันดับกลยุทธ์ที่สำคัญจะกล่าวถึงเกี่ยวกับการปรับปรุงประสบการณ์ด้านดิจิตอล (ถูกพูดถึง 71% ของทั้งหมด) ขยายขีดความสามารถในการวิเคราะห์ข้อมูล (50%) และหาวิธีลดต้นทุน (41%) ที่เหลือของกลยุทธ์ที่ถูกกล่าวถึงจะน้อยกว่า 15% สิ่งที่น่าสนใจคือ แม้ว่าจะมีสิ่งตีพิมพ์มากมายครอบคลุมทั้งอุตสาหกรรมอยู่แล้ว แต่ความพยายามในการจับมือหรือลงทุนใน Fintech ยังมีความสำคัญน้อยอยู่

1. ปรับปรุงประสบการณ์ลูกค้าบนดิจิทัล

ในขณะที่ลูกค้าเพิ่มการตัดสินใจโดยอิงจากความง่ายในการเข้าถึงสถาบันทางการเงิน การแข่งขันด้านประสบการณ์ลูกค้าก็เพิ่มขึ้น บทบาทหน้าที่ก็เพิ่มขึ้น ความท้าทายอยู่ที่ ในขณะที่ในส่วนหลักๆ ของบริษัทที่ให้บริการทางการเงินกำลังขยายโปรเจค CX โดยเฉพาะที่มันเกี่ยวข้องทั้งดิจิทัลและการมีส่วนร่วมบน Smartphone มันก็ยังยากที่จะรวบรวมทรัพยากรเพื่อพยายามทำโปรเจกต์ใหม่

นอกจากนี้ ในการนำทรัพยากรมาปรับปรุงประสบการณ์ลูกค้า สถาบันจำเป็นต้องรู้ว่าการวัดประสบการณ์ลูกค้าจะทำอย่างไรเพื่อให้สำเร็จ จนถึงตอนนี้ มีวิธีการวัดหลายรูปแบบมาก รวมถึงการวัดความพึงพอใจ การรักษาลูกค้า การจงรักภักดี ความมีส่วนร่วมและการวัดในรูปแบบรายได้

เหนือสิ่งอื่นได้ การปรับปรุงประสบการณ์ลูกค้าเป็นสิ่งที่สอดคล้องในระดับของการกล่าวถึงหมวดหมู่ทรัพย์สิน ชนิดองค์กรและสถานที่

2. ขยายความสามารถในการวิเคราะห์ข้อมูล

ข้อมูลลูกค้าและการวิเคราะห์ข้อมูลเป็นรากฐานของธนาคารในปีถัดๆ ไปอย่างแท้จริง จากการลบความไม่ลงรอยด้าย Customer Journey เพื่อปรับปรุงการจัดส่งแบบหลายช่องทางและเปิดช่องทางเข้าถึง API ข้อมูลเปรียบเสมือนน้ำมันที่จะขับเคลื่อนสิ่งเหล่านี้

แม้ว่าจะมีข้อมูลมากมายในสถาบันการเงิน องค์กรส่วนใหญ่มักใช้เวลานานในการวิเคราะห์ว่าข้อมูลไหนจะมีประโยชน์และมันจะใช้ประโยชน์สูงสุดจากข้อมูลลูกค้าได้อย่างไร สอดคล้องกับงานวิจัยจาก Boston Consulting Group ว่าข้อมูลอาจไม่เป็นไปตามคาดทั้งหมด

- การจัดลำดับความสำคัญที่แย่งกันไปมา: ที่ได้กล่าวไปแล้วว่า การจัดลำดับมีมากมาย บางอันอาจะถูกเปลี่ยนกระทันหันในระยะเวลาหนึ่ง

- ความซับซ้อนของระบบไอที: เพราะว่าระบบมีหลายชั้นและเก็บข้อมูลไว้ซับซ้อน ซึ่งข้อมูลจะถูกใช้นานๆ ครั้งแบบครอบคลุมทุกข้อมูล

- ขาดวิสัยทัศน์ด้านการประสานงาน: สิ่งนี้ทำให้เกิดปัญหาด้านการจัดการคนและทรัพยากร การกระทำที่จำกัดและการแลกเปลี่ยนไอเดียที่จำกัด

จากที่ได้เขียนไว้แล้วในบทความ Data Analytics Critical to Success in Banking ความเสี่ยงของการที่จะไล่ตามข้อมูลลูกค้าไม่ทันนั้น ไม่เคยเพิ่มขึ้นตั้งแต่ที่ความคาดหวังของลูกค้าสูงขึ้น ปัญหาความคาดหวังนี้มักถูกกำหนดโดยคู่แข่งที่ไม่ได้เป็นสถาบันการเงิน

ในผลสำรวจ สหภาพเครดิตมักจะกล่าวถึงการวิเคราะห์ข้อมูลว่าเป็นอันดับต้นๆ ธนาคารท้องถิ่นมักไม่ค่อยสนใจการวิเคราะห์ข้อมูลมากนัก

3. ลดต้นทุนด้านการดำเนินการ

สืบเนื่องจากการที่ลดดอกเบี้ยและลดต้นทุนการดำเนินการ สถาบันการเงินใช้เวลาและความพยายามอย่างมากในการลดต้นทุนมากเท่าที่เป็นไปได้ บางครั้งความพยายามเหล่านั้นก็สำเร็จโดยไม่ได้คำนึงถึงผลกระทบด้านประสบการณ์ลูกค้าหรือไม่ได้แก้ข้อบกพร่องที่จำเป็น

สอดคล้องกับ Bill Heitman ผู้ก่อตั้ง The Lab การติดตั้งเทคโนโลยีด้านธนาคารดิจิตอล (เพื่อหวังว่าจะลดต้นทุน) ไม่ได้ช่วยอะไรมากนักนอกจากการดำเนินงานที่เป็น Routine แบบอัตโนมัติกำลังถูกทดสอบ และได้นำหลักการ Industrialization และการจัดการอย่างมีประสิทธิภาพมาปรับใช้ โดยไม่ทดสอบและปรับปรุงเสียก่อน ธนาคารดิจิตอลใดๆ ที่ทำแบบนี้ก็จะไม่เกิดประสิทธิภาพสูงสุดตามคาด และแย่ที่สุดคือ ระบบอัตโนมัติก็จะทำหน้าที่แบบผิดปรกติไปตลาด

ในขณะที่องค์กรทุกชนิดมองว่าการลดต้นทุนเป็นความสำคัญอันดับ 3 แต่ธนาคารแห่งชาติและธนาคารท้องถิ่นมองว่าสำคัญมากกว่าองค์กรอื่นๆ

4. เพิ่มนวัตกรรมการลงทุน

ในขณะที่นวัตกรรมการลงทุนเป็นอันดับ 4 ที่ถูกกล่าวถึงโดยสถาบันการเงินนานาชาติ ความถี่ในการกล่าวถึงน้อยกว่าการลดต้นทุนอยู่ที่ 15 % และน้อยกว่าการปรับปรุงประสบการณ์ลูกค้าถึง 45% นี่เป็นสิ่งสะท้อนในงาน 8th Annual Innovation in Retail Banking Report จาก Efma และ Infosys Finacle ซึ่งสัดส่วนธนาคารที่มีกลยุทธ์ด้านนวัตกรรมเพิ่มขึ้นอย่างมีขอบเขตในปี 2016

ขอบเขตที่ธนาคารส่วนใหญ่สนใจที่จะเพิ่มนวัตกรรมการลงทุนก็จะมี ประสบการณ์ลูกค้า (84%) และช่องทาง (82%) ตามด้วยการดำเนินการ (67%) ผลิตภัณฑ์ (63%) และ Sales and marketing (56%)

ในการวิจัยซึ่งจัดทำโดย Digital Banking Report สัดส่วนที่กล่าวถึงอยู่ที่ 25% ท่ามกลางองค์กรที่ต่างกันทั้งขนาดและชนิด

5. การทำตามกฏและข้อบังคับที่กำหนด

ในอดีต องค์กรส่วนใหญ่จะดำเนินการในแบบปฏิสัมพันธ์ระหว่างกฏและการยอมทำตาม การเปลี่ยนแปลงแค่การตอบสนองด้านการทำตามกฏ การคอมเมนต์ การทดสอบหรือสิ่งอื่นๆ ที่จะทำให้เกิดความกดดันด้านกฏ อย่างไรก็ตาม องค์กรหลายๆ อันเริ่มจะปรับเปลี่ยนกลยุทธ์ไปเป็นแบบ Proactive สร้างความเกี่ยวข้องด้านกลยุทธ์ธุรกิจได้ดี

สอดคล้องกับ Deloitte การที่ระบุการเชื่อมต่อระหว่างกลยุทธ์ธุรกิจกับกฏเกณฑ์ แทนที่จะจัดการกลยุทธ์ด้านกฏเกณฑ์ต่างๆ แบบกิจกรรมรอง องค์กรจะสามารถหาหนทางที่จะบรรลุวัตถุประสงค์ได้อย่างมีประสิทธิภาพมากขึ้นและทำให้กิจกรรมเป็นรูปแบบเดียวกันซึ่งทำให้องค์กรมีเป้าหมายที่ใหญ่ขึ้น กลยุทธ์นี้ทำให้เกิด Win-Win ตอบคำถามประเด็นการร่วมมือในขณะที่ปรับปรุงประสิทธิภาพด้านธุรกิจอีกด้วย

ในขณะที่มีเพียง 13% ของสหาภาพเครดิตที่พูดถึงประเด็นนี้เป็นประเด็นหลัก 30% ของธนาคารพาณิชย์ขนาดใหญ่ และ 27% ของธนาคารท้องถิ่นที่กล่าวถึงประเด็นนี้เป็นประเด็นหลัก

6. อัปเดตหรือเปลี่ยนระบบปฏิบัติการหลัก

สิ่งที่ควรทำคือการจัดระบบสถาบันการเงินภายใต้ข้อมูลลูกค้าที่เรามี และนำข้อมูลนั้นมาใช้ให้เกิดประโยชน์ผ่านระบบ Cloud ไปยังแอปพลิเคชั่น ทางเดียวที่จะทำให้สำเร็จคือต้องรื้อระบบเก่าและแทนที่ด้วยระบบธนาคารใหม่ที่สามารถสนับสนุนทั้งธนาคารและลูกค้าได้

มีตัวอย่างคำพูดดีๆ จากคนที่อยู่ในอุตสาหกรรมทางการเงิน Chris Skinner เค้ากล่าวว่า การเปลี่ยนระบบหลักเหมือนกับการเปลี่ยนเครื่องยนต์บนเครื่องบินในความสูง 15,000 เมตร คุณอาจะไม่ต้องทำมัน แต่ธนาคารทำแบบนั้น คำพูดนี้น่าสนใจซึ่งมาจากบทความที่เขาเขียนในเดือน เมษายน ปี 2013

คุณไม่สามารถเปลี่ยนโครงสร้างธนาคารใหม่ได้ถ้าคุณยังมีข้อมูลที่ผูกกับระบบที่ยังยึดกับตัวผลิตภัณฑ์เก่าๆ ที่ยังล้าหลัง Chris ยังกล่าวอีกว่า จริงๆ แล้ว มันไม่ใช่ประเด็นว่าถ้าธนาคารจะเปลี่ยนระบบปฏิบัติการหลัก แต่คำถามคือเมื่อไหร่ และถ้าคุณติดตามสิ่งที่ Chris เขียน คุณก็อาจจะเริ่มต้นได้ช้าลงอย่างน้อย 2-3 ปีถ้าคุณไม่เริ่มทำอะไรเลย

ธนาคารใหญ่ๆ ในประเทศประมาณ 10% มีแนวโน้มจะเปลี่ยนหรืออัพเดตระบบปฏิบัติการซึ่งมีความสำคัญในปี 2017

องค์กรขนาดใหญ่เป็นหน่วยงานที่พูดถึงการเปลี่ยนระบบปฏิบัติการมากที่สุด ถึง 25% และธนาคารท้องถิ่น 28% ส่วนธนาคารชุมชนหรือสหภาพเครดิต ให้ความสำคัญเพียง 18%

7. จ้างคนเก่งและฝึกฝน

อุตสาหกรรมธนาคารเปลี่ยนแปลงอย่างรวดเร็ว ด้วยความต้องการของลูกค้าในยุคดิจิตอล โชคร้ายที่ธนาคารยุคเก่าที่ก่อตั้งมานานๆ ไม่ค่อยคุ้นเคยกับธนาคารยุคดิจิตอล ซึ่งยุคดิจิตอลค่อนข้างให้ความสำคัญกับ Technology และพนักงานที่เข้าใจในเทคโนโลยี

สิ่งที่ธนาคารทำได้คือจ้างคนที่เก่งที่สุด ฉลาดและอดทน ผู้ที่อยากทำงานกับธนาคารเหล่านี้จะต้องถูกฝึกและพํมนาต่างๆ การที่จะทำสำเร็จนั้น ธฯาคารจจะต้องแย่งชิงพนักงานกันอย่างมากมาย

ธนาคารจำเป็นต้องมีการปรับเปลี่ยนวัฒนธรรมองค์กร ซึ่งจำเป็นจะต้องได้รับความเห็นชอบจาก Board และผู้จัดการอาวุโส ผู้บริหารจำเป็นต้องมีประสบการณ์ในการปฏิรูปบริษัท และ Board จะต้องมีผู้อำนวยการที่ไม่ใช่ผู้บริหาร ที่เข้าใจวัฒนธรรม Agile

สอดคล้องกับ Stuart Hall จาก Tyzack Parners การสร้างความสนใจและการทำงานที่ยืดหยุดจะทำให้ธนาคารขยายโอกาสที่จะพัฒนาองค์กรด้วยเหตุผลที่ไม่ใช่แค่การนำลูกค้าเป็นศูนย์กลางและความสามารถทางดิจิตอลเท่านั้น แต่ยังหมายถึงความยืดหยุ่นที่มากพอที่จะปรับเปลี่ยนแบรนด์ทั้งภายในและภายนอก

องค์กรใหญ่ๆ พร้อมที่จะชนะสงครามการแย่งชิงพนักงาน ซึ่งมีความสนใจน้อยกว่า 10% ในขณะที่ ธนาคารท้องถิ่นให้ความสำคัญเรื่องนี้ถึง 36% และสหภาพเครดิต 23%

8. ปรับปรุงขั้นตอนทางธุรกิจ

ที่กล่าวไว้ตอนต้นว่า การติดตั้งเทคโนโลยีไวในธนาคารดิจิตอลเพื่อปรับปรุงการดำเนินการทั้งหน้าบ้านและหลังบ้านจะไม่ประสบผลสำเร็จถ้าระบบที่เคยใช้อยู่นั้นยังเป็นระบบอัตโนมัติที่เดิมๆ แม้ว่าหลายๆ องค์กรจะประสบความสำเร็จในระบบอัตโนมัติ แต่มีเพียงส่วนน้อยที่ประสบความสำเร็จในระดับสูงของระบบอัตโนมัติทั้ง ระบบธนาคารจากส่วนกลางและหลังบ้าน

หลายๆ องค์กรนำแนวคิด Lean มาใช้ในระบบ ซึ่งหลายๆ งานจำเป็นที่จะต้องทำให้สำเร็จโดยไม่ใช้กระดาษ ปรับปรุงการไหลของงานและการจัดการงานอัตโนมัติ การทำแบบนี้จะปรับเปลี่ยนกระดาษให้กลายเป็นดิจิตอล องค์กรจึงจำเป็นต้องวางแผนส่วนนี้เพื่อจะปรับปรุงให้ได้ประสิทธิภาพสูงสุด

ทุกๆ องค์กรเห็นว่า การปรับปรุงขั้นตอนทางธุรกิจ จำเป็นพอๆ กัน

9. เพิ่มความปลอดภัยและการยืนยันตัวตน

สำหรับสถาบันการเงิน ปัจจัยสำคัญที่จะปรับปรุงประสบการณ์ลูกค้าคือการทำให้ระบบธนาคารง่าย 1 ในสิ่งที่ท้าทายมากๆ คือการยืนยันตัวตนโดยใช้ Password ใน Mobile Banking ซึ่งรวมความจำเป็นในการปรับปรุงความปลอดภัยในการเข้าบัญชีด้วยการออกแบบที่ให้ใช้งานง่าย เป็นสิ่งที่ทำให้สมดุลได้ยาก

สอดคล้องกับ Deloitte องค์กรสามารถเริ่มการเดินทางโดยลงทุนในระบบที่ไม่ต้องใช้ Password ยืนยันตัวตนเป็นส่วนของการปฏิรูปองค์กร เช่นการปรับเปลี่ยน Software ที่ใช้บริการต่างๆ และการให้ลูกค้ามีส่วนร่วมในหลายๆ ช่องทาง การแก้ปัญหาแบบนี้สามารถทำให้เกิดระบบการยืนยันตัวตนในองค์กร ซึ่งอาจจะต้องใช้เวลา

มันค่อนข้างปลอดภัยที่จะบอกว่าธนาคารจะเป็นแหล่งข้อมูลเดียวที่จะเน้นด้านความปลอดภัยแบบนี้

ธนาคารใหญ่ๆ ธนาคารท้องถิ่นและสหภาพเครดิตให้ความสำคัญด้านความปลอดภัย ใน 3 อันดับแรก ประมาณ 18% ในขณะที่ธนาคารพาณิชย์ใหญ่ๆ ให้ความสำคัญเรื่องนี้ติด 3 อันดับแรก

10. ร่วมมือกับ FinTech

หลายๆ บทความที่เขียนและกำลังเขียนเกี่ยวกับโอกาสการร่วมมือกับ FinTech บ่งบอกว่าธนาคารจะช่วย Startup ได้อย่างไร ความจริงได้ปรากฏแล้ว 1 ปีที่ผ่านมา เมื่อ Ron Shevlin บอกว่า การร่วมมือกันไม่ได้เป็นส่งจำเป็น แต่ระบบต่างหากที่ธนาคารได้ให้บริการแก่ลูกค้า ในบทความของเขา เขาได้เปรียบเทียบโอกาสของธนาคารกับสิ่งที่อเมซอนทำ ที่เขาได้กล่าวว่า เข้ารู้จักอเมซอน และธนาคารไม่ใช่อเมซอน

ประเด็นหลักคือเราจะสร้างสรรค์และเปลี่ยนระบบธนาคารดิจิตอลให้ตอบสนองผู้บริโภคอย่างไร ซึ่งสิ่งนี้อาจจะทำได้ทั้งการลงทุน หุ้นส่วน หรือง่ายๆ แค่เป็นศูนย์กลางของสถาบันการเงินแก่ผู้บริโภค เป็นตัวแทนให้กับประโยชน์ลูกค้า

ธนาคารแห่งชาติและธนาคารภูมิภาค ให้ความสำคัญกับเรื่องนี้เป็นกลยุทธ์หลัก (10% และ 18% ตามลำดับ) ในขณะที่ธนาคารท้องถิ่นและสหภาพเครดิตให้ความสำคัญเรื่องนี้เพียง 5%

ที่มา: thefinancialbrand

ลงทะเบียนเข้าสู่ระบบ เพื่ออ่านบทความฟรีไม่จำกัด