[ตีแผ่] ทำไมทุกคนถึงเข้าใจผิด เรื่องมูลค่าและศักยภาพของ E-commerce ในเอเชียตะวันออกเฉียงใต้

ด้วยจำนวนประชากรกว่า 600 ล้านคน การขยายตัวของกลุ่มชนชั้นกลาง และอัตราการเข้าถึงอินเตอร์เน็ตที่เพิ่มสูงขึ้น ทำให้ภูมิภาคตะวันออกเฉียงใต้ถูกจับตามองว่าจะเป็นยุคตื่นทองแห่งต่อไปของธุรกิจอีคอมเมิร์ซ การซื้อเข้ากิจการ Lazadaในประเทศไทยของ Alibaba มูลค่าหนึ่งพันล้านดอลล่าร์สหรัฐเมื่อต้นที่ผ่านมา นับเป็นการเข้าครอบครองธุรกิจในต่างแดนครั้งใหญ่ที่สุดของแจ็ค หม่า แม้ว่าจะมีการลงข่าวใหญ่โต หรือมีการลือกันต่างๆ นานา ทว่าที่จริงแล้ว โอกาสสำหรับอีคอมเมิร์ซในเอชียตะวันออกเฉียงใต้นั้นมีมากแค่ไหนกันแน่

[toc]

โอกาสมูลค่า 8.8 หมื่นล้านดอลล่าร์สหรัฐ

มีข้อมูลไม่มากนักเกี่ยวกับการคาดการณ์ถึงขนาดของตลาดอีคอมเมิร์ซในเอเชียตะวันออกเฉียงใต้ ส่วนหนึ่งเป็นเพราะตลาดอีคอมเมิร์ซในภูมิภาคนี้ ยังถือได้ว่าเป็นธุรกิจที่เพิ่งเริ่มก่อตัวใหม่ และอีกส่วนหนึ่งเป็นเพราะอีคอมเมิร์ซแบบ C2C (ที่คาดว่ามีสัดส่วนถึง 1ใน 3 จนถึงครึ่งหนึ่งของมูลค่าสินค้ามวลรวมของอีคอมเมิร์ซในภูมิภาคนี้) นั้นยังไม่สามารถควบคุมหรือนำเข้าสู่กระบวนการการเก็บภาษีได้ เนื่องจากส่วนมากของอีคอมเมิร์ซแบบ C2C ในเอเชียตะวันออกเฉียงใต้นั้น เกิดขึ้นบนโซเชี่ยลแพลทฟอร์มต่างๆ เช่น Facebook และ Instagram โดยมีการสื่อสารกันผ่านแอพพลิเคชั่นแชทอย่าง LINE และ Facebook Messenger

จริงๆ แล้วก็ได้มีความพยายามจากหลากหลายองค์กรที่มีชื่อเสียง ในการพยายามที่จะประเมินขนาดของธุรกิจอีคอมเมิร์ซในภูมิภาคนี้ ซึ่งความพยายามครั้งล่าสุดมาจากบริษัท AT Kearney โดยเป็นการร่วมมือกับ ธนาคาร CIMB และได้ตีพิมพ์บทความชื่อ “ Lifting the Barriers to E-Commerce in ASEAN ” ออกมาในช่วงต้นปี ค.ศ. 2015 ที่ผ่านมา โดยมีการประมาณว่าขนาดของตลาดอีคอมเมิร์ซในปัจจุบันมีมูลค่า 7 พันล้านดอลล่าร์สหัฐ (ตัวเลขจากปี ค.ศ. 2013) และคาดการณ์ว่ามีจะโอกาสจะเติบโตไปถึง 8.9 หมื่นล้านดอลล่าร์สหรัฐในอนาคต

และไม่นานมานี้ Google ร่วมกับบริษัท Temasek ก็ได้ปล่อยรายงานชุดหนึ่งที่มีชื่อว่า “e-conomy SEA: Unlocking the $200 billion digital opportunity in Southeast Asia” ที่ประมาณขนาดของตลาดอีคอมเมิร์ซในปัจจุบันว่ามีมูลค่า 5.5 พันล้านดอลล่าร์สหรัฐ(ตัวเลข ณ ปี ค.ศ.2015) และคาดการณ์ว่าจะเติบโตไปถึงมูลค่า 8.8หมื่นล้านดอลล่าร์สหรัฐในเพียงปี ค.ศ.2025

แต่อย่างไรก็ตาม ตัวเลขของ Google และ Temasek เป็นเพียงการประมาณการแค่บางส่วนเท่านั้น เนื่องจากตัวเลขนี้ไม่ได้นับรวมมูลค่าของอีคอมเมิร์ซแบบ C2C และมาร์เกตเพลสแบบ P2P อย่าง OLX, Carousell และ Instagram เข้าไว้ด้วย เนื่องจากมีข้อจำกัดในการเข้าถึงข้อมูลของธุรกิจประเภทดังกล่าว

การเทียบอัตราการแบบโมเดลของชาติตะวันตก หรือ กับประเทศจีน และเหตุผลว่าทำไมการคาดการณ์เกี่ยวกับศักยภาพของอีคอมเมิร์ซในเอเชียตะวันออกเฉียงใต้ที่มีอยู่จึงผิด

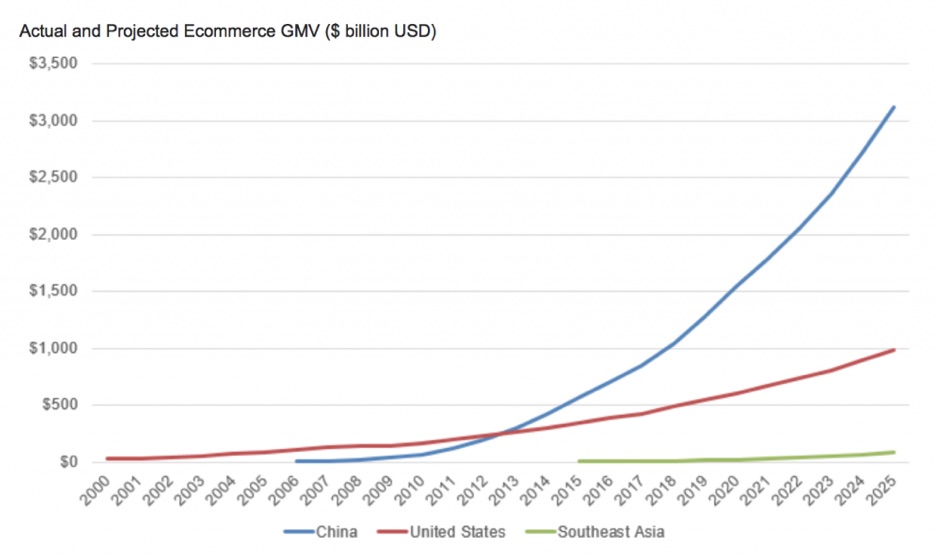

8.8 หมื่นล้านดอลล่าร์สหรัฐอาจเสมือนว่าเป็นมูลค่ามหาศาล หากคุณมองจากสถานการ์ณที่เป็นอยู่ บางคนอาจเริ่มคิดว่า ตัวเลขดังกล่าวนั้นถูกต้องหรือไม่ ปัจจุบันนี้มูลค่าของตลาดอีคอมเมิร์ซของประเทศสหรัฐอเมริการมีมูลค่าอยู่ที่ 3.94แสนล้านดอลล่าร์สหรัฐ แต่อีคอมเมิร์ซในอเมริกานั้นถือได้ว่าเป็นตลาดที่เกิดมานานกว่ามาก และทั้ง Amazon และ eBay ก็มีอายุมากกว่าพนักงานบางคนในทีมของผมอีก แล้วประเทศจีนล่ะ? ตลาดอีคอมเมิร์ซในประเทศจีน ได้แซงหน้าขนาดของอีคอมเมิร์ซในอเมริกาไปแล้วตั้งแต่ปี ค.ศ.2013 ในเชิงของมูลค่าสินค้ามวลรวม

และตอนนี้ มูลค่าของตลาดอีคอมเมิร์ซในประเทศจีนอยู่ที่ 7 แสนล้านดอลล่าร์สหรัฐ ซึ่งนับเป็นอัตราส่วนถึง 13%ของมูลค่ารวมของธุรกิจค้าปลีกในจีน ด้วยจำนวนประชากรครึ่งหนึ่งของจีน ศักยภาพในอนาคตของตลาดอีคอมเมิร์ซในเอเชียตะวันออกเฉียงใต้นั้นควรจะมีมูลค่าสูงกว่าตัวเลขเพียง 8.8 หมื่นล้านดอลล่าร์สหรัฐหรือไม่?

หากเราลองนึกถึงตัวเลขคาดการณ์ของปี 2025 และลองเทียบกับจำนวนประชากร การวัดแบบนี้จะช่วยให้เราทราบถึงมูลค่าการใช้จ่ายต่อคนบนอีคอมเมิร์ซในปีดังกว่าว แต่ทว่าการคำนวณดังกล่าวต่ำกว่าระดับที่เป็นจริงของตลาดในเอเชียตะวันออกเฉียงใต้ รวมถึงการเอาไปเทียบกับตัวเลขของสหรัฐอเริกาและจีนด้วย

มีอยู่สองสิ่งที่เห็นได้ชัด หนึ่งคือแน่นอนว่าประเทศจีนเป็นตลาดอีคอมเมิร์ซที่ใหญ่ที่สุดในโลก มีมูลค่าสินค้ามวลรวม 3 ล้านล้านดอลล่าร์สหรัฐ และเข้าถึงประชากร 25% และในปีค.ศ. 2025 นี้ นักช้อปชาวจีนจะใช้จ่ายเงินประมาณ 2,000 ดอลล่าร์ต่อปีบนออนไลน์ นับว่าเป็นจำนวนที่สูงกว่าเกือบ 3 เท่า หากเทียบกับเงินที่ชาวสิงคโปร์ใช้จ่ายบนออนไลน์ และกำลังจะเขยิบขึ้นมาจนเท่ากับปริมาณการใช้จ่ายบนออนไลน์ของชาวอเมริกัน ที่ในอีก10ปีข้างหน้า จะใช้เงินเกือบ 3,000 ดอลล่าร์ต่อปีบนอีคอมเมิร์ซ

และอีกประเด็นหนึ่งที่น่าสนใจก็คือ ประเทศในเอเชียตะวันออกเฉียงใต้ที่กำลังเติบโตนั้น ซึ่งในกรณีนี้หมายถึงไทยและอินโดนีเซีย มีรายงานของ Google ที่ร่วมมือกับ Temasek คาดการณ์ว่าอีคอมเมิร์ซในไทยจะเติบโตไปถึงมูลค่า 1.1หมื่นล้านดอลล่าร์สหรัฐ และ 4.6หมื่นล้านดอลล่าร์สหรัฐในอินโดนีเซีย ตัวเลขนี้อาจดูเหมือนเยอะ แต่หากลองเทียบกับจำนวนประชากรแล้ว มูลค่าสินค้ามวลรวมของอีคอมเมิร์ซต่อหัวนั้นค่อนข้างต่ำ โดยตัวเลขอยู่ที่ 155 ดอลล่าร์สหรัฐสำหรับไทย และ 157 ดอลล่าร์สหรัฐสำหรับอินโดนีเซีย เป็นไปได้ว่าเรื่องนี้ต้องมีที่มาที่ไปที่ไม่ค่อยสมเหตุสมผล

มูลค่าผลิตภัณฑ์มวลรวม (GDP) ต่อหัวของสหรัฐอเมริกาและสิงคโปร์นั้นสูงกว่าของตลาดที่กำเติบโตอย่างไทยและอินโดนีเซียอย่างชัดเจน ซึ่งหมายถึงผู้คนมีในสหรัฐอเมริกาแะสิงคโปร์นั้นมีเงินจับจ่ายมากกว่านั่นเอง ส่วนประเทศจีนนั้นก็ไม่ได้เป็นประเทศในกลุ่มประเทศกำลังพัฒนาต่อไปแล้ว ด้วย GDP ต่อคนที่ขึ้นไปถึง 14,000 ดอลล่าร์สหรัฐในปี ค.ศ. 2015

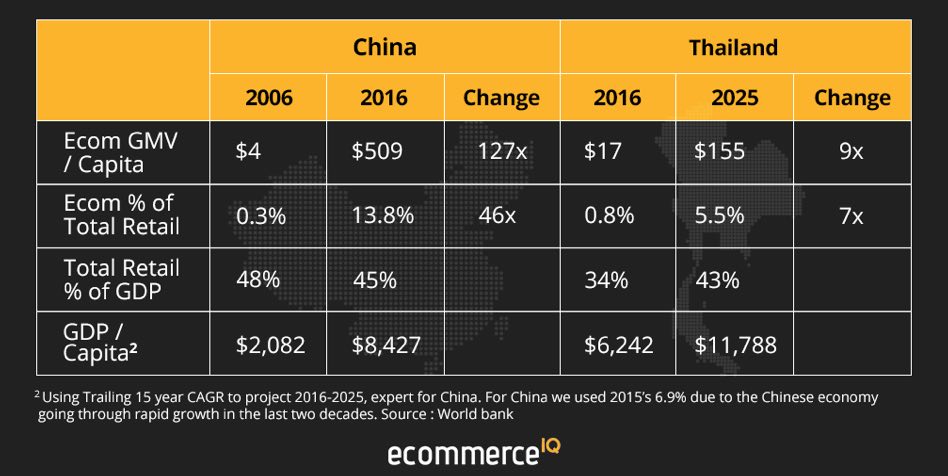

แต่หากเราลองเปรียบเทียบประเทศจีนและประเทศไทยตามตารางด้านล่างนี้ จะเห็นได้ว่า GDP ของไทยต่อหัวนั้น ถูกคาดการณ์ไว้ว่าจะอยู่ที่ 11,000ดอลล่าร์สหรัฐในปี ค.ศ. 2015 ซึ่งสูงกว่า GDP ต่อหัวของจีนในปัจจุบัน และไม่ได้แตกต่างจากตัวเลขปี ค.ศ. 2015 ที่คาดการณ์ของจีนมากนัก อย่างไรก็ตาม หากยึดการคาดการณ์ต่างๆของมูลค่าตลาดอีคอมเมิร์ซในปัจบันเป็นหลัก ประชากรไทยต่อหัวจะใช้จ่ายเพียง155ดอลล่าร์สหรัฐ หรือเพียง1%ของอำนาจการซื้อต่อครัวเรือนเท่านั้น

ดูจะไม่ค่อยสมเหตุสมผลนัก เนื่องจากผู้บริโภคชาวไทยนั้นมีความสามารถในการใช้จ่าย และธุรกิจค้าปลีกในไทยนั้นก็เป็นสัดส่วนใหญ่ของเศรษฐกิจไทย เห็นได้จากตัวเลขด้านล่างที่แสดงให้เห็นถึงการกระจายตัวของการค้าปลีกและ GDP ต่อคน แม้ว่าจะไม่ได้นับรวมถึงตัวเลขของ C2C และ P2P ซึ่งนับเป็นประมาณ 50%ของมูลค่าตลาด ถึงแม้ตัวเลขจะเพิ่มจาก 155 เป็น 300 ดอลล่าร์สหรัฐ แต่ตัวเลขนี้ก็ยังนับว่าต่ำหากทียบกับตัวเลขของจีนในปัจจุบัน

ตั้งแต่ปีค.ศ. 2006 -2016 มูลค่าสินค้ามวลรวมบนอีคอมเมิร์ซของจีนเติบโตขึ้น 127 เท่าต่อประชากรหนึ่งคน ดังนั้นจึงเป็นสิ่งที่ยากจะเชื่อได้ว่ามูลค่าสินค้ามวลรวมต่อหัวของไทย จะเติบโตขึ้นเพียง9เท่าเท่านั้นในทศววรตต่อไป โดยเฉพาะอย่างยิ่งเมื่อคนไทยนั้นมีการใช้จ่ายบนอีคอมเมิร์ซต่อคนมากกว่าจำนวนที่คนจีนเคยใช้เมื่อครั้งสมัยยุคเริ่มแรกของอีคอมเมิร์ซในจีนเมื่อราวปี ค.ศ. 2006 ตัวเลขการคาดกาณ์ดังกล่าวจะสมเหตุสมผลขึ้น หากเราคิดว่าอัตราการเติบโตของตลาดในภูมิภาคตะวันออกเฉียงใต้อย่างไทยและอินโดนีเซียจะโตขึ้นอย่างช้าๆเท่านั้น โดยเทียบกับอัตราการขยายของตลาดในประเทศตะวันตกซึ่งอยู่ที่ 18% (ปีค.ศ. 2000-2015 ในสหรัฐอเมริกา) ไม่ใช้การเติบโตในอัตราเดียวกันกับอีคอมเมิร์ซในประเทศจีนที่เติบโตขึ้น 68% ในเวลาเพียง10 ปีที่ผ่านมา

อย่างที่ทราบ เหตุที่ตัวเลขคาดการณ์ดังกล่าวไม่สมเหตุสมผล ก็เพราะการใช้มาตราฐานการเติบโตของอีคอมเมิร์ซในตะวันตกมาเป็นหลักในการคาดการณ์ ทั้งๆที่ที่จริงแล้ว วิธีการที่จะประเมินอัตราการเติบโตของตลาดอีคอมเมิร์ซในเอเชียตะวันออกเฉียงใต้นั้นควรนำไปเทียบกับอัตราการเติบโตแบบก้าวกระโดดของจีนมากกว่า

พี่น้องคนละแม่ ตลาดอีคอมเมิร์ซในยุดเริ่มต้นของเอเชียตะวันออกเฉียงใต้มีความคล้ายกับของประเทศจีนมากกว่าสิ่งอื่นใด

ความเข้าใจผิดๆ ของการคาดการณ์ที่มีอยู่ในปัจจุบันนั้นเป็นเพราะตัวเลขจากการคาดการณ์เหล่านั้นมักถูกนำไปเทียบกับต้นแบบอย่างประเทศตะวันตก โดยมองว่าตลาดอีคอมเมิร์ซในประเทศตะวันตกนั้นเป็นตลาดที่มีการทดลองและค้นคว้ากันมามากแล้ว

แต่อย่างไรก็ตาม มีเหตุผลอีกหลายประการ ที่ชี้ให้เห็นว่าอีคอมเมิร์ซในเอเชียตะวันออกเฉียงใต้นั้น คล้ายกับของประเทศจีนมากกว่าตลาดอีคอมเมิร์ซที่เกิดขึ้นก่อนอย่างในสหรัฐอเมริกา ยุโรป หรือญี่ปุ่น

ดังนั้นเราจึงควรคาดการณ์ว่าจะการเติบโตขึ้นเป็นสิบเท่าตัว ซึ่งคล้ายกับเหตุการณ์ที่เกิดขึ้นในประเทศจีนในช่วง 10 ปีที่ผ่านมาแทนที่จะเป็นแบบการเติบโตแบบค่อยเป็นค่อยไปอย่างตลาดอีคอมเมิร์ซในชาติตะวันตก

1. ความขาดแคลนหน้าร้านออฟไลน์

“ ทำไมการค้าขายบนอินเตอร์เน็ทในจีนนั้นเติบโตเร็วกว่ามากในจีนเทียบกับในสหรัฐอเมริกา เหตุผลก็เพราะสภาพแวดล้อมต่างๆที่เอื้อกับการค้าขายในจีนนั้นค่อนข้างแย่ ซึ่งต่างกับในอเมริกา ที่มีร้านรวงอย่าง Wal-Mar K-Mart และอื่นๆอีกมากมาย ในทุกๆที่ แต่ในจีนนั้น ไม่มีอะไรเลย ไม่ว่าจะที่ไหนก็ตาม ดังนั้นอีคอมเมิร์ซในสหรัฐอเมริกาจึงเป็นเหมือนกับของหวานเท่านั้น กล่าวคือเป็นตัวเสริมให้ธุรกิจหลัก แต่ในจีนนั้น อีคอมเมิร์ซเป็นเหมือนกับอาหารจานหลัก ” กล่าวโดยแจ็ค หม่า ประธานบริษัทและผู้ก่อตั้ง Alibaba

ในกรุงเทพฯและจาร์กาต้ามีห้างสรรพสินค้าทีหรูหราที่สุดในภูมิภาคมากมาย อย่าง เซ็นทรัลเวิล์ด สยามพารากอน และห้างแกรนด์อินโดนีเซีย แต่ทว่านอกเมืองหลวงนั้น แทบไม่มีอะไรเลย ซึ่งคล้ายกับในประเทศจีน ที่ร้านค้าส่วนใหญ่กระจุกตัวอยู่ภายในเมืองใหญ่ๆ อย่างปักกิ่ง เซี่ยงไฮ้ และกวางเจาเท่านั้น

จากข้อมูลของ CLSA พื้นที่การค้า (Gross Floor Area) ต่อหัวในสหรัฐอเมริกานั้นอยู่ที่ 2200 ตารางเมตร ต่างกับ 500 , 500 และ 100 ตารางเมตร ในประเทศจีน ไทย และอินโดนีเซียตามลำดับ ดังนั้นจึงทำให้ผู้บริโภคในประเทศไทยและอินโดนีเซียไม่มีทางเลือกอื่นนอกจากการซื้อสินค้าที่มีอยู่บนออนไลน์ โดยเฉพาะผู้บริโภคที่อาศัยอยู่นอกเมืองใหญ่ๆ ซึ่งเป็นไปในทิศทางเดียวกันกับตัวเลขที่ aCommerce เปิดเผยว่า 70%ของคำสั่งซื้อนั้นมาจากลูกค้าที่อยู่นอกกรุงเทพฯ

เช่นเดียวกันกับในประเทศจีน เหตุผลเหล่าจึงเป็นสิ่งที่จะช่วยเร่งการเติบโตของอีคอมเมิร์ซในเอเชียตะวันออกเฉียงใต้ให้เติบโตด้วยอัตราที่เร็วกว่าในประเทศตะวันตก

2. การชำระเงินแบบจ่ายเงินปลายทาง เป็นวิธีการชำระเงินที่ได้รับความนิยมมากที่สุด

การขาดความแพร่หลายของการใช้เครดิตการ์ดในประเทศจีนไม่ได้ส่งผลต่อการเติบโตของอีคอมเมิร์ซในจีน ที่มีอัตราการเติบโตอยู่ที่ 68% ต่อปีในทศวรรตที่ผ่านมา ด้วยสภาพแวดล้อมของระบบการเงินที่ไม่พร้อมนัก บริษัทที่ให้บริการด้านโลจิสติกส์และการะขนส่งสินค้า ช่วยเติมเต็มช่องว่างดังกล่าวด้วยการให้บริการการชำระเงินแบบจ่ายเงินปลายทาง ในปีค.ศ. 2008 การชำระเงินแบบจ่ายเงินปลายทางนั้นมีสัดส่วนสูงถึง 70% ของการสั่งซื้อจากเว็บไซต์แบบ B2C ในประเทศจีน แต่อย่างไรก็ตาม ในปีค.ศ. 2014 บริการ Alipay ของ Alibaba ได้แซงหน้าการชำระเงินแบบจ่ายเงินปลายทางในฐานะที่เป็นการชำระเงินที่มีความนิยมสูงสุดไปแล้ว ด้วยสัดส่วนที่สูงถึง85% ของผู้ที่ทำการสั่งซื้อในช่วง 11.11 โดยมีผู้เลือกที่จะจ่ายเงินปลายทางเพียง 21% เท่านั้น

อีคอมเมิร์ซในเอเชียตะวันออกเฉียงใต้นั้นคล้ายกับในประเทศจีนเมื่อ 10 ปีที่แล้วอย่างน่าตกใจ ด้วยอัตราความแพร่หลายของเครดิตการ์ดที่ต่ำแบบเลขหนึ่งหลัก และมีการชำระเงินแบบจ่ายเงินปลายทางเป็นวิธีการชำระเงินหลัก จากตัวเลขของ aCommerce สัดส่วนถึง 74% ของการสั่งซื้อในเอเชียตะวันออกเฉียงใต้นั้น ถูกชำระด้วยเงินสด เช่นเดียวกับในประเทศจีน อีคอมเมิร์ซในเอเชียตะวันออกเฉียงใต้นั้นจะไม่ขึ้นอยู่กับการชำระเงินแบบจ่ายเงินปลายทางตลอดไป ด้วยการเข้าครอบครองกิจการ Lazada ของ Alibaba บริษัท Alibaba ได้เริ่มทำตามแผนการณ์ในการที่จะนำบริการ Alipay และ Ant Finance เข้ามาในภูมิภาคนี้

3. ความขาดแคลนของการค้าอีคอมเมิร์ซข้ามประเทศเพราะมีภาษีนำเข้าสูง

การค้าขายข้ามเขตแดนบนอีคอมเมิร์ซในประเทศจีนพึ่งได้รับความนิยมในเวลาที่ผ่านมาไม่นาน หลังจากที่รัฐบาลได้อนุมัติกฏหมายเกี่ยวกับเขตโกดังสินค้า ซึ่งทำให้การค้าระหว่างประเทศนั้นใช้เวลาน้อยลงรวมถึงมีค่าใช้จ่ายที่ถูกลงด้วย ทำให้บรรดาแบรนด์สินค้าระดับโลกสามารถเข้ามาทำธุรกิจในประเทศจีนได้ โดยเปิดร้านบนแพลทฟอร์มอย่าง Tmall Global และ JD Worldwide โดยไม่จำเป็นจะต้องมีร้านค้าหรือโกดังอยู่ในประเทศจีนเลย

ก่อนหน้านี้ การสั่งซื้อสินค้าจากต่างประเทศนั้นค่อนข้างไม่ได้รับความนิยมในหมู่ชาวจีน เนื่องจากมีภาษีนำเข้าที่ค่อนข้างสูง(30%) (ปัจจุบันยังมีการเก็บภาษีนำเข้ากับสินค้าที่ซื้อจากผู้ขายที่ไม่ได้รับอนุณาตให้ทำการค้าในระบบการค้าข้ามเขตแดนของจีน เช่นการสั่งซื้อโดยตรงจาก <amazon.com)

ในลักษณะคล้ายกันกับประเทศจีน ปัจจุบันนี้การเติบโตของตลาดในเอเชียตะวันออกเฉียงใต้อย่างไทยและอินโดนีเซียยังคงมีการกีดกันทางด้านภาษีการนำเข้า ความขาดแคลการเข้าถึงนสนามการค้าระดับโลก สิ่งเหล่านนี้ทำให้เกิดแรงกดดันที่จะนำไปสู่การพัฒนาโครงข่ายอีคอมเมิร์ซภายในประเทศ ซึ่งเห็นได้จากการแข่งขันกันอย่างดุเดือดระหว่างบรรดาธุรกิจอีคอมเมิร์ซในประเทศอินโดนีเซีย

4. การปราศจากผู้เผยแพร่สื่อรายย่อย ("No-Tail" System)

ความแพร่หลายในการใช้อินเตอร์เน็ทในประเทศจีนและเหล่าบรรดาประเทศในภูมิภาคเอเชียตะวันออกเฉียงใต้พึ่งจะมาเกิดครึ่งช่วงกลางศตวรรษที่20 ตลาดในประเทศเหล่านี้กระโดดข้ามเกือบทั้งยุคของ Web 1.0 และ Web 1.5 โดยเข้ากระโดดเข้าสุ่ยุค Web 2.0 โดยตรง ซึ่งนำไปสู่การก่อตัวของสิ่งที่เราเรียกว่า “ระบบที่ปราศจากผู้เล่นรายย่อย” (No-Tail Ecosystem) ส่งผลให้การโฆษณาดิจิทัลในประเทศเหล่านี้ล้าหลังกว่าในตลาดที่เก่ากว่าอย่างสหรัฐอเมริกาและปุ่น โดยมีบริษัทอย่างFacebook และ Pinterest เป็นช่องทางที่ได้รับความนิยมในการลงโฆษณาที่ชุดที่สุด และบางครั้งก็เป็นช่องทางเดียวในการทำรายได้

ความขาดแคลนสภาพแวดล้อมในการโฆษณาที่หลากหลาย ทำให้บริษัทที่ทำาการค้าบนอินเตอร์เน็ทในประเทศจีนไม่มีตัวเลือกนอกจากการใช้อีคอมเมิร์ซเป็นเครื่องมีอในการสร้างรายได้ และสิ่งนี้ทำให้อุตสาหกรรมอีคอมเมิร์ซของจีนในปัจจุบันเป็นอุตสาหกรรมยักษ์ใหญ่แบบนี้

“ในขณะที่บริษัทในสหรัฐอเมริกาให้ความสำคัญกับรายได้จากการโฆษณา บริษัทในจีนได้กลายเป็นตัวกำหนด การขับเคลื่อนของธุรกิจอีคอมเมิร์ซ” จากรายงานของ The Washington Post

“เวลาที่คุณเล่น Facebook คุณไม่สามารถแม้แต่จะซื้อสินค้าบนนั้น แต่ถ้าคุณเล่น WeChat และ Weibo คุณซื้อได้ทุกอย่างที่คคุณเห็น” กล่าวโดย William Bao Bean ผู้ร่วมหุ้นของ SOS Ventures และกรรมการบริหารบริษัท Chinaccelerator ในบทความเดียวกันของ The Washington Post

Uber ไม่ได้พ่ายแพ้ในจีนเพราะขาดเงินทุน ทว่าเพราะต่อสู้อยู่กับคู่แข่งที่มีเป้าหมายเพื่อการทำเงินจากธุรกิจอีคอมเมิร์ซในระยะยาว ไม่ใช่เพียงเพื่อรายได้จากการขนส่งในระยะสั้น

ในลักษณะคล้ายกันกับสิ่งที่เกิดขึ้นในประเทศจีนในทศวรรตที่ผ่านมา เหล่าประเทศในเอเชียตะวันออกเฉียงใต้ยังมีตลาดการโฆษณาที่ใหม่มาก “ มีจำนวนผู้เผยแพร่โฆษณาที่ไม่เพียงพอ จึงทำให้มีจำนวนการใช้จ่ายที่ไม่พอเหมือนกันจากผู้ลงโฆษณา ” กล่าวโดย Lichu Wu ผู้เชี่ยวด้านเทคโนโลยีการโฆษณาในเอเชียตะวันออกเฉียงใต้ซึ่งเคยร่วมงานกับ Google และ AdMob

ด้วยสภาพที่เหมือนที่มีกำแพงล้อม โดยมี Facebook และ Instagram เป็นเจ้าครองการสร้างคอนเท้นท์ต่างๆ และยังไม่มีคู่แข่งเจ้าอื่นที่แข็งแกร่งพอที่จะเอาโคนบัลลังก์ลงได้ จึงทำให้รายได้ต่อการแสดงโฆษณา1000ครั้งหรือการดูหน้าโฆษณา1000ครั้งนั้นค่อนข้างต่ำสำหรับธุรกิจออนไลน์ต่างๆที่เลือกอีคอมเมิร์ซเป็นโมเดลธุรกิจ

เป็นเรื่องที่ไม่น่าตกใจที่แหล่งรายได้ของการมีรายได้แบบ passive income ในไทยและอินโดนีเซียมากจากการซื้อสินค้าจาก Taobao และ AliExpress และนำมาขายโดนเก็บกำไรบน Facebook และ Instagram ในขณะที่ในสหรัฐอเมริกา เหล่าบรรดาเจ้าของกิจการที่ทำงานที่บ้านมักมุ่งไปที่การสร้างรายได้จากการทำบล็อค SEO หรือ affiliate marketing

การเทียบขนาดของตลาดอีคอมเมิร์ซในเอเชียตะวันออกเฉียงใต้ โดยเทียบกับโมเดลการเติบโตของอีคอมเมิร์ซในประเทศจีน

หากดูจากข้อเปรียบเทียบต่างๆที่ได้กล่าวไปแล้วนั้น เราจะเห็นได้ว่าตลาดในเอเชียตะวันออกเฉียงใต้ในปัจจุบันนั้นมีความคล้ายคลึงกับตลาดของจีนในปี ค.ศ. 2006 ยกตัวอย่างเช่น ตัวเลขของมูลค่าสินค้าในอีคอมเมิร์ซมวลรวมต่อหัวและอัตราการเข้าถึงอีคอมเมิร์ซในประเทศไทยของปี ค.ศ. 2016 นั้นคล้ายกับของประเทศจีนในปี ค.ศ. 2006 มาก (ยิ่งไปกว่านั้นตัวเลขของไทยยังสูงกว่าด้วย)

เพื่อที่จะวัดว่าตลาดอีคอมเมิร์ซในประเทศเอเชียตะวันออกเฉียงใต้นั้นจะพัฒนาไปสู่จุดไหนในอีก10ปีต่อจากนี้ ลองเทียบมูลค่าสินค้ามวลรวมบนอีคอมเมิร์ซต่อหัวเป็นเปอร์เซ็นต์ของผลิตภัณฑ์มวลต่อหัว การเทียบแบบนี้จะทำให้เราเห็นมูลค่าการใช้จ่ายตัวคนบนอีคอมเมิร์ซซึ่งเกียวข้องกับคุณภาพชีวิต ที่จริงแล้วนั้น เราไม่สามารถนำตัวเลขมูลค่าสินค้ามวลรวมบนอีคอมเมิร์ซของจีนในปี ค.ศ. 2016 มาเทียบกับมูลค่าผลิตภัณฑ์มวลรวมต่อหัวของไทยในปี ค.ศ. 2025 ได้เลย เพราะตอนนั้นตัวเลขของไทยจะสูงกว่าของจีนใย ค.ศ. 2016 ซึ่งทำให้เราคาดการณ์ศักยภาพของตลาดต่ำไป

ตัวเลขของมูลค่าสินค้ามวลรวมบนอีคอมเมิร์ซต่อหัวของจีนโดยเทียบเป็นเปอร์เซ็นต์ของมูลค่าผลิตภัณฑ์ประชาชาติต่อตัวนั้นอยู่ที่ 6% ในปีค.ศ. 2016 และหากนำมาคูณกับตัวเลขคาดการณ์ของมูลค่าผลิตภัณฑ์มวลรวมในปี ค.ศ. 2016 ของไทยและอินโดนีเซีย เราจะได้อยู่ที่ 711ดอลล่าร์สหรัฐต่อหัว 533ดอลล่าร์สหรัฐต่อหัวสำหรับมูลค้าสินค้าบนอีคอมเมิร์ซมวลรวม จากนั้นจึงใช้ตัวเลขนี้คำนวณกับจำนวนประชากรที่มีการคาดการณ์ไว้ ขนาดของตลาดอีคอมเมิร์ซในไทยและอินโดนีเซียนั้นจะมีมูลค่า 5.1หมื่นล้านดอลล่าร์สหรัฐ และ 1.57 แสนล้านดอลล่าร์สหรัฐ ตามลำดับ ซึ่งต่างจากตัวเลขจากการคาดการณ์ของ Google และ Temasek ที่อยู่ที่ 1.1 และ 4.6หมื่นล้าน และเราจะเห็นว่ายังมีโอกาสในการทำธุระกิจอีกมากรอคอยอยู่

หากนำตัวเลขการคาดการณ์ของ Google และ Temasek สำหรับประเทศไทยและอินโดนีเซียในปีค.ศ. 2015 มารวมกับมูลค่าโดยประมาณของตลาด C2C สมมติว่าอยู่ที่ประมาณ 30% เราจะสามารถได้จุดเริ่มต้นของการประมาณการประจำปี จากนั้นเฉลี่ยด้วยตัวเลขอัตราการเติบโตที่คาดว่าจะขึ้นไปถึง 5.1 หมื่นล้านตอลล่าร์สหรัฐ และ 1.57 แสนล้านดอลล่าร์สหรัฐ เราจะได้ตัวเลขประมาณการเติบโตต่อปีที่ ซึ่งในกรณีนี้จะอยู่ที 43% และ 50% สำหรับไทยและอินโดนีเซีย ซึ่งต่างจากเดิมที่มีการประมาณไว้เพียงที่ 29% และ 39%

โดยไม่เปลี่ยตัวเลขการเติบโตของตลาดในสิงคโปร์ มาเลเซีย ฟิลิปปินส์และเวียดนาม (สองประเทศแรกไม่สามารถทียบได้กับโมเดลของประเทศจีน) เราจะได้มูลค่ารวมของทั้งภูมิภาคซึ่งยู่ต่ำสุดที่ 2.38แสนล้านดอลล่าร์สหรัฐ เพียงตัวเลขที่ลองคำนวณดูใหม่ของอินโดนีเซียประเทศเดียว ที่มีมูลค่า 1.57 แสนล้านดอลล่าร์สหรัฐ ก็มากกว่า มูลค่ารวมของตลาดในทั้ง 6 ประเทศในเอเชียตะวันออกเฉียงใต้ที่มีการคาดการณ์ไว้ที่ 8.8 หมื่นล้านดอลล่าร์สหรัฐแล้ว

การลองคำนวณใหม่ครั้งนี้ ทำให้เราได้ทราบถึงศักยภาพที่แท้จริงของอีคอมเมิร์ซในเอเชียตะวันออกเฉียงใต้ และแสดงให้เห็นถึงเหตุว่าทำไมทุกคนจึงทุ่มลงทุนอย่างที่เห็นจากการซื้อกิจการ Lazada ด้วยเงินหนึ่งหมื่นล้านดอลล่าร์สหรัฐของ Alibaba ผนวกกับการระดมทุนมูลค่า 248 ล้านดอลล่าร์สหรัฐของTokopedia และอีก100ล้านดอลล่าร์สหัฐจากการลงทุนของMatahariMall

เหมือนกับสิ่งที่เกิดขึ้นในประเทศจีนเมื่อ 10 ปีที่แล้ว ผู้ที่เริ่มลงทุนในอีคอมเมิร์ซก่อนและมีแผนการณ์ในระยะยาวจะได้กลายเป็นผู้ที่ได้ผลประโยชน์ก้อนที่ใหญที่สุดจากเงินจำนวน 2.38 แสนล้านดอลล่าร์สหรัฐนี้ ไม่ใช่แค่เพียง 8.8 หมื่นล้านดอลล่าร์สหรัฐเท่านั้น ภูมิภาคเอเชียตะวันออกเฉียงใต้จึงเป็นเสมือนบ่อทองของธุรกิจอีคอมเมิร์ซนั่นเอง

บทความนี้เผยแพร่ครั้งแรกเป็นภาษาอังกฤษในเว็บไซต์ eCommerceIQ ในเครือ aCommerce

อ่านบทความก่อนหน้านี้:

https://techsauce.co/analysis/thailand-ecomscape-5-takeaways/

ลงทะเบียนเข้าสู่ระบบ เพื่ออ่านบทความฟรีไม่จำกัด