เปิดโลก CVC ทางสู่การเติบโตหรือกับดักบริษัทใหญ่? พร้อมเคล็ด(ไม่) ลับ ทำ CVC ให้สำเร็จ

ในโลกธุรกิจที่ผันผวนและเปลี่ยนแปลงอย่างรวดเร็ว การสร้างนวัตกรรมและการค้นหาโอกาสการเติบโตใหม่ๆ กลายเป็นภารกิจสำคัญที่องค์กรขนาดใหญ่ไม่อาจมองข้าม ในงาน Techsauce Global Summit 2024 Dan Toma Co-founder จาก OUTCOME บริษัทที่ให้คำปรึกษาด้านนวัตกรรม ได้เปิดมุมมองเชิงลึกเกี่ยวกับ Corporate Venture Capital (CVC) ในฐานะเครื่องมือเชิงกลยุทธ์ที่มีศักยภาพสูงในการนำพาองค์กรสู่การเติบโตในอนาคตได้

ยุคใหม่ของนวัตกรรมแบบเปิด

Dan เริ่มต้นด้วยการชี้ให้เห็นว่า ตอนนี้วงการนวัตกรรมองค์กรกำลังเปลี่ยนจาก "นวัตกรรมแบบปิด" มาเป็น "นวัตกรรมแบบเปิด" บริษัทใหญ่ๆ ทั่วโลกกำลังย้ายเงินจากการทำนวัตกรรมภายในบริษัท มาทำธุรกิจหลักและนวัตกรรมแบบค่อยๆ พัฒนาแทน แต่นั่นไม่ได้แปลว่าเขาจะเลิกหาไอเดียใหม่ๆ นะ แค่เปลี่ยนวิธีการเท่านั้นเอง

นวัตกรรมแบบเปิดมีหลายรูปแบบ ตั้งแต่การจัดตั้งโปรแกรมเร่งการเติบโตของสตาร์ทอัพ (Accelerator Program) การสร้างศูนย์บ่มเพาะ (Incubator) การสร้างความร่วมมือและพันธมิตร ไปจนถึงการควบรวมกิจการ แต่ Corporate Venture Capital หรือ CVC ถือเป็นหนึ่งในเครื่องมือที่น่าสนใจและได้รับความนิยมมากขึ้นเรื่อยๆ

CVC คืออะไร? ทำไมถึงสำคัญ?

CVC ก็คือการที่บริษัทใหญ่ๆ แปลงร่างเป็นนักลงทุน โดยเอาเงินไปลงทุนในสตาร์ทอัพที่น่าสนใจ แนวคิดนี้มีมาตั้งแต่ยุค 80 แล้ว แต่กลายมาเป็นกระแส ในปี 2021 แม้ว่าตอนนี้จะเริ่มชะลอตัวลงมาอยู่ในระดับเดียวกับปี 2019-2020 แต่สิ่งที่น่าสนใจคือรูปแบบการลงทุนที่เปลี่ยนไป

Dan กล่าวว่า ในช่วงต้นปี 2024 การลงทุนส่วนใหญ่ของ CVC เน้นไปที่ "Super Rounds" หรือการลงทุนรอบใหญ่ๆ เช่น Series C ขึ้นไป ที่มีมูลค่าตั้งแต่ 2 ล้านดอลลาร์ขึ้นไป แสดงให้เห็นว่าบริษัทใหญ่ๆ เริ่มระมัดระวังมากขึ้นและไม่อยากเสี่ยงกับสตาร์ทอัพที่เพิ่งเริ่มต้น

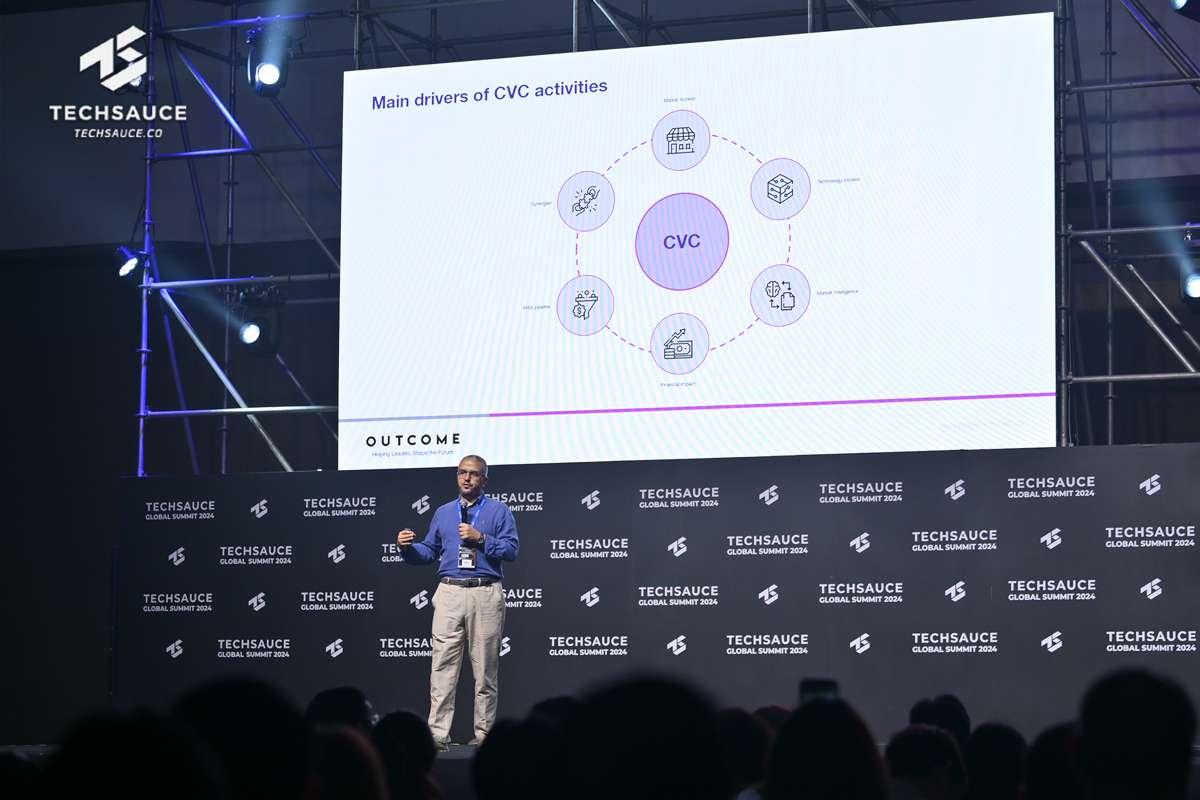

แรงขับเคลื่อนเบื้องหลัง CVC

Dan ได้หยิบยกตัวอย่างความสำเร็จของ CVC ในช่วงหลายปีที่ผ่านมา อาทิ Google ลงทุนใน UiPath, Shopify ลงทุนใน Stripe, Toyota ลงทุนใน Grab และ Alibaba Group ลงทุนใน Paytm โดยแต่ละกรณีล้วนมีแรงจูงใจที่แตกต่างกันไป โดยสรุปแรงจูงใจหลักในการทำ CVC ไว้ 6 ข้อ ดังนี้

- การเข้าถึงตลาดใหม่ (Market Access): เป็นการ win-win ที่บริษัทใหญ่สามารถเข้าถึงตลาดของสตาร์ทอัพ ในขณะที่สตาร์ทอัพก็สามารถเข้าถึงฐานลูกค้าของบริษัทใหญ่ได้

- การเข้าถึงเทคโนโลยี (Technology Access): เช่นกรณีของ Shopify ที่ลงทุนใน Stripe เพื่อเข้าถึงเทคโนโลยีการชำระเงิน

- การเข้าถึงข้อมูลเชิงลึกและเทรนด์ตลาด (Market Synergies): สตาร์ทอัพมักจะรู้ความต้องการของลูกค้าได้เร็วกว่า

- หวังผลกำไร (Financial Impact): แม้จะไม่ใช่เหตุผลหลัก แต่ก็สำคัญสำหรับหลายบริษัท

- การสร้างโอกาสในการควบรวมกิจการ (M&A Pathway): CVC เป็นก้าวแรกในการสร้างความสัมพันธ์ระยะยาวกับสตาร์ทอัพ ซึ่งอาจนำไปสู่การควบรวมกิจการในอนาคต

- การสร้างพลังร่วม (Synergies): การผสานจุดแข็งของทั้งบริษัทใหญ่และสตาร์ทอัพเข้าด้วยกัน

ข้อควรพิจารณาก่อนเริ่มทำ CVC

แม้ว่า CVC จะมีข้อดีมากมาย แต่ Dan ก็เตือนว่าไม่ใช่ทุกองค์กรที่เหมาะสมจะทำ CVC โดยมีประเด็นที่ควรพิจารณาดังนี้

- ความพร้อมที่จะเป็นที่รู้จัก: CVC จะดึงดูดความสนใจจากระบบนิเวศสตาร์ทอัพ หากองค์กรไม่ต้องการเปิดเผยตัวมากนัก CVC อาจไม่ใช่ทางเลือกที่เหมาะสม

- ความต้องการในการเรียนรู้: CVC เป็นเครื่องมือที่ดีในการเรียนรู้เทรนด์ เทคโนโลยี และการประยุกต์ใช้เทคโนโลยีกับกลุ่มลูกค้าต่างๆ

- ความคาดหวังด้านผลตอบแทนทางการเงิน: แม้ CVC จะให้ผลตอบแทนทางการเงินได้ดี แต่ก็ไม่สามารถเทียบได้กับการควบรวมกิจการ (M&A)

- ความต้องการในการควบคุม: CVC ต้องการการควบคุมดูแลอย่างใกล้ชิด หากองค์กรไม่มีเวลา ความเชี่ยวชาญ หรือกำลังคนเพียงพอ ก็ไม่ควรทำ CVC

- ความอดทนต่อผลลัพธ์: CVC ต้องใช้เวลา 5-10 ปีในการแสดงผลลัพธ์ หากคณะกรรมการบริษัทต้องการเห็นผลลัพธ์เร็ว CVC อาจไม่ใช่ทางเลือกที่เหมาะสม

- เงินลงทุน: CVC ต้องการเงินลงทุนอย่างน้อย 10 ล้านดอลลาร์ หากองค์กรไม่สามารถลงทุนในระดับนี้ได้ ควรพิจารณาทางเลือกอื่น เช่น การเป็น Limited Partner (LP) ในกองทุน VC ที่มีอยู่แล้ว

ทำ CVC ให้เข้ากับบริษัท

Dan เน้นว่า CVC ไม่ควรแยกออกมาทำต่างหาก แต่ต้องเชื่อมโยงกับทุกอย่างในบริษัท ทั้งกลยุทธ์ กระบวนการทำงาน การบริหาร วัฒนธรรม และภาวะผู้นำ

การทำ CVC ให้สำเร็จ ต้องมี 3 อย่างนี้:

- กลยุทธ์ที่ชัดเจนและสอดคล้องกับเป้าหมายขององค์กร

- กระบวนการที่มีประสิทธิภาพในการค้นหาและคัดเลือกสตาร์ทอัพ

- ระบบการบริหารจัดการการลงทุนที่เข้มแข็งและต่อเนื่อง

Dan ยังเน้นย้ำว่าองค์กรควรเตรียมพร้อมสำหรับความท้าทาย โดยทั่วไปแล้ว 1 ใน 2 ของการลงทุนใน VC มักจะไม่ประสบความสำเร็จ ดังนั้นจึงเป็นสิ่งสำคัญที่จะต้องสื่อสารความคาดหวังนี้กับผู้มีส่วนได้ส่วนเสียทุกฝ่ายอย่างชัดเจน

นอกจากนี้ Dan ยังเตือนว่าหากองค์กรไม่ประสบความสำเร็จในการสร้างนวัตกรรมภายในองค์กรมาก่อน การเปลี่ยนไปทำนวัตกรรมแบบเปิดหรือ CVC ก็ไม่ได้รับประกันว่าจะประสบความสำเร็จ การตั้ง CVC เพียงอย่างเดียวไม่พอ แต่ต้องเตรียมพร้อมในทุกๆ ด้านจริงๆ

และนี่คือภาพรวมของ CVC ที่ Dan นำเสนอในงาน Techsauce Global Summit 2024 เป็นมุมมองที่น่าสนใจสำหรับบริษัทที่กำลังมองหาวิธีสร้างนวัตกรรมและเติบโตในยุคที่เปลี่ยนแปลงอย่างรวดเร็วนี้

ลงทะเบียนเข้าสู่ระบบ เพื่ออ่านบทความฟรีไม่จำกัด