อนาคต FinTech Startup ไทย จะต่อลมหายใจอย่างไรไม่ให้ตายก่อนโต

ถึงเวลาไตร่ตรองการพัฒนา Startup ที่ผ่านมา

จากวันแรกจนถึงวันนี้ นับเป็นเวลาสองปีกว่าแล้วที่ Techsauce ได้ก่อตั้งขึ้นมาเพื่อส่งมอบสิ่งดีๆ ให้กับวงการสตาร์ทอัพ วันนี้เราจะพาผู้อ่านย้อนเวลาไปกับเรา และทบทวนสิ่งต่างๆ ที่เกิดขึ้นในระบบนิเวศสตาร์ทอัพ (startup ecosystem) ในสองปีที่ผ่านมา

หากพูดถึงระบบนิเวศ Startup เรามีทั้ง Startup , โครงการบ่มเพาะ Startup ที่เกิดขึ้นมาเรื่อยๆ, แหล่งเงินทุน Venture Capital, การผลักดันจากภาครัฐให้ประเทศไทยก้าวสู่ “Thailand 4.0” ด้วยการสนับสนุนจากทุกภาคส่วน ทำให้คนส่วนใหญ่เข้าใจว่าเส้นทางของ Startup โรยนั้นไปด้วยกลีบกุหลาบ แต่ก่อนที่จะไปถึงข้อสรุปดังกล่าว เราอยากให้ทุกคนลองหยุดคิดและเจาะลึกคำถามพร้อมกันกับเราว่า “ผู้บริโภคได้ประโยชน์อะไรบ้างจากโครงการและเงินทุนสนับสนุนแต่ละภาคส่วน?”

เราขอยกตัวอย่างของฟินเทคสตาร์ทอัพ (FinTech Startup) เป็นกรณีศึกษา เนื่องจากเป็นอุตสาหกรรมที่มีกฎระเบียบและข้อบังคับเคร่งครัด และมีความต้องการจากฝั่งผู้บริโภคที่ยังรอให้ตอบสนองอยู่ตลอดเวลา

ประโยชน์ของลูกค้าคือสิ่งที่สำคัญที่สุด

ปัจจุบันหน่วยงานรัฐต่างให้ความสำคัญกับปัญหาหนี้สินครัวเรือนและหนี้ผู้บริโภคที่สูง ดังจะเห็นได้ว่า ธนาคารแห่งประเทศไทยพึ่งพิจารณาออกกฎควบคุมการเป็นหนี้บัตรเครดิตและสินเชื่อส่วนบุคคล ถึงแม้ว่าความตั้งใจดังกล่าวจะเป็นเจตนาที่ดี แต่แน่นอนว่ากว่าที่ผู้บริโภคจะได้รับประโยชน์จริงๆ และกว่าจะเกิดผลกระทบในวงกว้างนั้น ใช้เวลานานหลายปีเป็นแน่แท้ ในเวลาเดียวกัน การมีส่วนร่วมในบริการทางการเงิน โดยนำเทคโนโลยีเข้ามาช่วยในการเพิ่มประสิทธิภาพการทำงานยังคงเป็นประเด็นสำคัญที่เราต้องให้ความสนใจ

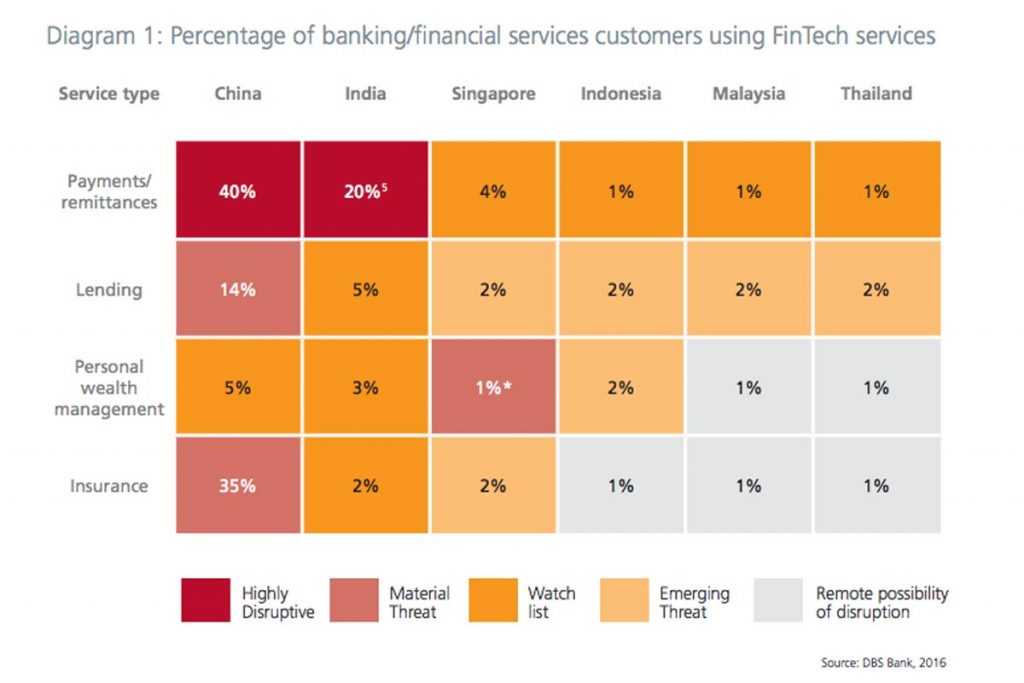

จากรายงานของ DBS และ EY ในหัวข้อ “การเติบโตของ Fintech ในประเทศจีน: นิยามใหม่ของบริการทางการเงิน” จะเห็นได้ว่าอัตราการเติบโตของ FinTech ในไทยยังอยู่ในเกณฑ์ที่ต่ำมากเมื่อเทียบกับมาตรฐานระดับโลกหรือในภูมิภาคใกล้เคียง แม้แต่ในวงการ payment ที่ถือว่ามีความเคลื่อนไหวในบ้านเรามากที่สุดแล้ว เมื่อเทียบอัตราการเติบโตของ FinTech กับประเทศจีน หรืออินเดีย ถือว่าประเทศเรายังห่างไกลพอสมควร

ถึงแม้จะมีนโยบายจากรัฐบาลและโครงการต่างๆ ที่จะเข้ามาแก้ไขการมีส่วนร่วมในบริการทางการเงิน (financial inclusion) แต่ก็ยังมีช่องว่างที่เห็นได้ชัด กลุ่มคนที่มีหนี้ในระบบ นับวันก็จะมีหนี้สินมากขึ้นเรื่อยๆ (จากสถิติอัตราส่วนหนี้สินครัวเรือนต่อ GDP ที่สูง) ในขณะที่ยังมีกลุ่มคนอีกจำนวนมากที่มีหนี้สินนอกระบบและไม่สามารถเข้าถึงการมีเครดิตในระบบได้ โดยมีผู้ใช้เพียง 16 ล้านคนเท่านั้นที่อยู่ในฐานข้อมูลของเครดิตบูโร นับเป็น 1 ใน 4 ของประชากรไทยทั้งหมด น่าติดตามกันต่อไปว่าการริเริ่มต่างๆ ของแต่ละภาคส่วนจะส่งผลมากน้อยแค่ไหนต่อการสร้างวินัยทางการเงินและเพิ่มโอกาสให้กับกลุ่มคนที่ไม่สามารถเข้าถึงบริการธนาคารได้บ้าง

ในอนาคต FinTech จะช่วยขยายการเข้าถึงบริการทางการเงินให้กับกลุ่มคนที่ยังไม่สามารถเข้าถึงบริการทางการเงินในระบบ (unbanked) หรือกลุ่มคนที่สามารถเข้าถึงบริการทางการเงินในระบบได้บ้าง (underbanked) โดยจะสร้างผลกระทบที่ดีและประโยชน์ต่อส่วนรวมต่อไปนี้

พัฒนาการมีส่วนร่วมทางการเงิน: FinTech จะช่วยสร้างกลไกและเครื่องมือต่างๆ ที่เอื้อให้คนไทยกว่าหลายล้านคนที่ยังไม่สามารถเข้าถึงบริการทางการเงินได้เข้าถึงระบบอย่างเต็มที่ ซึ่ง FinTech จะนำเสนอบริการทางการเงินพื้นฐานที่ปลอดภัย และลดข้อจำกัดในการเข้าถึง สร้างความง่ายและความสะดวกมากขึ้น การที่คนหนึ่งคนมีบัญชีธนาคารไม่ได้หมายความว่าคนคนนั้นมีส่วนร่วมการเงินอย่างเต็มรูปแบบ เนื่องจากยังมีผลิตภัณฑ์การเงินหลายอย่างที่เข้าถึงยากสำหรับคนกลุ่มนี้ เช่น การมีบัตรเครดิต การสมัครขอสินเชื่อ ฯลฯ

เพิ่มประสิทธิภาพ: ตัวอย่างเช่น หน่วยงานรัฐได้ทำงานร่วมกับกลุ่มคนในอุตสาหกรรมและบริษัท FinTech ในการทดลองระบบ KYC (Know your customer) และหาวิธีลดอุปสรรคและข้อจำกัดต่างๆ ที่ทำให้การทำงานปัจจุบันไม่ได้ประสิทธิภาพ

ในการประชุมล่าสุดของสมาคมการค้าเพื่อส่งเสริมผู้ประกอบการเทคโนโลยีรายใหม่ (Thailand Tech Startup Association) กลุ่มทำงาน FinTech ได้อภิปรายเกี่ยวกับประเด็นหลักๆ ที่เป็นอุปสรรคต่อการนำเทคโนโลยีมาใช้และการก่อให้เกิดนวัตกรรมใหม่ๆ สองเรื่องหลักๆ ที่จะช่วยพัฒนาระบบนิเวศโดยรวม ซึ่งรวมไปถึงภาครัฐบาลด้วย ได้แก่ 1.) eKYC และ 2.) การโอนย้ายข้อมูลลูกค้า (Data Portability) กล่าวคือ eKYC จะช่วยให้ธุรกิจการเงินและประกันภัยสามารถยืนยันตัวตนของลูกค้าผ่านระบบอิเล็กทรอนิกส์ได้ ที่สำคัญตามมาคือ การโอนย้ายข้อมูล ซึ่งจะทำให้ลูกค้าจำเป็นต้องยืนยันตัวตนเพียงครั้งเดียวเท่านั้น หลังจากที่ลูกค้าให้การยินยอมแล้ว ข้อมูลจะสามารถโอนย้ายไปยังที่ต่างๆ ด้วยกระบวนการที่ปลอดภัย วิธีการดังกล่าวจะช่วยลดทั้งเวลาและค่าใช้จ่ายของการเปิดบัญชีใหม่และการทำธุรกรรมการเงินต่างๆ

FinTech ในไทยหายไปไหน?

กระแส FinTech เกิดขึ้นในปี 2015 พร้อมกับนโยบาย Thailand 4.0 สร้างความคึกคักให้กับคนในวงการและนอกวงการอย่างมาก อย่างไรก็ตาม ถึงแม้จะมีข่าวดีที่สร้างความหวังให้วงการจาก Startup ดาวรุ่งของไทย อย่าง Omise มาให้เห็นเป็นระลอกๆ เช่น ล่าสุดได้ซื้อบริษัท Paysbuy จาก DTAC เราก็อดเสนอความจริงไม่ได้ว่า มี FinTech Startup น้อยรายเกิดขึ้นในช่วงครึ่งปี 2016 จนถึงปัจจุบัน จากสถิติตามหน้าข่าวต่าง ๆ ที่เราได้ผ่านตา มี FinTech Startupเกิดใหม่เพียงหยิบมือเท่านั้น (ซึ่งหากเทียบเป็นอัตราการเติบโตย่อมถือได้ว่าค่อนข้างต่ำเมื่อเทียบกับปีก่อนหน้า) หากเทียบกับเหตุการณ์และกระแสต่างๆ ที่เกิดขึ้นในช่วงปี 2015 ถึงต้นปี 2016 จะเห็นได้ว่าเทรนด์การเติบโตของ Startup FinTech อยู่ในขาลง

ซึ่งก็ไม่น่าแปลกใจ เนื่องจากเราปฏิเสธไม่ได้ว่าอุตสาหกรรม Fintech มีความท้าทายเชิงกฎหมายจำนวนมาก ซึ่งเราจะขอยกตัวอย่างต่อไปนี้

- ถึงแม้ว่าจะมีการออกกฎหมาย Digital Signature แล้ว (ตามพระราชบัญญัติว่าด้วยธุรกรรมทางอิเล็กทรอนิกส์ พ.ศ. 2544) การนำมาใช้ยังคงเป็นประเด็นที่กล่าวถึงเนื่องจากระบบศาลไทยยังไม่ยอมรับลายเซ็นดิจิทัลในการดำเนินการทางกฎหมาย การใช้ลายเซ็นดิจิทัลในบริบทที่ถูกกฎหมายจะช่วยปรับปรุงประสิทธิภาพในการทำงาน ลดค่าใช้จ่าย ลดการฉ้อฉลต่างๆ และนำพาพวกเราไปสู่เศรษฐกิจดิจิทัลที่แท้จริงได้

- ความล่าช้าในการออกกฎหมาย P2P lending และการมีแนวทางมีชัดเจน: ธนาคารแห่งประเทศไทยได้ทำการเปิดรับฟังความเห็นเกี่ยวกับ P2P lending ในวันที่ 30 กันยายน 2016 ซึ่งตั้งแต่วันนั้นมา เป็นเวลาเกือบ 10 เดือนแล้ว แต่มีความเคลื่อนไหวน้อยมาก และผู้เล่นในอุตสาหกรรมหลายรายยังไม่มีความชัดเจนเกี่ยวกับทิศทางของการออกใบอนุญาต P2P lending ในขณะที่ประเทศในแถบ AEC เช่น สิงคโปร์ อินโดนีเซีย และมาเลเซียได้เดินหน้าไปไกลกว่าเรา และได้ออกกฎ P2P lending ในปี 2016 ซึ่ง ณ ตอนนี้มีแพลตฟอร์มที่ดำเนินการโดยมีใบอนุญาตกว่า 10 รายแล้ว

Sandbox เป็นแผนงานที่ดี แต่ต้องมีความรวดเร็วและเปิดโอกาสการเข้าถึงมากกว่านี้

เนื่องด้วยผลกระทบที่อาจเกิดขึ้นของเทคโนโลยีใหม่ การทดสอบระบบจึงเป็นสิ่งสำคัญ เพื่อที่ทุกฝ่ายที่เกี่ยวข้องจะได้มั่นใจถึงเสถียรภาพของบริการรูปแบบใหม่ รัฐบาลจึงได้จัดตั้ง Sandbox ขึ้น ในต่างประเทศเช่น ออสเตรเลีย เปิดโอกาสให้ Startup เข้าร่วมทดสอบเท่านั้น ซึ่งช่วยร่นระยะเวลาถึง 2 ปี และสร้างความก้าวหน้าให้กับวงการอย่างมาก ในปัจจุบันอุตสาหกรรม Fintech ในออสเตรเลียเติบโตขึ้นเรื่อยๆ มี Startup Fintech กว่า 600 รายและยังคงดึงดูดผู้เล่นหน้าใหม่เข้ามา

นอกจากนี้แล้ว การทดสอบ Sandbox ยังเป็นการเปิดโอกาสให้ผู้ออกกฎระเบียบได้เรียนรู้เทคโนโลยีใหม่ๆ จาก Startup ด้วย โดยรัฐบาลสามารถทำการทดสอบ เปลี่ยนแปลงหรือแก้ไขนโยบายต่างๆ ในเวลาอันรวดเร็วกว่าวิถีดั้งเดิม ซึ่งจะช่วยพัฒนาอุตสาหกรรมในตลาดท้องถิ่นได้อย่างดี

ในประเทศไทย ผู้ออกกฎระเบียบหลายราย (ธปท. กลต. และ คปภ.) ได้จัดตั้ง หรือกำลังจัดตั้ง Sandbox เพื่อส่งเสริมให้เกิดนวัตกรรมทางการเงิน จนถึงวันนี้ Sandbox ของธปท. ได้อนุมัติธนาคารใหญ่เท่านั้น ในขณะที่ กลต. และ คปภ. กำลังอยู่ในกระบวนการจัดตั้ง Sandbox เนื่องจากผู้เล่น Fintech ในวงการ Insurtech, Wealthtech และอื่นๆ กำลังเผชิญอุปสรรคด้านโครงสร้างพื้นฐาน, ความไม่ชัดเจนในเชิงปฏิบัติของกฎหมาย ซึ่งเราจะกล่าวต่อไปในบทความหน้า

การมีหัวข้อข่าวที่ชวนให้คนคลิก หรือพูดถึงไม่เพียงพอที่จะก่อให้เกิดนวัตกรรมหรือสร้างธุรกิจใหม่ๆ ตามที่ดร.สมเกียรติ ตั้งกิจวานิชย์ ประธานสถาบันวิจัยเพื่อการพัฒนาประเทศไทย (TDRI) ได้กล่าว

กล่าวภายในงานเสวนา ครั้งที่ 8 เรื่อง “พินิจอินเทอร์เน็ตไทยในยุคไทยแลนด์ 4.0 (?)” จัดโดยจุฬาลงกรณ์มหาวิทยาลัยไว้ว่า “การสร้าง Startup ที่ประสบความสำเร็จ ไม่ใช่การทำพรีเซนเทชัน แต่เกิดจากการลองผิดลองถูก และ คณะทำงาน Thailand 4.0 ไม่เข้าใจแนวคิดนี้”

จากแนวคิดทั้งหมดที่เราได้กล่าวไป เราหวังว่าจะมีการดำเนินการที่ส่งผลต่อการเพิ่มจำนวน FinTech ใน Sandbox ซึ่งจะช่วยลดคอขวดและข้อจำกัดทางกฎหมายต่างๆ เพื่อประโยชน์ของผู้บริโภคโดยรวม

ในระดับวงกว้าง ความสำเร็จของ Thailand 4.0 และการเกิดนวัตกรรมใหม่ๆ จะมาจากการลงมือทำและจิตวิญญาณของ Startup ที่กล้าลองผิดลองถูก

ลงทะเบียนเข้าสู่ระบบ เพื่ออ่านบทความฟรีไม่จำกัด