รายงานสงคราม Ecommerce ไทย และประเทศเพื่อนบ้าน ไตรมาสที่ 3 ปี 2021

อาจกล่าวได้ว่ายิ่งไวรัส COVID-19 แพร่ระบาดนานเท่าไหร่ ธุรกิจออนไลน์ก็ดูจะก้าวกระโดดอย่างรวดเร็วขึ้นเท่านั้น ก่อให้เกิดยุค New Normal โดยเฉพาะในไทยที่แม้ห้างสรรพสินค้าจะเปิดให้บริการตามปกติแล้ว แต่ผู้คนก็เน้นไปเพื่อรับประทานอาหาร หาความบันเทิง หรือนัดพบปะกันเท่านั้น ซึ่งยังผูกติดการช้อปปิ้งสินค้าทั่วไป, สุขภาพ และความงาม, เสื้อผ้า และสินค้าอิเล็กทรอนิกส์กับร้านค้าออนไลน์ดั่งเช่นช่วงปิดเมืองยาวนานที่ผ่านมา

ในไตรมาสที่ 3 ปี 2021 นี้ iPrice Group บริษัทวิจัยการตลาด และเปรียบเทียบราคาสินค้าออนไลน์ ได้อัพเดตข้อมูลงานวิจัย The Map of E-commerce หรือสงครามอีคอมเมิร์ซ ที่รวบรวมข้อมูลจำนวนผู้เข้าชมเว็บไซต์, อันดับการใช้งานแอพพลิเคชั่น และจำนวนผู้ติดตามทางโซเชียล ช่วงเดือนกรกฎาคม - กันยายน ปี 2021 จากแพลตฟอร์มอีคอมเมิร์ซทั้ง 6 ประเทศในภูมิภาคเอเชียตะวันออกเฉียงใต้ อาทิ มาเลเซีย, สิงคโปร์, อินโดนีเซีย, ฟิลิปปินส์, เวียดนาม และไทย ซึ่งหยิบยกตลาดอีคอมเมิร์ซประเทศเพื่อนบ้านอย่างมาเลเซีย และเวียดนามมาวิเคราะห์ โดยมีไฮไลท์ที่สำคัญ ดังนี้

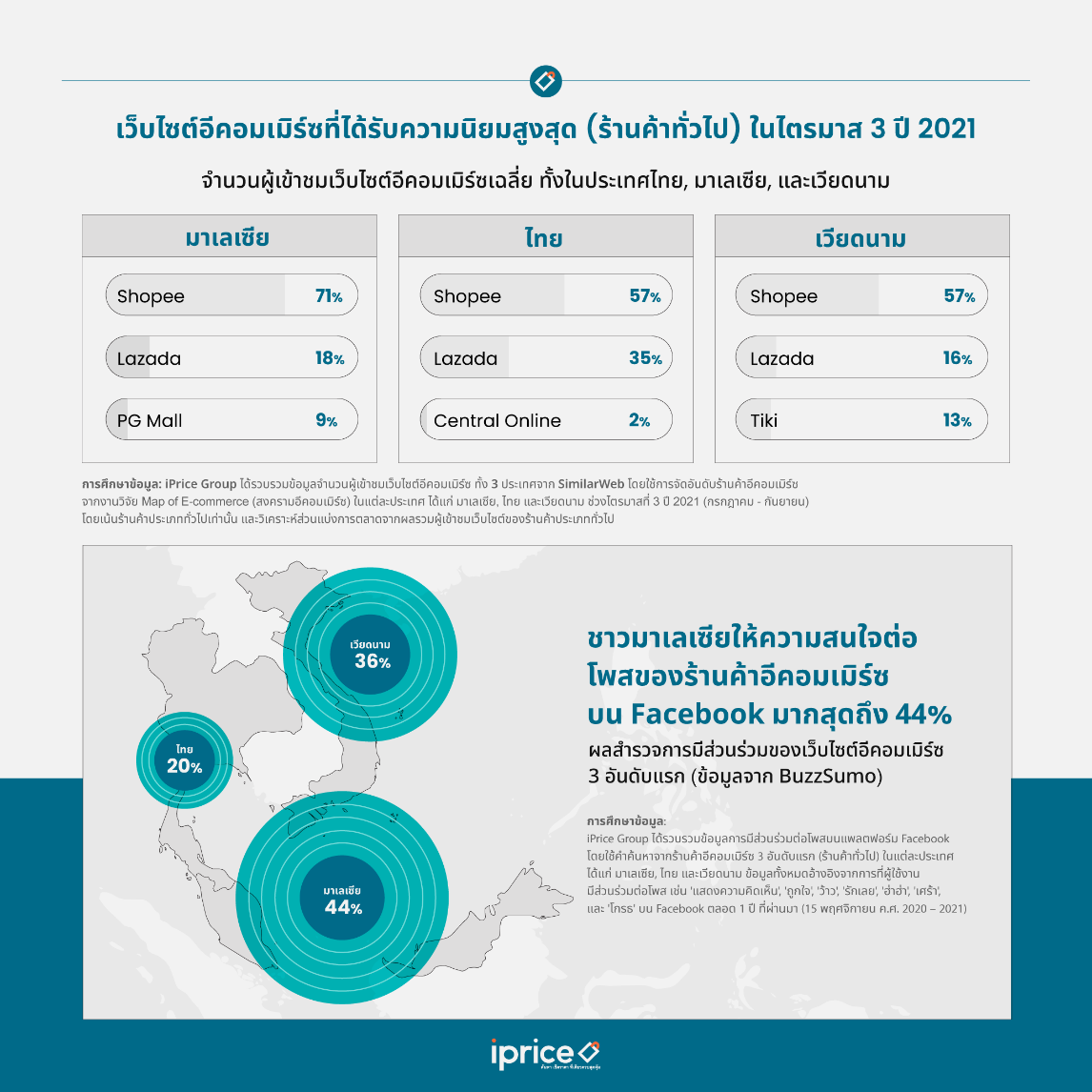

‘Shopee’ ยืนหนึ่ง ร้านค้าอีคอมเมิร์ซที่ชาวมาเลเซีย เวียดนาม และไทย เข้าชมเว็บไซต์สูงสุด

ไม่ใช่แค่ไตรมาสที่ 3 ปี 2021 ที่ Shopee กลายมาเป็นร้านค้าอีคอมเมิร์ซขวัญใจชาวไทย และตลาดเพื่อนบ้าน (มาเลเซีย และเวียดนาม) สำหรับตลาดอีคอมเมิร์ซในไทย Shopee ก้าวขึ้นมาครองบัลลังก์ตั้งแต่ไตรมาสที่ 2 ปี 2020 ในขณะที่ตลาดเวียดนามคว้าชัยไปตั้งแต่ไตรมาสที่ 3 ปี 2018 และตลาดมาเลเซียไตรมาสที่ 2 ปี 2019

มากไปกว่านั้น หากทำการเปรียบเทียบร้านค้าอีคอมเมิร์ซประเภททั่วไปทั้งหมดในงานวิจัย Map of E-commerce ของไทย มาเลเซีย และเวียดนาม จะพบว่าส่วนแบ่งการตลาดของ Shopee ในตลาดมาเลเซียมีสูงถึง 71% ในขณะที่ตลาดไทย และเวียดนามมีเปอร์เซ็นส่วนแบ่งการตลาดเท่ากันที่ 57%

ไฮไลท์ที่น่าสนใจคือ ร้านค้าอีคอมเมิร์ซทั่วไปในเวียดนามดูจะมีการแข่งขันอย่างเข้มข้น เพราะนอกจากสามอันดับแรกที่ iPrice Group หยิบยกขึ้นมาข้างต้นนี้แล้ว ร้านค้าอีคอมเมิร์ซประเภททั่วไปอื่น ๆ ยังได้ส่วนแบ่งการตลาดอีกกว่า 14% ในขณะที่ตลาดไทยมีเพียง 6%

การศึกษาข้อมูล

iPrice Group ได้รวบรวมข้อมูลจำนวนผู้เข้าชมเว็บไซต์อีคอมเมิร์ซ ทั้ง 3 ประเทศจาก SimilarWeb โดยใช้การจัดอันดับร้านค้าอีคอมเมิร์ซจากงานวิจัย Map of E-commerce (สงครามอีคอมเมิร์ซ) ในแต่ละประเทศได้แก่ มาเลเซีย, ไทย และเวียดนาม ช่วงไตรมาสที่ 3 ปี 2021 (กรกฎาคม - กันยายน) โดยเน้นร้านค้าประเภททั่วไปเท่านั้น และวิเคราะห์ส่วนแบ่งการตลาดจากผลรวมผู้เข้าชมเว็บไซต์ของร้านค้าประเภททั่วไป

นักช้อปไทยมีส่วนร่วม (Engagement) ต่อโพสบน Facebook ของร้านค้าอีคอมเมิร์ซ ‘น้อย’ ที่สุด

ปัจจุบันโลกโซเชียลกลายมาเป็นสื่อสำคัญทางโลกออนไลน์ไปแล้ว โดยยอดผู้ติดตามก็สามารถบ่งบอกคะแนนความนิยมของร้านค้าอีคอมเมิร์ซแทนจำนวนผู้เยี่ยมชมเว็บไซต์ได้เช่นกัน แต่ความสนใจ หรือความมีส่วนร่วม (Engagement) ต่อโพสต่าง ๆ ของร้านค้าก็สำคัญไม่ยิ่งหย่อนไปกว่ากัน

ซึ่งจากการเก็บข้อมูลจำนวนการมีส่วนร่วมต่อโพสบน Facebook ของร้านค้าอีคอมเมิร์ซชั้นนำ 3 อันดับแรกของตลาดอีคอมเมิร์ซในมาเลเซีย เวียดนาม และไทย พบว่า นักช้อปชาวไทยมีส่วนร่วมต่อโพสของร้านค้าอีเมิร์ซน้อยที่สุด เพียง 20% เท่านั้น แม้จำนวนผู้ติดตามจะมีไม่ต่างจากตลาดอีคอมเมิร์ซประเทศเพื่อนบ้าน (มาเลเซีย และเวียดนาม) แต่คาดส่วนใหญ่กดติดตามเพื่อรอการอัพเดตโปรโมชั่น และแคมเปญน่าสนใจต่าง ๆ เท่านั้น

อย่างไรก็ตาม ประเทศที่นักช้อปมีส่วนร่วมต่อโพสบน Facebook ของร้านค้าอีคอมเมิร์ซทั่วไปสูงสุดคือ มาเลเซีย คาดเป็นเพราะบัญชี Facebook ของ Shopee, Lazada และ PG Mall ใช้ภาษาอังกฤษในการสื่อสาร ทำให้ยอดการมีส่วนร่วมอาจรวมไปถึงนักช้อปชาวต่างชาติที่ทำงานอยู่ในประเทศด้วยต่างจากไทย และตลาดเวียดนาม (36%) ที่ข้อมูลบนเพจเป็นภาษาท้องถิ่น

การศึกษาข้อมูล

iPrice Group ได้รวบรวมข้อมูลการมีส่วนร่วมต่อโพสบนแพลตฟอร์ม Facebook โดยใช้คำค้นหาเป็นชื่อร้านค้าอีคอมเมิร์ซ 3 อันดับแรก (ร้านค้าทั่วไป) ของแต่ละประเทศได้แก่ มาเลเซีย, ไทย และเวียดนาม ข้อมูลทั้งหมดอ้างอิงจากการที่ผู้ใช้งานมีส่วนร่วมต่อโพส เช่น ‘แสดงความคิดเห็น’, ‘ถูกใจ’, ‘ว้าว’ , ‘รักเลย’, ‘ฮ่าฮ่า’, ‘เศร้า’ และ ‘โกรธ’ บน Facebook ตลอด 1 ปี ที่ผ่านมา (15 พฤศจิกายน ค.ศ. 2020 – 2021)

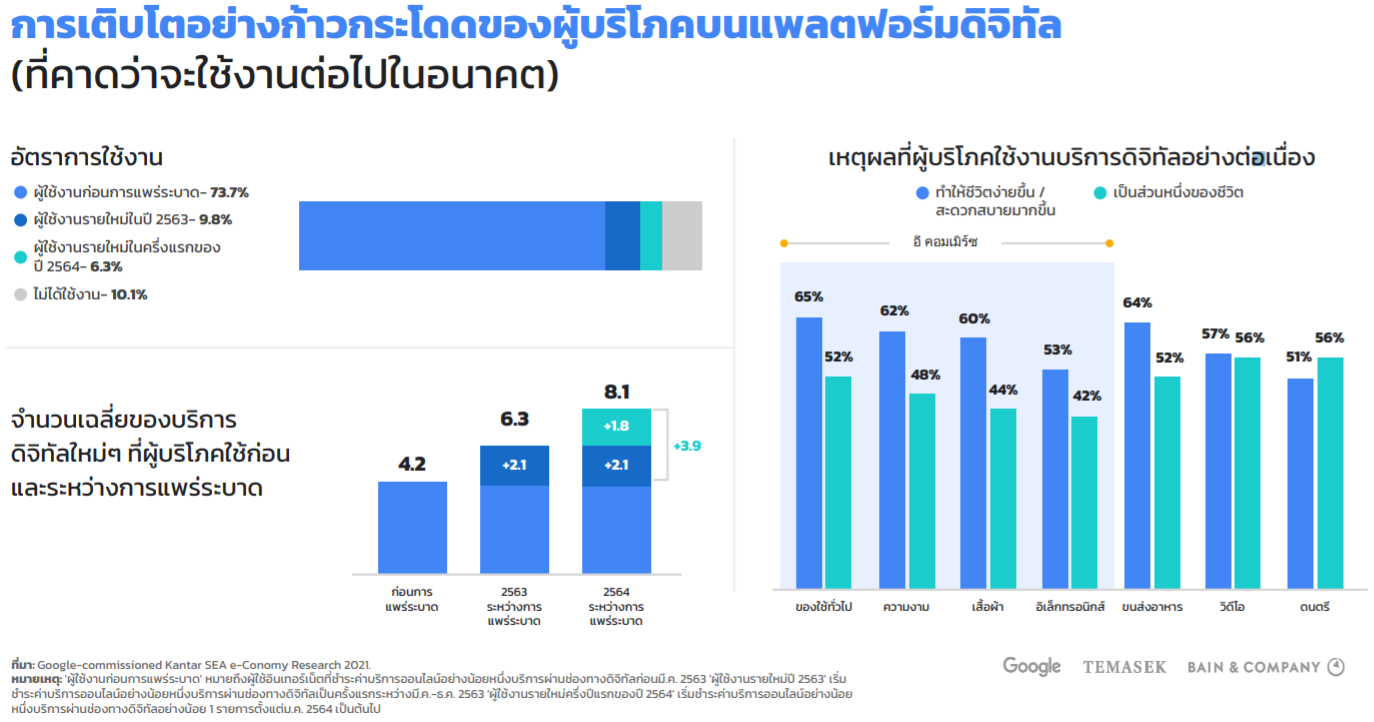

ชาวไทย ใช้งานแพลตฟอร์มดิจิทัลสูงสุดใน SEA (ไม่รวมสิงคโปร์)

เป็นอนิสงค์อันเนื่องมาจากการแพร่ระบาดของไวรัส COVID-19 อีกนั่นเอง ที่ทำให้เกิดวิถีชีวิตแบบ ‘New Normal’ ขึ้น สอดคล้องกับรายงานของ Google, Temasek และ Bain & Company ว่าด้วยการเพิ่มขึ้นของจำนวนการใช้งานแพลตฟอร์มดิจิทัลในภูมิภาคเอเชียตะวันออกเฉียงใต้ อันได้แก่ มาเลเซีย, เวียดนาม, ไทย, ฟิลิปปินส์, อินโดนีเซีย และสิงคโปร์ หากนำตัวเลขผู้ใช้งานมาเปรียบเทียบกันจะเห็นว่า คนไทยมีการใช้งานแพลตฟอร์มดิจิทัลสูงสุดในภูมิภาคถึง 89.99% แบ่งเป็นก่อนการแพร่ระบาด 73.7% ช่วงแพร่ระบาดจนถึงครึ่งปีแรกปี 2021 อีก 16.2% และผู้ที่ไม่ได้ใช้งานมีเพียง 10.1% เท่านั้น โดยการเปรียบเทียบนี้จะไม่รวมประเทศสิงคโปร์เพราะจำนวนประชากรที่มีจำกัด ทำให้การใช้ชีวิตควบคู่ไปกับธุรกิจดิจิทัลดูเป็นเรื่องปกติ แม้แต่แพลตฟอร์มช้อปปิ้งออนไลน์ยักษ์ใหญ่ในภูมิภาคอย่าง Shopee และ Lazada ยังมีต้นกำเนิดจากประเทศนี้

เป็นอนิสงค์อันเนื่องมาจากการแพร่ระบาดของไวรัส COVID-19 อีกนั่นเอง ที่ทำให้เกิดวิถีชีวิตแบบ ‘New Normal’ ขึ้น สอดคล้องกับรายงานของ Google, Temasek และ Bain & Company ว่าด้วยการเพิ่มขึ้นของจำนวนการใช้งานแพลตฟอร์มดิจิทัลในภูมิภาคเอเชียตะวันออกเฉียงใต้ อันได้แก่ มาเลเซีย, เวียดนาม, ไทย, ฟิลิปปินส์, อินโดนีเซีย และสิงคโปร์ หากนำตัวเลขผู้ใช้งานมาเปรียบเทียบกันจะเห็นว่า คนไทยมีการใช้งานแพลตฟอร์มดิจิทัลสูงสุดในภูมิภาคถึง 89.99% แบ่งเป็นก่อนการแพร่ระบาด 73.7% ช่วงแพร่ระบาดจนถึงครึ่งปีแรกปี 2021 อีก 16.2% และผู้ที่ไม่ได้ใช้งานมีเพียง 10.1% เท่านั้น โดยการเปรียบเทียบนี้จะไม่รวมประเทศสิงคโปร์เพราะจำนวนประชากรที่มีจำกัด ทำให้การใช้ชีวิตควบคู่ไปกับธุรกิจดิจิทัลดูเป็นเรื่องปกติ แม้แต่แพลตฟอร์มช้อปปิ้งออนไลน์ยักษ์ใหญ่ในภูมิภาคอย่าง Shopee และ Lazada ยังมีต้นกำเนิดจากประเทศนี้

สำหรับเหตุผลที่ผู้บริโภคหันมาใช้งานแพลตฟอร์มดิจิทัลกันอย่างต่อเนื่องส่วนใหญ่เพราะเชื่อว่า ‘ทำให้ชีวิตง่ายขึ้น/สะดวกสบายมากขึ้น’ หากขุดลึกไปถึงการใช้งานแพลตฟอร์มอีคอมเมิร์ซจะพบว่า ผู้คนส่วนใหญ่เน้นการช้อปสินค้าทั่วไป(65%), สินค้าเพื่อสุขภาพ และความงาม (62%), เสื้อผ้า (60%) และอิเล็กทรอนิกส์ (53%)

นอกเหนือจากแพลตฟอร์มอีคอมเมิร์ซก็จะเป็นแพลตฟอร์มขนส่งอาหาร (64%), วิดีโอ (57%) และดนตรี (51%) โดยแพลตฟอร์มดนตรีผู้คนใช้งานเพราะกลายเป็นส่วนหนึ่งของชีวิต มากกว่าการเชื่อว่าจะทำให้ชีวิตง่ายขึ้น/สะดวกสบายขึ้น

ที่มา: Google-commissioned Kantar SEA e-Conomy Research 2021.

หมายเหตุ: 'ผู้ใช้งานก่อนการแพร่ระบาด' หมายถึงผู้ใช้อินเทอร์เน็ตที่ชําระค่าบริการออนไลน์อย่างน้อยหนึ่งบริการผ่านช่องทางดิจิทัลก่อนมี.ค. 2563 'ผู้ใช้งานรายใหม่ปี 2563' เริ่ม ชําระค่าบริการออนไลน์อย่างน้อยหนึ่งบริการผ่านช่องทางดิจิทัลเป็นครั้งแรกระหว่างมี.ค.-ธ.ค. 2563 'ผู้ใช้งานรายใหม่ครึ่งปีแรกของปี 2564' เริ่มชําระค่าบริการออนไลน์อย่างน้อย หนึ่งบริการผ่านช่องทางดิจิทัลอย่างน้อย 1 รายการตั้งแต่ม.ค. 2564 เป็นต้นไป

ปี 2021 ฟิลิปปินส์ คือประเทศที่มีมูลค่าธุรกิจอีคอมเมิร์ซเพิ่มขึ้นสูงสุดใน SEA

นับได้ว่าช่วงการแพร่ระบาดของไวรัส COVID-19 เป็นเวลาทองของธุรกิจดิจิทัลเลยก็ว่าได้ จากข้อมูลของ Google, Temasek และ Bain & Company พบว่า ฟิลิปปินส์คือประเทศที่มีมูลค่าของธุรกิจอีคอมเมิร์ซเพิ่มขึ้นสูงสุดใน SEA เมื่อนำมาเปรียบเทียบระหว่างปี 2020 – 2021 โดยเติบโตสูงถึง 132% รองลงมาคือไทย และมาเลเซีย มีมูลค่าเพิ่มขึ้นเท่ากันที่ 68% ตามมาด้วยเวียดนาม 53%, อินโดนีเซีย 52% ปิดท้ายด้วยสิงคโปร์ 45%

ในรายงานยังมีการคาดการณ์มูลค่าของธุรกิจอีคอมเมิร์ซในปี 2025 โดยประเทศที่คาดจะมีมูลค่าเพิ่มขึ้นมากที่สุด 3 อันดับแรกคือ เจ้าประจำอย่างอินโดนีเซีย คาดจะมีมูลค่าเพิ่มขึ้นเป็น 104 พันล้านดอลลาร์สหรัฐ ด้วยจำนวนประชากรที่มากกว่าประเทศอื่น ๆ ใน SEA หลายเท่าตัว ถัดมาคือตลาดอีคอมเมิร์ซในเวียดนาม คาดจะมีมูลค่าเพิ่มขึ้นเป็น 39 พันล้านดอลลาร์สหรัฐ คาดเพราะเวียดนามเป็นประเทศที่ธุรกิจอีคอมเมิร์ซทั้งเจ้าถิ่น และต่างแดนแข่งขันกันดุเดือดที่สุด ตามมาด้วยไทยที่คาดมูลค่าจะแตะที่ 35 พันล้านดอลลาร์สหรัฐ

การศึกษาข้อมูล

iPrice Group ได้นำเสนอข้อมูลรายงานจากบริษัท Bain ในรายงาน e-Conomy SEA 2021 ของ Google, Temasek และ Bain & Company

เก็บข้อมูล เขียน และวิเคราะห์โดย ขนิษฐา สาสะกุล

ลงทะเบียนเข้าสู่ระบบ เพื่ออ่านบทความฟรีไม่จำกัด