ถอดบทเรียนธนาคารฝ่าคลื่น FinTech อย่างไร? จรัมพร โชติกเสถียร มีคำตอบ

ภาคธุรกิจธนาคารเป็นหนึ่งในธุรกิจที่ได้รับผลกระทบจากการเปลี่ยนแปลงของเทคโนโลยีที่เข้ามาอย่างรวดเร็วมากที่สุดภาคธุรกิจหนึ่ง มีนวัตกรรมใหม่ ๆ เกิดขึ้นจากผู้ประกอบการหน้าใหม่ที่มาจากภาคอุตสาหกรรมอื่น

จึงเกิดคำถามมากมายว่าธนาคารรายใหญ่จะปรับตัวอย่างไรเพื่อรับมือกับเหตุการณ์นี้ ทั้งในแง่การเตรียมความพร้อมของบุคลากร, การปรับโมเดลธุรกิจอย่างไรเพื่อสร้างโซลูชั่นใหม่ ๆ ให้เกิดขึ้นได้จริง, การเตรียมความพร้อมรับมือกับการเปลี่ยนแปลงของ Digital Transformation และการนำ Integrated Technology มาใช้อย่างไรให้ตอบโจทย์ความต้องการของลูกค้าได้รวดเร็วที่สุด

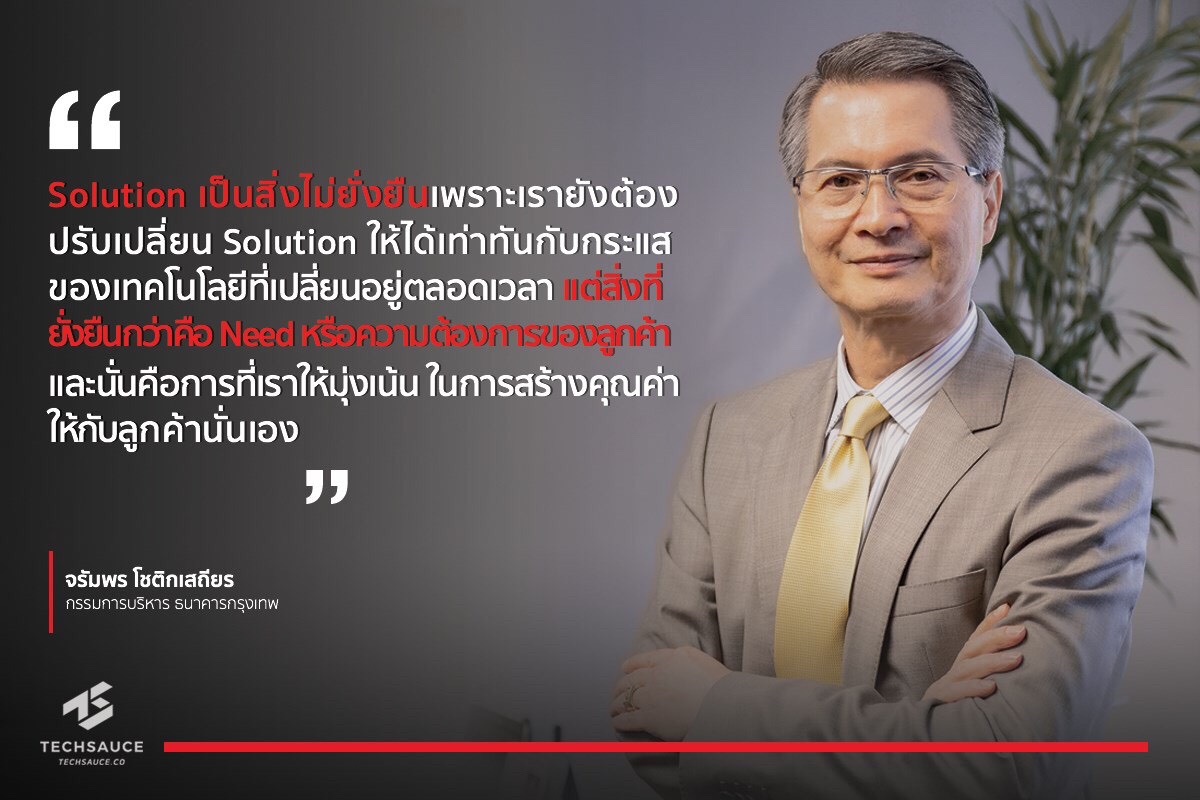

ในบทความนี้เราจะพาไปพูดคุยกับตัวจริงที่คร่ำหวอดทั้งในแวดวงเทคโนโลยีสารสนเทศ และธุรกิจการเงินอย่าง จรัมพร โชติกเสถียร กรรมการบริหาร ธนาคารกรุงเทพ ผู้มีประสบการณ์ตรงในการพัฒนานวัตกรรมให้กับองค์กรขนาดใหญ่ อดีตกรรมการผู้อำนวยการใหญ่ บริษัท การบินไทย จำกัด (มหาชน) และ ผู้จัดการตลาดหลักทรัพย์แห่งประเทศไทย

วิวัฒนาการของโลกธุรกิจธนาคารกับเทคโนโลยี

สามารถแบ่งวิวัฒนาการได้เป็น 3 ช่วง ช่วงแรก ในอดีตธุรกิจธนาคารพาณิชย์ไม่ได้มีบุคลากรที่ทำงานในฝ่ายคอมพิวเตอร์มากเท่าปัจจุบัน จนแทบจะนับคนได้ ในขณะเดียวกันจำนวนบริษัทผู้ให้บริการด้านเทคโนโลยีหรือ Vendor ก็มีอยู่น้อย จำนวนระบบซอฟท์แวร์ก็มีน้อย จะพัฒนาอะไรที่ก็ต้องมา Customize ให้สอดคล้องกับแต่ละความต้องการของแต่ละธนาคาร ในแต่ละโครงการ สิ่งที่เกิดขึ้นคือทำให้ความเร็วในการพัฒนาบริการเดินหน้าได้ช้ามาก

ช่วงที่ 2 จนเมื่อเข้าสู่ช่วงปี 2000 (พ.ศ. 2543) เริ่มมีจำนวนโซลูชั่นมากขึ้น ในแต่ละโซลูชั่นก็เริ่มมีหลายบริษัทที่ทำได้ อย่างเช่นระบบของ Cash management (บริการชำระเงินสด) ที่ต้องต่อเชื่อมกับระบบ Core Banking (ระบบการทำงานพื้นฐานของธนาคารทั้งหมด) ซึ่งอาจจะมีผู้ให้บริการพัฒนาระบบจำนวน 5-6 ราย

ช่วงที่ 3 ทุกวันนี้ในทุกจุดสามารถเกิดเป็นนวัตกรรมใหม่ ๆ สร้าง Process ใหม่ได้เลย ยกตัวอย่างเช่น เรื่องของการพิสูจน์ตัวตน (Authentication) เดิมทีมีการใช้ Password มีการใช้ Token แต่ตอนนี้มีการพิสูจน์ตัวตนด้วย Biometric ไม่ว่าจะเป็นใบหน้า เส้นเลือดในฝ่ามือ เป็นต้น แต่ละโซลูชั่นมี Vendor มากมายมีเป็นร้อยบริษัท เพราะฉะนั้นฝ่ายธุรกิจของธนาคารต้องเริ่มตระหนักแล้วว่าโซลูชั่นใดที่เหมาะสมกับการนำมาพัฒนาบริการให้แก่ลูกค้ามากที่สุด และบริการใหม่หนึ่งบริการต้องใช้โซลูชั่นเหล่านี้นับสิบ เรียกได้ว่ามีทางเลือกมากขึ้น โดยต้องสามารถทำได้ตามความต้องการของลูกค้าไม่ว่าจะเป็นธุรกรรมแบบใดก็ตาม

"ฝ่ายธุรกิจของธนาคารก็ต้องรู้ว่าทุกวันนี้เทคโนโลยีเป็นอย่างไร คู่แข่งเป็นอย่างไร และต้องรู้เรื่อง FinTech ด้วย โดยฝั่งไอทีเองก็ต้องพัฒนาระบบโครงสร้างพื้นฐานให้ต่อเชื่อมกับ FinTech ได้โดยง่ายด้วย นั่นหมายถึงการทำงานก็ต้องมีการเชื่อมโยงกันเช่นกัน (Interoperability)"

การเตรียมความพร้อมของทางธนาคารเพื่อรับมือ FinTech

อย่างแรกเลย ต้องเริ่มจากการสร้างการตระหนักรู้ให้กับฝ่ายธุรกิจของธนาคารให้เห็นถึงความสำคัญของ FinTech และต้องรู้โจทย์ว่าตัวเองมีความต้องการอะไรเพื่อจะได้เลือกโซลูชั่นของ FinTech ได้อย่างเหมาะสม ในขณะที่ทางหน่วยงานเทคโนโลยีเองก็ต้องเตรียมความพร้อมด้าน Infrastructure เช่น การพัฒนา API ขึ้นมาให้สามารถเชื่อมต่อกับแอพพลิเคชั่นภายนอกได้อย่างรวดเร็ว เกิดเป็นนวัตกรรมใหม่ ๆ ถ้ามีการเปลี่ยนแปลงอะไรก็สามารถปรับเปลี่ยนได้อย่างคล่องตัว (Flexible)

ยุคนี้คือยุคแห่งการทำงานร่วมกัน (Interoperability) นี่คือหัวใจสำคัญที่จะทำให้เกิดนวัตกรรมใหม่ ๆ เรามีโครงการ Bangkok Bank InnoHub โครงการบ่มเพาะ Startup ของทางธนาคาร ที่มีการคัดเลือก FinTech Startup 128 ราย จาก 28 ประเทศทั่วโลกจนเหลือ Finalist 8 ราย ที่ต่างพัฒนา FinTech ในหลากหลายด้าน บริษัทเหล่านี้มีโอกาสได้รับเงินทุนจากธนาคาร ตลอดจนเข้ารับการอบรมและพัฒนาศักยภาพจากผู้ให้คำปรึกษา (Mentor) และยังได้รับประสบการณ์จากการทำงานร่วมกับกลุ่มบริษัทในเครือธนาคารกรุงเทพอีกด้วย

ปัจจุบันมีนวัตกรรม และเทคโนโลยีใหม่เกิดขึ้นมากมาย ไม่ว่าจะเป็น Digital Channels Social Chat หรือธุรกิจรูปแบบ Collaboration ใหม่ ๆ สตาร์ทอัพมีการสร้างโซลูชั่นมากมาย เพื่อตอบสนองความต้องการของลูกค้าที่แตกต่างกัน เพื่อแก้ไขปัญหาที่เกิดขึ้นในโลกปัจจุบันได้รวดเร็วกว่าธนาคารมาก สถาบันการเงินจึงจำเป็นต้องจับตามองธุรกิจ Disruptive เหล่านี้ แต่ไม่ได้มองในฐานะคู่แข่ง แต่มองหาพันธมิตรที่สามารถนำเสนอโซลูชั่นที่จะตอบโจทย์ และ Integrate กับระบบให้บริการของธนาคาร ช่วยให้ธนาคารส่งมอบสินค้าและบริการที่มีนวัตกรรม ให้กับลูกค้าของธนาคารได้รวดเร็ว และมุ่งเน้นการเพิ่มประสบกาณ์เพื่อสร้างคุณค่าให้กับลูกค้าเป็นหลักขึ้น

ฉะนั้นโครงการ Bangkok Bank InnoHub จึงทำให้หลาย ๆ ฝ่ายของกลุ่มธนาคารกรุงเทพได้ทำงานคลุกคลีกับ FinTech และได้เรียนรู้นวัตกรรมใหม่ ๆ เพิ่มโอกาสในการสร้างโมเดลธุรกิจ เพื่อตอบโจทย์ พัฒนา และส่งเสริมธุรกิจให้กับองค์กร ขณะเดียวกัน FinTech เองก็จะได้เรียนรู้โดยตรงว่าสิ่งที่กำลังพัฒนาอยู่นั้น มีจุดดีตรงไหน หรือควรจะปรับแก้ส่วนไหน อย่างไร เพราะสามารถขอคำปรึกษากับผู้เชี่ยวชาญ และหน่วยงานธุรกิจของธนาคารโดยตรง และพัฒนาจนสามารถออกมาเป็นโซลูชั่นได้

"นอกจากนี้ยังต้องเข้าใจถึงข้อดี-ข้อด้อย เพื่อให้นวัตกรรมที่มาจาก FinTech สามารถนำมาใช้งานจริงได้ ตอบโจทย์ลูกค้าเป็นหลักแสนหลักล้านได้"

ตัวอย่าง Banking Innovation ที่โดดเด่น

อยู่ที่ว่าเรากำลังแก้ปัญหา หรือกำลังปรับปรุงกระบวนการใดให้ดีขึ้น มีประสิทธิภาพขึ้น หนึ่งในกรณีศึกษาที่เทคโนโลยีเข้ามาช่วยเพิ่มประสิทธิภาพ และถือเป็นนวัตกรรมใหม่ เช่น เมื่อต้นปีที่ผ่านมา ทางธนาคารได้ปฏิวัติการทำธุรกรรม Letter of Credit หรือ L/C ระหว่างไทยกับอินโดนีเซีย - ซึ่งเป็นครั้งแรกสำหรับทั้งสองประเทศ โดยธนาคารกรุงเทพ ได้ร่วมมือกับบริษัท จีซี มาร์เก็ตติ้ง โซลูชั่นส์ จำกัด (GCM) บริษัทในกลุ่มบริษัท พีทีที โกลบอล เคมิคอล จำกัด (มหาชน) หรือ PTTGC ซึ่งนับได้ว่าเป็นความสำเร็จในการพัฒนาธุรกรรมทางการค้าระหว่างประเทศไทยและอินโดนีเซีย บน R3’s CORDA Platform โดยใช้ Distributed Ledger Technology (DLT) หรือ Enterprise Blockchain โดยธนาคารกรุงเทพเป็นธนาคารไทยแห่งแรก ที่ได้เข้าร่วมโครงการ Voltron ซึ่งการพัฒนาครั้งนี้ได้ช่วยลดระยะเวลาการดำเนินการ เนื่องจากการนำเทคโนโลยี Blockchain มาใช้นั้น ทำให้ทุกฝ่ายที่เกี่ยวข้องสามารถตรวจสอบ และทำงานร่วมกันได้ ไม่ว่าจะเป็นลูกค้า คู่ค้า หรือธนาคาร สามารถเห็นข้อมูล และเอกสารที่นำไปขึ้นอยู่บนระบบ Blockchain ได้แบบเรียลไทม์ และเห็นได้พร้อมกัน เจรจาร่วมกัน จึงทำให้ลดระยะเวลาจากเดิม 10 วัน ให้เหลือเพียง 1 วัน นับว่าเป็นหนึ่งในก้าวสำคัญของธนาคารในการปฏิวัติรูปแบบการให้บริการทั้งกระบวนการเพื่อธุรกิจการค้าระหว่างประเทศ และลดการใช้เอกสารมากกว่าครึ่ง

นอกจากนี้ยังทำให้ธุรกรรมมีความโปร่งใส ตรวจสอบได้ มีความปลอดภัยสูง ช่วยให้ลูกค้าสามารถบริหารจัดการธุรกรรมได้อย่างมีประสิทธิภาพยิ่งขึ้น และจากความร่วมมือกับธนาคารชั้นนำด้านการค้าระหว่างประเทศ ก็ยิ่งจะทำให้ลูกค้าของธนาคารกรุงเทพสามารถทำธุรกรรมอย่างรวดเร็ว และปลอดภัยกับคู่ค้าได้ทั่วโลก

คิดเห็นอย่างไรกับ e-KYC (ระบบการแสดงและยืนยันตัวตนทางอิเล็กทรอนิกส์) ที่กำลังจะมา และช่วยเอื้อประโยชน์แก่ธุรกิจธนาคารเช่นไร

ถือเป็นนวัตกรรมที่จะเปลี่ยนโฉมวงการเลยทีเดียว ไม่ใช่แค่กับธนาคาร แต่ยังเป็นประโยชน์กับผู้บริโภคด้วย โดยเฉพาะเรื่องประสบการณ์ใช้บริการที่ดีขึ้น โดยธนาคารกรุงเทพกำลังพัฒนาโครงการ Facial Recognition และ eKYC ซึ่งเทคโนโลยีเหล่านี้จะช่วยขยายศักยภาพในการให้บริการด้าน Digital Banking ของธนาคาร ให้กับลูกค้ารายย่อย จากเดิมลูกค้าต้องไปเปิดบัญชีที่สาขาของธนาคารโดยตรงเท่านั้น แต่เมื่อมีระบบ e-KYC เข้ามา ลูกค้าสามารถทำผ่านออนไลน์ได้เลย ไม่ต้องมาที่สาขาด้วยตัวเอง ทำให้เกิดความรวดเร็ว และสะดวกสบายยิ่งขึ้น เป็นต้น ส่วน National Digital ID (NDID) ถ้าใครเคยแสดงตัวตนกับที่ไหนมาแล้ว ก็เข้ามาช่วยให้ธนาคาร/ สถาบันการเงินแห่งอื่นสามารถเข้ามาตรวจสอบข้อมูลได้ ทุกอย่างจะรวดเร็วขึ้น

บุคลากรของธนาคารสามารถปรับตัวกับนวัตกรรมที่เปลี่ยนแปลงอย่างรวดเร็วได้หรือไม่

โครงการ Bangkok Bank InnoHub ช่วยได้อย่างมากที่ทำให้ผู้บริหาร และพนักงานธนาคาร เข้าใจ และเข้าถึงนวัตกรรมใหม่ ที่สำคัญเพื่อให้เข้าใจถึงความจำเป็นในการปรับกระบวนการทำงานใหม่ เพราะนวัตกรรมเปลี่ยนแปลงไปอย่างรวดเร็ว ในขณะเดียวกันลูกค้าเองก็ต้องการสิ่งใหม่ ทำให้เราก็ต้องทำอะไรให้เร็วขึ้น ต้องสามารถนำเทคโนโลยีมาใช้ในธนาคารให้เร็วขึ้นด้วย เพราะถ้าไม่ได้เริ่มใช้จริงก็จะไม่รู้ และเมื่อเริ่มเข้ามาแล้วก็ต้องลองนำไปใช้จริง ๆ จะได้รู้ว่าใช้ได้หรือไม่ได้

มีนโยบายอย่างไรที่ช่วยให้พนักงานปรับตัวได้

เราเตรียมความพร้อมให้กับพนักงานปรับเปลี่ยน Mindset เพื่อพร้อมรับการเปลี่ยนแปลงของ Digital Transformation และเสริมสร้างวิธีการทำงานรูปแบบใหม่ ทำงานร่วมกับ FinTech ชั้นนำ ที่ได้รับการคัดเลือกมาทุกปีผ่านโครงการ Bangkok Bank InnoHub ผ่านการสรรหาบุคลากร การฝึกอบรม และการเรียนรู้จากการปฏิบัติงานจริง

การกระตุ้นให้มี Knowledge Sharing เป็นเรื่องสำคัญมากในองค์กร มี Best Practice ให้ดูว่าใครทำอะไร อย่างไร ให้คนแต่ละฝ่าย สามารถเรียนรู้ได้ทั่วถึงกัน

หลายหน่วยงานเองก็ต้องปรับตัวให้เร็วขึ้น เจ้าหน้าที่ควรจะต้องทำรายงาน หรือมี Dashboard ที่สามารถนำเสนอข้อมูลสำคัญให้กับผู้บริหารได้เอง ไม่ใช่ต้องรอให้หน่วยงานส่วนกลางดำเนินการ หรือออกรายงานให้ตลอด ถ้ายังไม่คุ้นเคยกับ Tool ก็ต้องมีการจัด Knowledge Sharing ให้พนักงานสามารถทำความเข้าใจกับการใช้ Tools ใหม่ ๆ ได้ เพื่อให้ทำงานได้อย่างเต็มศักยภาพ เพราะถ้ามีเครื่องมือแล้วไม่ใช้ งานก็ช้าเหมือนเดิม

ทั้งนี้จรัมพรได้ทิ้งท้ายถึงโลกแห่งความเป็นจริงของวิวัฒนาการด้านเทคโนโลยีในแวดวงธุรกิจว่า

"Solution เป็นสิ่งไม่ยั่งยืน เพราะเรายังต้องปรับเปลี่ยน Solution ให้ได้เท่าทันกับกระแสของเทคโนโลยีที่เปลี่ยนอยู่ตลอดเวลา แต่สิ่งที่ยั่งยืนกว่าคือ Need หรือความต้องการของลูกค้า และนั่นคือการที่เราให้มุ่งเน้น ในการสร้างคุณค่าให้กับลูกค้านั่นเอง"

ลงทะเบียนเข้าสู่ระบบ เพื่ออ่านบทความฟรีไม่จำกัด