บทเรียน GAMESTOP เมื่อตลาดถูกเปลี่ยนเป็น MONEY GAME และอาจเป็นจุดเริ่มต้นของฟองสบู่ตลาดหุ้นสหรัฐฯ หรือไม่

ดูเหมือนว่าสงครามในตลาดการเงินที่รายย่อยได้โต้กลับนักการเงินใน Wall street โดยเฉพาะกลุ่ม Hedge Fund นั้นจะเริ่มขยายวงกว้าง จากจุดเริ่มต้นที่มีผู้ใช้งานในเว็บ Reddit ห้อง wallstreetbets ที่เป็นชุมชนขนาดใหญ่คล้ายเว็บ pantip.com ในบ้านเรา ได้โพสต์วิเคราะห์ว่าหุ้น GameStop ที่เป็นร้านขายเครื่องเกมส์ และแผ่นเกมส์ที่แนวโน้มธุรกิจกำลังถูก Disrupt จากที่ผู้บริโภคซื้อเกมส์ผ่านช่องทางดิจิตอลนั้น ราคายังต่ำกว่ามูลค่าพื้นฐาน และได้ถูกยืมหุ้นไปขายล่วงหน้าหรือเรียกว่า Short Sell จำนวนมาก

.jpg)

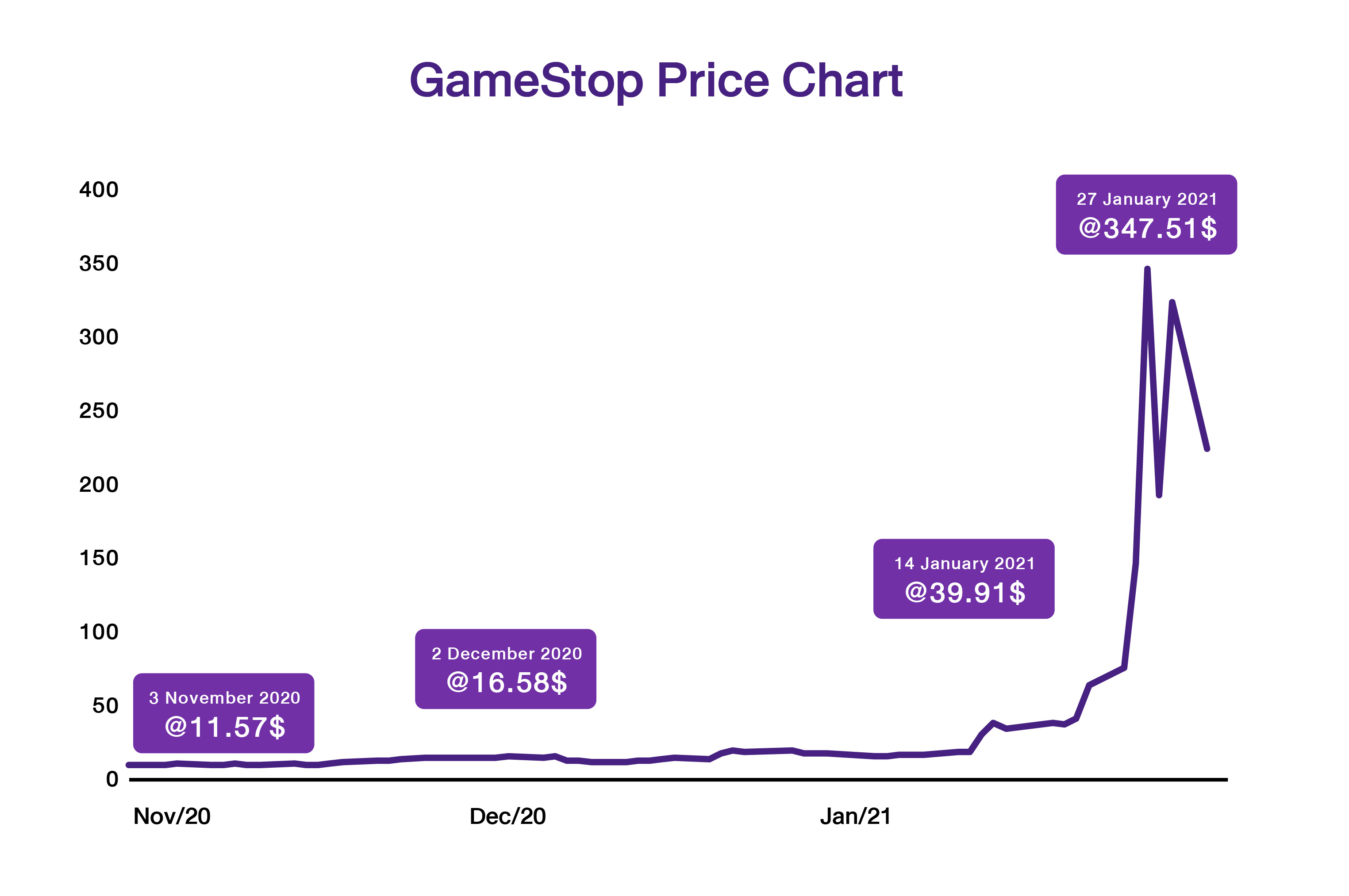

ชาวชุมชนใน Reddit จึงได้ชักชวนนักลงทุนคนอื่นให้ซื้อหุ้นตัวนี้ส่งผลให้ราคาปรับตัวจากระดับ 39 ดอลลาร์ สรอ. จากวันที่ 19 มกราคม 2564 ขึ้นไปที่ 347 ดอลลาร์ สรอ. ในวันที่ 27 มกราคม 2564 หรือปรับตัวเพิ่มขึ้นสูงถึง 789% โดยใช้เวลาไม่ถึง 1 สัปดาห์ เรียกได้ว่ากองทุน Ark Invest หรือ Bitcoin ที่สร้างผลตอบแทนได้สูงมากในปีก่อน ก็เทียบไม่ติดเลยทีเดียว

GameStop Short Squeeze จะส่งผลกระทบต่อตลาดหุ้นมากแค่ไหน

โดยปกติแล้วหุ้นที่ไม่ได้มีน้ำหนักในดัชนีสูงจะไม่ค่อยกระทบกับตลาดหุ้นในภาพรวมเท่าใดนัก แต่ในครั้งนี้เพราะว่ามีกองทุนอย่าง Melvin Capital ซึ่งมีผู้ร่วมลงทุนอย่างบริษัท Citadel และPoint 72 ได้ทำการ Short sell หุ้น GameStop ไว้เป็นจำนวนมากโดยจะได้กำไรหากหุ้นปรับตัวลดลง แต่ในทางกลับกันหากหุ้นปรับตัวเพิ่มขึ้นจะสามารถขาดทุนมากกว่าเงินต้นที่ลงทุนไว้ เพราะหุ้นนั้นราคาปรับลดลงได้ไม่ต่ำกว่า 0 แต่ตอนปรับตัวขึ้นนั้น กลับไม่มีเพดานจำกัดไว้ หรือเรียกได้ว่าเป็นการลงทุนที่ “จำกัดกำไร แต่ไม่จำกัดขาดทุน”

อีกทั้งการที่นักลงทุนรายย่อยดันหุ้นขึ้นไปทำให้ บริษัทที่เงินทุนจำกัดต้องจำใจปิดสถานะทั้งที่ขาดทุน โดยการที่ต้องนำเงินไปซื้อหุ้นในตลาดมาคืน หรือถูก “Short Squeeze” ก็ยิ่งเป็นการเร่งให้ราคาหุ้นปรับตัวเพิ่มสูงขึ้นไปอีก โดยสื่อต่างประเทศคาดว่าผู้ที่ทำการ Short sell ในครั้งนี้จะเสียหายราว 2 หมื่นล้านดอลลาร์ สรอ. หรือประมาณ 6 แสนล้านบาท

คำถามที่สำคัญก็คือปัจจุบันคนที่ Short Sell นั้นยอมแพ้ หรือปิดสถานะหรือยัง เพราะหากยังไม่ปิดสถานะกองทุนจะต้องมีเงินใหม่เข้ามาเพื่อค้ำเป็นหลักประกันหรือสำรองไว้เพื่อซื้อหุ้นที่ยืมไปขายล่วงหน้ามาคืน ซึ่งวิธีง่ายที่สุดก็คือการที่กองทุนจะขายหุ้นตัวอื่นที่อยู่ในพอร์ตการลงทุนเพื่อมาชดเชยนั่นเอง แต่ก็อาจจะส่งผลกระทบเป็นลูกโซ่ที่ทำให้ตลาดหุ้นสหรัฐฯ หรือตลาดหุ้นทั่วโลกอาจปรับตัวลดลงได้ในระยะเวลาอันสั้นนี้

นอกจากนั้นนักลงทุนรายย่อยเมื่อเห็นวิธีการเช่นนี้ได้ผลกับหุ้น GameStop ก็เลยทำให้มีการชักชวนซื้อหุ้นขนาดเล็กเช่น หุ้น Koss ผู้ผลิตหูฟัง หุ้นโรงหนัง AMC และหุ้น Blackberry ส่งผลให้หุ้นกลุ่มเหล่านี้ต่างปรับตัวเพิ่มขึ้นหลายเท่าตัวในระยะเวลาอันสั้น

ไม่นับกับการที่ผู้มีชื่อเสียงหลายคนได้เข้ามามีส่วนร่วมกับเหตุการณ์ครั้งนี้ ทั้ง Michael Burry ผู้ที่ทำกำไรจากเหตุการณ์ Hamburger Crisis ในปี 2008 หรือที่เราอาจรู้จักจากหนังเรื่อง “The Big Short” ที่ได้มีกำไรจากการลงทุนในหุ้น GameStop กว่า 1,500% หรือ Elon musk เจ้าของบริษัทรถยนต์ไฟฟ้าอย่าง Tesla ก็มีการใช้ Twitter พูดถึงหุ้น GameStop และไม่เห็นด้วยกับการที่วงการ Wallstreet ทำการออกกฏไม่ให้นักลงทุนซื้อหุ้น GameStop เพื่อกันการปั่นหุ้น แต่ไม่มีการห้ามนักลงทุนสถาบันในการซื้อหรือทำการ Short Sell

Money Game ในครั้งนี้จะจบลงอย่างไร

นักวิเคราะห์หลายคนมองว่าในเหตุการณ์ที่เกิดขึ้นในครั้งนี้อาจจะทำให้ภาครัฐเข้ามาปรับกฏเกณฑ์ในด้านตลาดการเงินรวดเร็วและเข้มขึ้น เพราะตลาดหุ้นสหรัฐฯ นั้นไม่มีการจำกัดการปรับตัวสูงสุด เหมือนตลาดหุ้นบ้านเราที่จำกัดการเพิ่มขึ้นหรือลดลงสูงสุดวันละ 30% ทำให้สามารถเกิดภาวะที่ตลาดเป็นการเก็งกำไรได้รวดเร็วอย่างที่เห็นในเหตุการณ์นี้ เหมือนกับกรณีหลังวิกฤติ Hamburger Crisis ในปี 2008 ที่ทาง กลต. สหรัฐฯ ได้ปรับห้ามทำการ Naked Short ซึ่งคือการทำ Short Sell โดนผู้ขายไม่ได้มีการยืมหุ้นมาไว้ก่อนในวันที่สั่งขายหุ้น โดยในครั้งนี้เราอาจเห็นการเข้ามาปรับปรุงหลักเกณฑ์ในการจำกัดการ Short Sell หรือการจำกัดการ Leverage ของนักลงทุนก็เป็นไปได้ อีกทั้งทางรัฐบาลของโจไบเดน และนางเจเน็ต เยลเลนก็ได้จับตาเฝ้าดูอย่างใกล้ชิดกับกรณีนี้เช่นกัน ซึ่งจะส่งกระทบต่อ Sentiment ตลาด และทำให้นักลงทุนเริ่มรู้สึกว่าต้องทำการลดความเสี่ยงจากการที่ตลาดหุ้นร้อนแรงเกินไป โดยทำการลดสัดส่วนในการถือหุ้นลงไปบ้างส่งผลให้ตลาดหุ้นในช่วงนี้อาจจะเห็นการปรับฐานบ้าง

โดยหากมองในแง่มุมของปัจจัยพื้นฐานนั้นหุ้นร้านเกมส์ที่มีผลประกอบการขาดทุน แต่มีการซื้อขายที่ P/BV 60 กว่าเรียกได้ว่าเป็นราคาที่แพงอย่างแน่นอน แต่ผมขอยกคำพูดของเบนจามิน เกรแฮมซึ่งเป็นอาจารย์ของนักลงทุนเอกอย่าง วอร์เรน บัฟเฟตต์ว่า “ในระยะสั้นตลาดหุ้นเป็นเครื่องโหวตลงคะแนนเสียง แต่ในระยะยาวตลาดหุ้นเป็นเครื่องชั่งน้ำหนัก” หรือหมายความว่า ในระยะสั้นมันไม่เกี่ยวหรอกครับว่า หุ้นตัวไหนจะถูกหรือแพง ใครจะวิเคราะห์ผิดหรือถูก มันสำคัญแค่ว่าเงินฝั่งไหนมากกว่าฝั่งนั้นก็จะเป็นผู้ชนะในหรือที่เราชอบเรียกกันว่า Money Game นั่นเอง

ด้วยความที่นักลงทุนส่วนใหญ่อยู่ในภาวะโลภ นักลงทุนหน้าใหม่เห็นคนที่ลงทุนก่อนหน้าได้กำไรไปมากก็จะเข้ามาลงทุนตามๆกัน โดยหากมีเงินใหม่เข้ามาก็จะทำให้สามารถดันฟองสบู่ขึ้นไปเรื่อยๆ ได้ จนกว่าที่จะมีใครสักคนได้สติ นึกถึงความเป็นเหตุผลขึ้นมาว่าสิ่งที่กำลังทำอยู่ไม่ใช่การลงทุนแต่เป็นการเก็งกำไร ก็จะเป็นจุดจบของ Money Game ในครั้งนี้

เหตุการณ์ในครั้งนี้จะเป็นจุดเริ่มต้นของฟองสบู่ตลาดหุ้นหรือไม่

การปรับตัวเพิ่มขึ้นอย่างรวดเร็วของหุ้น GameStop นั้นนอกเหนือจากปัจจัยที่ชาวชุมชน Reddit รวมกันไล่ซื้อหุ้นแล้วยังมาจากปัจจัยของตัวเศรษฐกิจเองด้วย ทั้งการที่ภาครัฐออกนโยบายกระต้นเศรษฐกิจอย่างล้นหลาม โดยมีการแจกเงินช่วยเหลือรายเดือนให้กับคนที่ได้รับผลกระทบจากโควิด-19 และสภาวะดอกเบี้ยต่ำ และการที่ผู้คนมีการ WFH มากขึ้นทำให้มีนักลงทุนรายย่อยซื้อขายหุ้นผ่านทางแอพพลิเคชั่นมากขึ้น ประกอบกับตลาดหุ้นในช่วงที่ผ่านมาปรับตัวขึ้นทำ New High ได้ก็ยิ่งทำให้คนที่ได้กำไรจากตลาดหุ้นรู้สึกฮึกเหิมว่ากำไรได้มาง่าย ก็ยิ่งเอาเงินเข้ามาใส่ตลาดหุ้นเพิ่มเข้าไปอีก

ด้วยปัจจัยที่กล่าวมานั้น เป็นการบ่งบอกถึงการเริ่มต้นภาวะฟองสบู่ที่มาจากกลุ่มหุ้นขนาดเล็กก่อน โดยเรายังไม่เห็นฟองสบู่เข้าไปในหุ้นขนาดใหญ่ เพราะเป็นหุ้นที่มีขนาดใหญ่กว่า และปัจจัยพื้นฐานดี ทำให้ต้องใช้เงินเป็นจำนวนมากไม่สามารถทำการไล่ซื้อได้เหมือนหุ้น GameStop แต่สิ่งที่ต้องจับตาดูคือการที่นักลงทุนรายย่อยยังมีการใช้ Leverage ทั้งการซื้อหุ้นด้วย Margin หรือลงทุนใน Derivatives มากอยู่หรือไม่ โดยจากผลสำรวจของนักลงทุนรายย่อยในช่วงเดือนกันยายนมีนักลงทุน 43% ที่ลงทุนโดยใช้ Margin หรือซื้อ Options หรือการเปิดบัญชีนักลงทุนใหม่ที่ยังเพิ่มขึ้นเรื่อยๆ เช่น RobinHood แอพฯ เทรดดิ้งหุ้นนั้นยังมีคนดาวน์โหลดเพิ่มขึ้นกว่าหกแสนรายในช่วงอาทิตย์ผ่านมา

โดยหากเป็นเช่นนี้ต่อไปจะเป็นสัญญาณที่เราเห็นว่าตลาดเริ่มเข้าสู่สภาวะฟองสบู่มากขึ้น ซึ่งนักลงทุนควรจะต้องระมัดระวังอย่างมากหากจะเข้าลงทุนในหุ้นที่กำลังเป็นข่าวอยู่ในช่วงนี้ และหากเศรษฐกิจเริ่มฟื้นตัวดีขึ้น รวมถึงหากธนาคารกลางเริ่มดึงสภาพคล่องออกจากระบบนั้นก็จะเป็นการที่ฟองสบู่อาจจะแตกได้ในท้ายที่สุด

กรณีหุ้น GameStop จะเกิดกับตลาดหุ้นไทยเราหรือไม่

ตลาดหุ้นไทยนั้นค่อข้างแตกต่างกับตลาดหุ้นสหรัฐฯ เพราะเรามีจำกัด Floor / Ceiling ที่ให้หุ้นปรับตัวขึ้นลงได้ไม่เกินวันละ 30% รวมถึงการที่หากเห็นการเก็งกำไรในหุ้นที่มีการเคลื่อนไหวผิดปกติ ทางตลาดหลักทรัพย์ก็มีการใช้มาตรการประกาศ Cash Balance ให้ต้องใช้เงินเต็มจำนวนในการซื้อขายหุ้นเท่านั้นเพื่อลดภาวะเก็งกำไรในตลาด อีกทั้งสถานะ Short Sell ของหุ้นไทยนั้นยังมีสัดส่วนที่น้อย และไม่สามารถทำการ Naked Short ได้ทำให้ภาวะฟองสบู่ที่จะเกิดจากการถูก Short Squeeze เหมือนกรณีหุ้น GameStop ค่อนข้างจะทำได้ลำบากครับ

สุดท้ายนี้ผมก็อยากให้ผู้อ่านทุกท่านย้อนกลับมามองว่าเป้าหมายที่เราเข้ามาในตลาดหุ้นนั้นเพื่ออะไร ถ้าหากเป้าหมายคือการลงทุน ไม่ใช่การเก็งกำไรนั้น เราก็ไม่จำเป็นต้องสนใจหุ้นหรือฟองสบู่ที่คนส่วนใหญ่กำลังไปเข้าร่วมอยู่ เพราะการลงทุนนั้นไม่ใช่ดูเพียงราคาแต่เราต้องดูถึงคุณภาพและมูลค่าสิ่งที่เราลงทุนด้วยครับเพื่อที่เราจะสามารถสร้างผลตอบแทนอย่างต่อเนื่องได้บรรลุเป้าหมาย หรืออย่างน้อยก็สามารถนอนหลับได้อย่างสบายใจว่าเงินที่เราลงทุนไปนั้นทำงานให้เราอย่างเต็มที่ครับ

เขียนโดย คุณศรชัย สุเนต์ตา - กรรมการผู้จัดการ Chief Investment Officer บริษัท หลักทรัพย์ไทยพาณิชย์ จำกัด

ลงทะเบียนเข้าสู่ระบบ เพื่ออ่านบทความฟรีไม่จำกัด